QE4 - US-Notenbank pumpt 278 Mrd. $ in den Markt

07.10.2019 | Markus Blaschzok

Seit dem Liquiditätsengpass am Interbankengeldmarkt vor einem Monat, der stark an die Situation nach dem Bankrott von Lehman Brothers in 2008 erinnerte, pumpt die US-Notenbank wieder jede Menge frisch gedrucktes Geld in das Fiat-Funny-Money Kreditgeldsystem. Allein im letzten Monat hat die FED 278 Mrd. US-Dollar in den Geldmarkt gepumpt und Anleihen aufgekauft, um einen Anstieg der Zinsen zu verhindern.

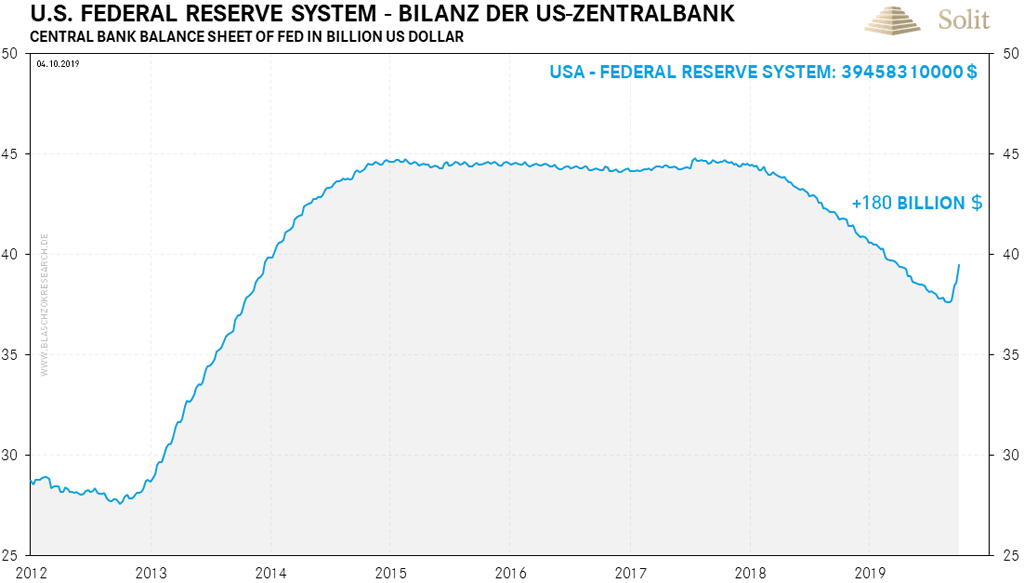

Seit dem Liquiditätsengpass am Interbankengeldmarkt vor einem Monat, der stark an die Situation nach dem Bankrott von Lehman Brothers in 2008 erinnerte, pumpt die US-Notenbank wieder jede Menge frisch gedrucktes Geld in das Fiat-Funny-Money Kreditgeldsystem. Allein im letzten Monat hat die FED 278 Mrd. US-Dollar in den Geldmarkt gepumpt und Anleihen aufgekauft, um einen Anstieg der Zinsen zu verhindern. Zuletzt war der Leitzins am Vorabend der letzten Zinssenkung sogar aus seiner Handelsspanne nach oben ausgebrochen, was zeigte, dass der Markt höhere Zinsen und damit genau das Gegenteil der Notenbank will. Die Bilanz der US-Notenbank hat sich dadurch nach den neuesten Daten um 180 Mrd. US-Dollar verlängert.

Was ein vermeintlich kurzer Eingriff in den Geldmarkt mittels Repo-Geschäften sein sollte, wird nun bis mindestens Ende Oktober fortgesetzt.

Geplant hat die FED sieben Repo-Geschäfte in Höhe von jeweils mindestens 35 Mrd. bis 45 Mrd. Euro und einer geplanten Laufzeit von 14 Tagen. Dabei sei die FED flexibel und "könne die Parameter den Marktbedingungen jederzeit anpassen", womit sie eine Verlängerung und Ausweitung der Käufe meint. Kurzfristige Ausbrüche am Interbankengeldmarkt sind grundsätzlich nichts Ungewöhnliches, doch dass die US-Notenbank hunderte Milliarden in die Hand nehmen muss, um einen Anstieg der kurzfristigen Zinsen zu verhindern, ist äußerst ungewöhnlich und war seit der Lehman-Pleite nicht mehr gesehen.

Es ist womöglich ein Symptom dafür, dass der Kreditmarkt gesättigt ist und erste Unternehmenspleiten zu Kreditausfällen führen, die das hochgehebelte Bankensystem an den Rand eines deflationären Crashes bringt. Die Mises’sche und Hayek’sche Konjunkturtheorie zeigt, dass dies klassische Symptome am Ende eines jeden kreditgeldgetriebenen Konjunkturaufschwungs sind. Die weltweite Rezession hat begonnen und auch das frühe QE der EZB ist ein Beispiel dafür, wie fragil und angespannt die Lage im staatlich privilegierten Kreditgeldsystem bereits ist.

Die FED hat bereits mit einem heimlichen QE-Programm begonnen, um die Zinsen bis zur nächsten Notenbanksitzung unten zu halten, mit einem monatlich ähnlichen Volumen, das dem ersten QE-Programm entspricht. Womöglich ist die Ausrufung eines neuen QE-Programms, das man womöglich anders nennen wird, nicht mehr weit entfernt.

Die US-Notenbank druckt wieder Geld, um einen Anstieg der Zinsen zu verhindern

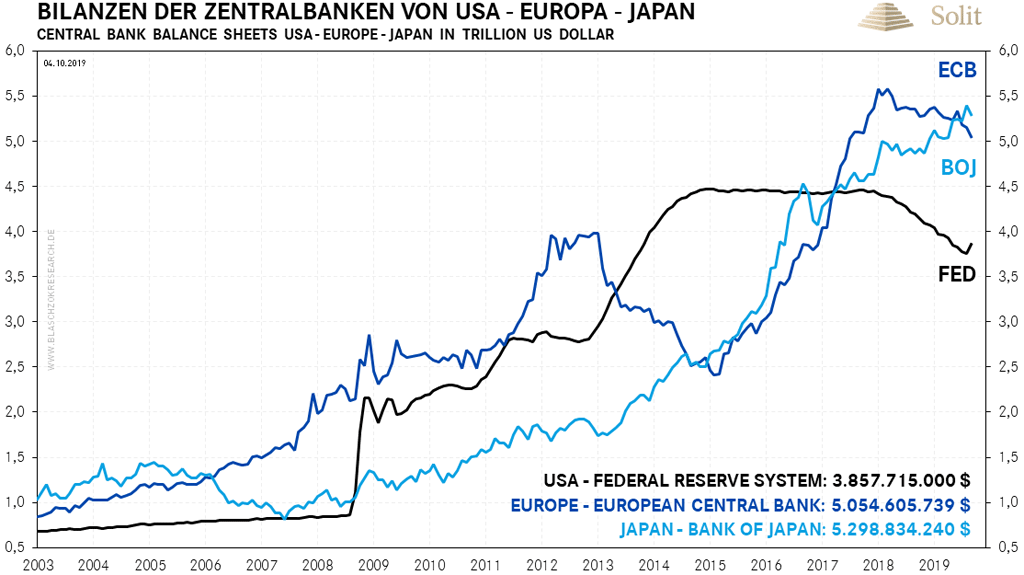

Die großen Notenbanken sind wieder dabei ihre Bilanzen zu verlängern und so die Währungen abzuwerten

Bei einem neuen QE-Programm drucken die Notenbanken Zentralbankgeld aus dem Nichts, wodurch sich die Geldbasis letztlich drastisch erhöht, die wiederum eine starke positive Korrelation mit dem Goldpreis hat. Der Goldpreis stieg im Gleichlauf mit den QE-Programmen und der Ausweitung der Geldmenge bzw. der Entwertung des US-Dollars seit dem Jahr 2008 an. Erst das neu gedruckte Geld lässt einen gestiegenen Goldpreis auf einem höheren Preisniveau dauerhaft verweilen.

Im deflationären Crash würde der Goldpreis hingegen langfristig unter die Räder kommen. Sollte die US-Notenbank tatsächlich dem Beispiel der Europäischen Zentralbank folgen und schon Ende Oktober oder im Dezember ein neues QE-Programm bekanntgeben, so wäre dies extrem bullisch für den Gold- und Silberpreis, die in Reaktion auf eine solche Meldung sofort ansteigen und durch die Decke gehen würden. Andererseits entsprechen die aktuellen Käufe bereits einem QE-Programm und wenn es aussieht, schwimmt und geht wie eine Ente, dann ist es das wahrscheinlich auch.