Der Bär trottet von dannen. Zurecht?

04.11.2019 | Robert Rethfeld

Unsere Kolumne vom 27. Oktober namens "Risk-on läuft" thematisierte die Ausweitung der Liquidität und die damit verbundenen positiven Effekte für den Finanzmärkte. Die Aktienmärkte stiegen seither, nach und nach werden die Investoren in die Märkte zurückgezwungen.

Unsere Kolumne vom 27. Oktober namens "Risk-on läuft" thematisierte die Ausweitung der Liquidität und die damit verbundenen positiven Effekte für den Finanzmärkte. Die Aktienmärkte stiegen seither, nach und nach werden die Investoren in die Märkte zurückgezwungen.Der eine oder andere, bisher hartnäckig gebliebene Bär lässt den Kopf hängen, senkt die Pfoten und trottet von dannen. Die bisher pessimistische Stimmung der Anleger wird auch dieses Mal prozyklisch mit dem Markt mitlaufen und steigen.

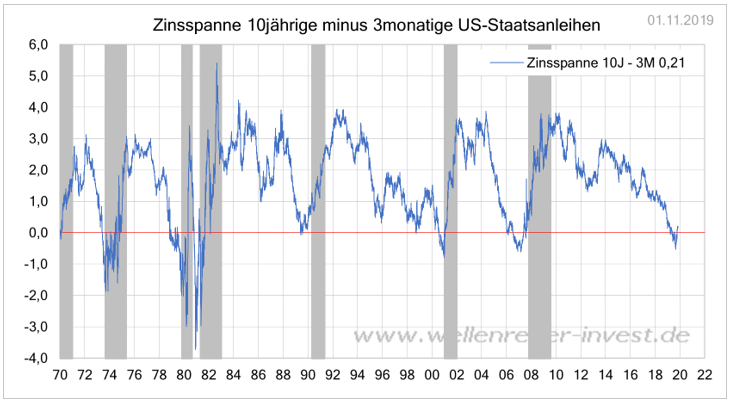

Die Zinsspanne 10 Jahre minus 3 Monate eroberte am 11. Oktober 2019 die Null-Linie zurück und notiert mit +0,21 Punkten komfortabel darüber. Das Tief von -0,52 stammt vom 28. August. Erstmals invertierte diese Zinsspanne am 22. März 2019.

Diese Zinsspanne war in der Vergangenheit ein zuverlässiger US-Rezessionsindikator. Ihre Eigenschaft als Signalgeber wurde von einigen Analysten immer wieder kritisch gesehen und wird auch jetzt bezweifelt. Kein Indikator ist zu einhundert Prozent zuverlässig, und auch diese Zinsspanne wird irgendwann Fehlsignale liefern. Die Ge-meinheit dieses Indikators ist aber, dass er dann so zuschlägt, wenn die Börsenwelt gerade durchatmet und meint, das Schlimmste sei überstanden.

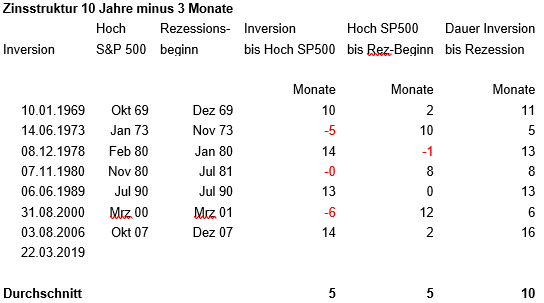

Die US-Rezession setzt durchschnittlich zehn Monate nach dem ersten Inversionssignal ein. Dieser Wert weist über die letzten fünfzig Jahre eine Schwankungsbreite zwischen 5 und 16 Monaten auf. Wir stellen die Dauer in Monaten in der nachfolgenden Tabelle dar (Spalte ganz rechts).

Unser Rechenexempel, das den Zusammenhang zwischen erster Inversion, Hochpunkt des S&P 500 und dem Rezessionsbeginn beschreibt, besteht aus einer Konstanten (das Datum der ersten Inversion steht ja fest, 22.03.2019) und zwei Variablen, nämlich dem Hochpunkt des S&P 500 sowie dem Rezessionsbeginn.

Man kann mit diesen Zahlen etwas jonglieren. Als Hochpunkt des S&P 500 galt bisher der Juli. Dieser liegt nun mindestens im November, und falls der US-Leitindex weiter steigt, auch später. Der Zeitraum zwischen Inversionsbeginn und dem Hochpunkt des S&P 500 (frühester Zeitpunkt November 2019) beträgt bereits sieben Monate.

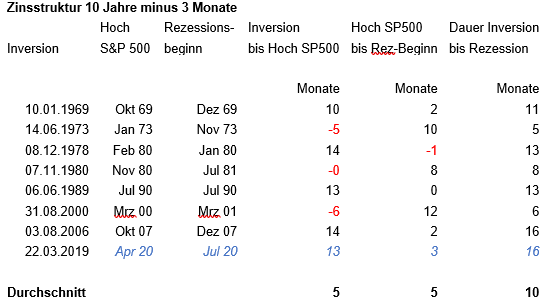

Wir wollen den "längstüblichen" Zeitraum feststellen, um einen handfesten Wert für einen möglichen US-Rezessionsbeginn zu erhalten. Den längsten Zeitraum (16 Monate) zwischen erster Inversion und Rezessionsbeginn hat bisher die Finanzkrise mit sich gebracht. Würden die 16 Monate auch dieses Mal ausgereizt, so wäre mit einem Rezessionsbeginn im Juli 2020 zu rechnen. Auch das Hoch des S&P könnte nach hinten rutschen, ohne dass das Modell aus den Fugen gerät. Wir zeigen nachfolgend die gerade beschriebene Version mit dem Rezessionsbeginn im Juli und einem S&P 500-Hoch im April 2020.

In den vergangenen 50 Jahren erfolgte das Hoch des S&P 500 durchschnittlich vier Monate nach der ersten Inversion, die Rezession begann durchschnittlich zehn Monate später.

Fazit:

Das Zeitfenster für eine US-Rezession bleibt bis zum Sommer 2020 offen. Selbst wenn der S&P 500 erst im April 2020 ein Hoch markieren und eine US-Rezession erst im Juli 2020 beginnen würde, wäre dies statistisch plausibel. Die Durchschnittswerte würden zwar übertroffen, die maximalen Grenzen aber eingehalten werden.

Die obige Betrachtung ist eine statistische. Die globalen Wirtschaftszahlen deuten eine Erholung an, die Zentralbanken liefern Liquidität. Die bessere Hälfte des Jahres läuft, die Stimmung sollte steigen. Rezessionen sind "Peak" zu "Trough"-Angelegenheiten, werden also vom wirtschaftlichen Hochpunkt zum Tiefpunkt gemessen.

Es wäre verwunderlich gewesen, wenn die US-Rezession in einer vom Pessimismus getragenen Phase begonnen hätte. Wenn die Notenbanken beginnen, über Zinserhöhungen nachdenken (sollte noch einige Monate dauern) und die Anlegerstimmung deutlich besser ist, dann könnte die US-Rezession ihren Weg aufnehmen. Für die dann wenigen Bären wäre dies ein gefundenes Fressen.

© Robert Rethfeld

www.wellenreiter-invest.de

P.S.: Wir schauen hinter die Märkte und betrachten diese mit exklusiven Charts! Wir veröffentlichen morgens gegen zwischen 7.30 und 8.00 Uhr eine tägliche Kolumne zum aktuellen Geschehen unter www.wellenreiter-invest.de, die als 14-tägiges Schnupperabo kostenlos getestet werden kann.