Euro Carry Trade in vollem Gange

20.02.2020 | Robert Rethfeld

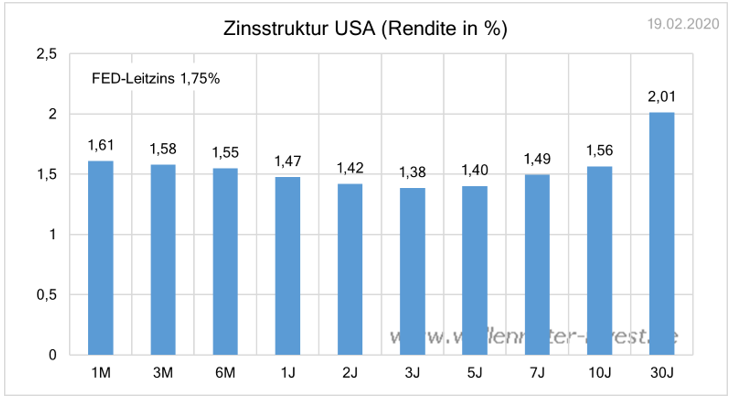

Sie sind der CFO von Daimler. Sie versuchen, ihre Finanzströme durch Cash-Management optimal zu steuern. Einerseits könnten sie US-Dollar, die sie durch Autoverkäufe in den USA einnehmen, nach Europa transferieren. Sie zahlen Strafzinsen, wenn Sie dies tun. Also belassen sie das Geld auf Ihrem US-Konto und kassieren Kurzfristzinsen von 1,6 Prozent. Sie würden wahrscheinlich ihren Job verlieren, wenn Sie nicht benötigtes Kapital nach Europa holen würden.

Sie sind der CFO von Daimler. Sie versuchen, ihre Finanzströme durch Cash-Management optimal zu steuern. Einerseits könnten sie US-Dollar, die sie durch Autoverkäufe in den USA einnehmen, nach Europa transferieren. Sie zahlen Strafzinsen, wenn Sie dies tun. Also belassen sie das Geld auf Ihrem US-Konto und kassieren Kurzfristzinsen von 1,6 Prozent. Sie würden wahrscheinlich ihren Job verlieren, wenn Sie nicht benötigtes Kapital nach Europa holen würden.

"Reverse Yankees" heißen im Ausland ausgegebene Anleihen von US-Firmen. Unternehmen wie Bank of America, IBM oder Comcast Amazon emittierten bereits Unternehmensanleihen in Euro, Amazon und Visa könnten folgen. Das Kapital wird überwiegend genutzt, um Dollar-Kredite zu refinanzieren oder positive US-Zinserträge zu erwirtschaften. Sich in Euro mit Negativzinsen zu verschulden und das Geld in den USA anzulegen, erscheint aktuell als "Free Lunch", Gewinne sind garantiert. So funktioniert der "Carry Trade". War früher der Dollar/Yen dafür prädestiniert, ist es heute der Euro/Dollar.

Der so genannte Big-Mac-Index misst dem Euro eine Unterbewertung von 25 bis 30 Prozent zu. Der aktuelle Kurs des Euro/Dollar entspricht längst nicht mehr dem Kaufkraftverhalten, sondern ist auf den immer exzessiver betriebenen Carry Trade zurückzuführen. Jetzt scheint eine Beschleunigung nach unten eingesetzt zu haben.

Der Krug geht so lange zum Brunnen, bis er bricht. Wenn immer mehr Kapital in die USA fließt, steigt die Nachfrage nach US-Staatsanleihen, was wiederum die Renditen drückt. Spätestens dann, wenn die die US-Renditen unter ein Prozent fallen, wird das Incentive gering, das Kapital am US-Markt anzulegen. Der Euro trägt charakteristische Züge einer Carry-Trade-Währung, weil er in den vergangenen Monaten zwar gemächlich, aber doch in einem übergreifenden Abwärtstrend gefallen ist.

Sobald diese Phase endet, dürfte es zu einem scharfen Snapback kommen, zu einer plötzlichen starken Aufwertung, weil Carry Trader plötzlich Panik bekommen. Der Euro-Carry Trade funktioniert nur dann, wenn der Euro/Dollar fällt oder sich nicht verändert. Steigt der Euro, werden die Marktteilnehmer sofort versuchen, ihre Positionen glattzustellen. Dies treibt den Euro nach oben, den Dollar nach unten. US-Renditen steigen, weil dann US-Staatsanleihen verkauft werden müssen.

Doch wann ist dieser Punkt erreicht? Die EZB denkt bisher nicht daran, ihre expansive Haltung zu ändern. Da die Rohstoffpreise fallen, ist die durch den fallenden Euro ausgelöste, importierte Inflation kein großes Problem für den Euroraum. Zudem hilft der schwache Euro der exportorientierten europäischen Wirtschaft. Die arg gebeutelte deutsche Autobranche wird für jeden Cent mehr an Wettbewerbsfähigkeit dankbar sein.

Anders US-Präsident Donald Trump. Einerseits sieht er, dass viel ausländisches Kapital in den Dollar-Raum fließt. Ein attraktiver Dollar ist ein Garant dafür, dass US-Aktien auch weiterhin gekauft werden. Geht es der US-Wirtschaft gut, kommt dies seiner Ambition für einen zweiten Präsidentschaftszyklus entgegen. Andererseits verlieren US-Unternehmen auf dem Weltmarkt an Wettbewerbsfähigkeit. Trump könnte versucht sein, die Strafzoll-karte gegen die Europäer zu spielen, um diesen Effekt teilweise auszugleichen.

Zudem blockiert ein steigender Dollar das Interesse von US-Energieunternehmen an einem steigenden Ölpreis. Hier könnte es zu Finanzierungsproblemen kommen. Die USA wollen in diesem Jahr zum Netto-Öl-Exporteur werden.

Ein weiteres Indiz dafür, dass der Euro ganz überwiegend aus Carry-Trade-Gründen fällt, ist der Umstand, dass sich andere Währungen gegenüber dem US-Dollar ganz ok halten. Der Euro fällt praktisch gegen alles. Die Negativzinsen führen zu gefährlichen Nebeneffekten.

Aus Sentimentsicht herrscht eine geradezu gespenstische Ruhe. Weder in der Schweiz noch in den USA noch im Euroraum werden größere Sorgen ob eines möglichen Paritätsszenarios laut. Alles sei noch im Rahmen.

Ausgerechnet jetzt testet der Euro/Dollar die langjährige Aufwärtstrendlinie (rote Linie obiger Chart). Diese könnte zunächst halten, das Mehrjahrestief bei 1,05 ist nicht weit entfernt. Ein scharfer Bounce könnte folgen, aber dann?

Es können noch Wochen oder Monate vergehen, bis sich die US-Renditen auf Niveaus befinden, bei denen sich der Euro-Carry-Trade nicht mehr lohnt. Deshalb ist es gar nicht so unwahrscheinlich, dass die Marke von 1,05 dann doch noch fällt. Dann würde die Parität ziemlich sicher getestet werden.

Negativzinsen seien ein japanisches und ein europäisches Problem, aber im eigenen Land? Wird nicht so kommen, glauben viele US-Analysten. Wir können nicht genug betonen, dass das internationale Kapital auf der Suche nach einer liquiden Rendite nur noch in den USA fündig werden kann und dort alles an Anleihen abräumt, was es in die Finger bekommen kann. Die Preise für Anleihen steigen, die Renditen fallen. Auch US-Aktien profitieren von der Dollar-Anlagewut.

Der große untere Wendepunkt des Euro/Dollar könnte dann erfolgen, wenn entweder die EZB eine Straffung ihrer Geldpolitik vornimmt (so schnell nicht wahrscheinlich) oder die US-Renditen kurz davorstehen, in den Minusbereich abzugleiten. An einem Punkt X wäre die Renditedifferenz so gering, dass der Carry Trade zurückgehandelt werden würde. Dann wollen alle auf einmal raus, Verluste drohen unmittelbar. Ein steiler, abrupter Euro-Anstieg wäre die Folge. Ein solches Szenario könnte aber noch einige Monate entfernt sein.

© Robert Rethfeld

www.wellenreiter-invest.de

P.S.: Wir schauen hinter die Märkte und betrachten diese mit exklusiven Charts! Wir veröffentlichen morgens gegen zwischen 7.30 und 8.00 Uhr eine tägliche Kolumne zum aktuellen Geschehen unter www.wellenreiter-invest.de, die als 14-tägiges Schnupperabo kostenlos getestet werden kann.