Gold und Silber sind auf dem Weg zu neuen Höchstpreisen

15.08.2020 | Prof. Dr. Thorsten Polleit

- Seite 3 -

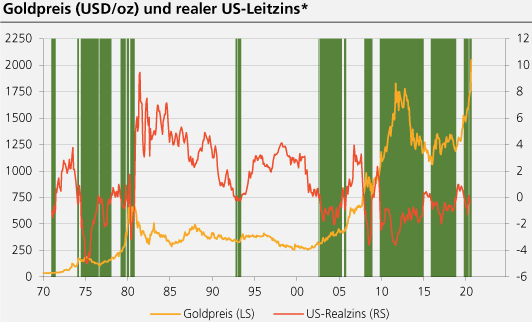

Quelle; Refinitiv; Berechnungen Degussa. *Nominal Federal Funds Rate abzüglich der Jahresveränderung der Konsumgüterpreise. Grüne Fläche: Phasen negativer Realzinsen.

Was, wenn die Zinsen in den Vereinigten Staaten von Amerika auf oder unter die Nulllinie fallen, wenn die US-Realzinsen noch stärker in die Tiefe gehen? Die weltweiten Kapitalmärkte verlieren dann sozusagen ihren letzten Kompass. Sie geraten sprichwörtlich in einen Blindflug. Die Bewertung von Aktien, Anleihen und Häusern gerät vollends aus den Fugen.

Es käme auf den Vermögensmärkten zu einer gewaltigen Preisinflation, weil alle künftig zu erwartenden Einzahlungen (Dividenden, Mieten etc.) mit einem Diskontierungssatz von null auf die Gegenwart abgezinst werden. In einem solchen Szenario wäre absehbar, dass die Preisinflation der Güter, um sie vor einem Zusammenbruch zu bewahren, eine immer stärkere Geldmengenvermehrung nach sich ziehen würde, begleitet von fortgesetzter Null- oder gar Negativzinspolitik. Dass Anleger unter diesen Bedingungen verstärkt Gold und Silber zur Vermögenssicherung nachgefragt werden, ist sehr wahrscheinlich.

Preiseinschätzung mit Vorsicht

Wir haben vor dem Hintergrund der skizzierten Geschehnisse und der daraus zu erwarteten Folgen unsere Preiseinschätzungen für die Preise von Gold und Silber geändert.

- Zunächst gilt es zu betonen, dass die Wahrscheinlichkeit recht groß ist, dass es künftig zu besonders stark schwankenden Edelmetallpreisen kommt. Die verzerrte Zinssignale und die anschwellenden Geldmengen sprechen dafür. Das dürfte gerade langfristig orientierten Anlegern Gelegenheiten eröffnen - wird ihnen aber auch ein robustes Nervenkostüm und Durchhaltevermögen abverlangen.

- Mit Blick auf die bisherige und wahrscheinlich fortgesetzte Geldpolitik halten wir einen weiteren Anstieg des Goldpreises bis etwa Mitte des kommenden Jahres auf ungefähr 2.550 USD/oz wahrscheinlich, wobei die obere Bandbreite etwa 2.780 USD/oz beträgt, die untere etwa 2.310 USD/oz. Ausgehend vom aktuellen Goldpreis von knapp 1.930 USD/oz entspricht das einem Preiszuwachs von 32 Prozent (beziehungsweise zwischen 19 Prozent und 44 Prozent). Der Silberpreisdabei hat Steigerungspotential bis zu 48 USD/oz (obere Bandbreite 53 USD/oz,untere Bandbreite 43 USD/oz).

- Die Einschätzungen ruhen auf der Annahme, dass die inflationäre Geldpolitik fortgeführt wird, dass das weltweite Fiatgeldsystem nicht zusammenbricht. Mit dieser Einschätzung ist durchaus verträglich, dass der Preisauftrieb nicht nur die Edelmetalle erfasst, sondern sich auch in den Vermögensmärkten - vor allem in den Aktien- und Immobilienmärkten - Wirkung zeigt.

Besser Anlegen mit "langem Atem"

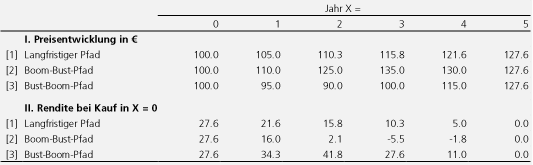

Nehmen wir an, eine Goldmünze kostet 100 Geldeinheiten, und wir nehmen an, der Preis der Münze steigt auf 127,6 Geldeinheiten nach fünf Jahren. Was man nicht weiß ist, welchen Weg die Münzpreise dorthin nehmen. Verlaufen sie geradlinig [1], oder steigen sie zunächst stark an und fallen nachher wieder [2], oder fallen sie erst, um danach wieder zu steigen [3]?

Langfristig gesehen ist für alle Anleger die Rendite gleich, soweit sie in Zeitpunkt X = 0 kaufen, nämlich insgesamt 27,6% (beziehungsweise 5% pro Jahr). Wenn der Anleger jedoch eine "Markt-Timing"-Strategie verfolgt, ändert sich das Bild. Nehmen wir an, der Anleger erwartet, dass der Preis in den kommenden Jahren fällt. Doch leider: Der Preis steigt, und er kauft die Münze in X = 1 zu 110 Geldeinheiten. Seine Rendite beträgt dann nur noch 21,6% (beziehungsweise 3,8% pro Jahr). Geht sein Kalkül auf und kauft der Anleger in X = 1 für 95 Geldeinheiten, steigt seine Rendite auf 7,7%.

Das Markt-Timing kann also, muss aber nicht zu einer Verbesserung der Anlagerendite führen. Die Strategie kann ja auch fehlschlagen, was dann der Fall ist, wenn man die kurz- bis mittelfristigen Preisbewegungen nicht richtig einschätzt. Da es erfahrungsgemäß nur wenigen Anlegern gelingt, die kurz- und mittelfristige Marktpreisentwicklung vorherzusehen, bietet es sich für die meisten an, konsequent mit einem langfristigen Horizont (drei, fünf oder mehr Jahren) zu operieren. Das gilt vor allem (auch) für "monetäre" Edelmetalle, denn deren Preise unterliegen einem langfristigen Aufwärtstrend (weil die Zentralbanken die Geldmengen immer weiter ausweiten).

© Prof. Dr. Thorsten Polleit

Quelle: Auszug aus dem Marktreport der Degussa Goldhandel GmbH