Den Zentralbanken sollten Sie besser nicht vertrauen. Setzen Sie auf Gold

09.10.2020 | Prof. Dr. Thorsten Polleit

- Seite 2 -

Wer Inflation verursachtWer ist für die Inflationierung der Geldmenge und die damit verbundenen Umverteilungswirkungen verantwortlich? Die Antwort fällt eindeutig aus: die Zentralbanken. Sie haben das Monopol der Geldproduktion inne, und sie weiten (in enger Zusammenarbeit mit den Geschäftsbanken) die Geldmenge unablässig aus, vorzugsweise durch Kreditvergabe. Zentralbanken bekämpfen folglich nicht etwa die Inflation. Im Gegenteil: Sie sind die Ursache der Inflation, sie sorgen für chronische Inflation!

Mittlerweile ist das ungedeckte Papiergeldsystem, das die Zentralbanken in den letzten Jahrzehnten mit immer mehr Kredit und Geld ausgestattet haben, in Schieflage geraten. Die allgemeine Verschuldung ist so groß geworden, dass die Zentralbanken im Zuge der politisch diktierten Lockdown-Krise die Zinsen auf beziehungsweise unter die Nulllinie gedrückt haben und die offenen Rechnungen mit dem Anwerfen der elektronischen Notenpressen finanzieren. Die Zentralbanken verfolgen jetzt eine Geldpolitik, wie sie üblicherweise nur in Kriegszeiten zu beobachten war.

Die Wahrscheinlichkeit ist groß, dass sich die fulminante Geldmengenausweitung früher oder später in steigenden Konsumgüter- und/oder Vermögenspreisen niederschlagen wird. Sie wird in jedem Falle zu einer Umverteilung von Einkommen und Vermögen führen: innerhalb der nationalen Euroraum-Volkswirtschaften, aber auch zwischen ihnen. Dabei wird es Gewinner und Verlierer geben, die Politik der Geldmengenvermehrung ist nun einmal kein "Win-Win". Die Entwertung der Kaufkraft des Geldes, die ohnehin schon im Gange ist, wird an Tempo gewinnen.

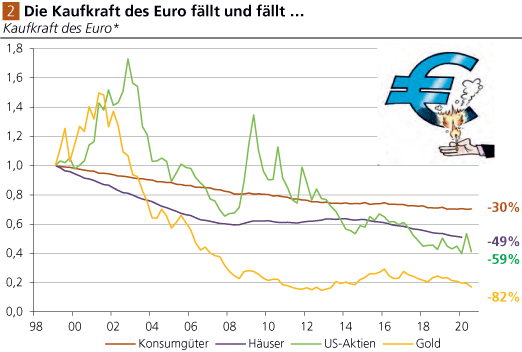

Abb. 2 zeigt beispielhaft die Entwicklung der Euro-Kaufkraft von Anfang 1999 bis Mitte 2020. Wenn man die Konsumgüterpreise zugrunde legt, hat der Euro seit seiner Einführung etwa 30 Prozent seiner Kaufkraft verloren. Einfach gesprochen: Anfang 1999 bekam man für 1 Euro noch 1 Apfel. Heute bekommt man nur noch 0,7 Äpfel für 1 Euro. Auf Basis der Häuserpreise im Euroraum hat der Euro 49 Prozent seiner Kaufkraft verloren; und gegenüber US-Aktien 59 Prozent und gegenüber dem Gold (in Euro gerechnet) 82 Prozent. Wer Euro gehalten hat, hat ganz offensichtlich heftige Verluste erlitten.

Selbst wenn aktuell die Steigerungsrate der Konsumgüterpreise relativ gemäßigt verläuft - im August waren die Preise im Euroraum um 0,2 Prozent niedriger als im Vorjahresmonat, im September (vorläufig) um 0,3 Prozent -, so heißt das nicht, dass es keine Inflation gäbe! Inflation - und das wurde voranstehend erläutert - ist ökonomisch gesehen das Anwachsen der Geldmenge. Im August 2020 (letzte verfügbare Zahl) wuchs die Euro-Geldmenge M1 um 13,2 Prozent, die Geldmenge M3 um 9,5 Prozent. Und es ist damit zu rechnen, dass es so bald keine Abkehr von der Politik der hohen Geldmengenausweitung geben wird.

Quelle: Refinitiv; Graphik Degussa.

Was Anleger tun sollten

Es gibt (leider) keine Zauberformel, mit der sich der Anleger gegen die Geldentwertung und die von den Zentralbanken herbeigeführte Umverteilung von Einkommen und Vermögen schützen kann (zumindest kennt der Autor dieses Aufsatzes sie nicht). Grundsätzlich jedoch lassen sich einige Empfehlungen ableiten. Erstens: Verlassen Sie sich nicht auf die Werthaltigkeit des ungedeckten Geld - also die von US-Dollar, Euro und Co. Bedenken Sie: Geld in Form von Bargeld oder Bankguthaben büßt seine Kaufkraft ein, ist ein Verlustgeschäft.

Zweitens: Die Geldpolitik der Inflation wird von Regierenden und Regierten als das vergleichsweise kleinste Übel angesehen. Deshalb es wahrscheinlich, dass die Inflationierung der Geldmengen weitergeht - und dass sich diese Politik früher oder später auch in steigenden Konsum- und Vermögensgüterpreisen zeigen wird. Das Investieren von zum Beispiel Aktien und Häusern ist vor diesem Hintergrund prinzipiell ratsam. (Gleichwohl ist im konkreten Fall stets genau zu prüfen, ob sich eine Aktie, ob sich ein Objekt empfiehlt oder nicht).

Drittens: Es empfiehlt sich, auch Gold zu halten. Die Kaufkraft des Goldes kann nicht - und das zeigt die Währungsgeschichte nur allzu deutlich - durch die Politik der Zentralbanken herabgesetzt werden. Gold trägt - anders als Bankguthaben - auch kein Kredit- beziehungsweise Zahlungsausfallrisiko. Zudem ist der Goldpreis positiv mit der Geldmengenausweitung verbunden. Mittel- bis langfristig entwickeln sich Goldmenge und Goldpreis in die gleiche Richtung, wie sich in Abb. 1 (a) und (b) ersehen lässt. Das deutet an, dass das Gold den Halter mittel- bis langfristig vor den Folgen der Geldmengeninflation schützt.

Aus den beiden Abbildungen lässt sich jedoch noch etwas ersehen. Sowohl in den Vereinigten Staaten von Amerika als auch im Euroraum ist die wirtschaftliche Leistung - vor allem aufgrund der politisch diktierten Lockdown-Krise - stark eingebrochen. Gleichzeitig haben die Zentralbanken die Geldmengen stark ausgeweitet. Das führt zu einem großen "Geldüberhang", der früher oder später Preisaufwärtsdruck entfalten dürfte. Und weil es so schnell keine Abkehr von der Geldmengeninflation geben wird, ist dann auch mit einer weiteren Verteuerung des Goldes zu rechnen.

Last but not least: Interessanterweise ist der Goldpreis, in Euro gerechnet, der Entwicklung der Euro-Geldmenge vorausgeeilt. Das könnte daran liegen, dass es letztlich die US-Geldmenge, nicht die Euro-Geldmenge ist, die einen maßgeblichen Einfluss auf die Goldpreisentwicklung hat, und dass für EURUSD andere Faktoren eine Rolle spielen als die Entwicklung der US-Geldmenge relativ zur Entwicklung der Euro-Geldmenge. Aber vielleicht signalisiert der markante Anstieg des Euro-Goldpreises auch, dass dem Euroraum noch eine gewaltige Geldmengenvermehrung ins Haus steht.

Quelle: Refinitiv, Degussa; Graphik Degussa. Serien sind indexiert (Q1 1995 = 100).

© Prof. Dr. Thorsten Polleit

Auszug aus dem Marktreport der Degussa Goldhandel GmbH