Währungskrise statt Kreditkrise

24.10.2020 | Prof. Dr. Thorsten Polleit

Eine neuerliche Kreditkrise ist eher unwahrscheinlich, viel wahrscheinlicher wird hingegen eine Währungskrise.

Eine neuerliche Kreditkrise ist eher unwahrscheinlich, viel wahrscheinlicher wird hingegen eine Währungskrise.Krise ist nicht gleich Krise. Beispielsweise war die internationale Finanz- und Wirtschaftskrise 2008/2009 eine sogenannte "Kreditkrise". Die Investoren hatten Angst, dass die Kreditnehmer - Staaten, Banken, Unternehmen und Private - ihren Schuldendienst nicht mehr leisten könnten. Sie verkauften Schuldpapiere en gros, und sie waren vor allem auch nicht mehr bereit, die fälligen Schulden der Kreditnehmer zu refinanzieren, geschweige denn Kredite für die Neuverschuldung zu gewähren. Es gab vielmehr eine "Flucht in das ungedeckte Geld": Die Anlegerschaft floh aus Aktien, Anleihen, Rohstoffen und Immobilien, wollte lieber USDollar, Euro und Co halten.

Die politisch diktierte Lockdown-Krise, die ab etwa März 2020 einsetzte, war anfänglich ebenfalls eine Kreditkrise. Doch die Panik verpuffte rasch. Denn die Zentralbanken griffen rasch und gewaltig in die Finanzmärkte ein, kauften Schuldpapiere in großem Stil und finanzierten ausgefallene Einkommen der Arbeitnehmer und Firmen mit neu geschaffenem Geld. Die Zentralbanken spannten einmal mehr ein "Sicherheitsnetz" unter die Finanzmärkte auf und warfen die elektronischen Notenpressen an. Politisch unerwünschte Kreditausfälle werden mit aller Kraft abgewendet. Die Kreditkrise gehört endgültig der Vergangenheit an.

Doch damit wird eine neue Form der Krise wahrscheinlicher: und zwar die "Währungskrise". In einer Währungskrise verlieren die Menschen das Vertrauen in die Werthaltigkeit des Geldes, weil sie fürchten, dass die Zentralbank die Geldmenge immer weiter ausweiten wird, um strauchelnde Staaten und Banken über Wasser zu halten, und dass das die Kaufkraft des Geldes ruiniert.

Menschen fliehen dann sprichwörtlich aus dem Geld, tauschen es in andere Güter ein. Ein aktuelles Beispiel liefert das Fiasko der türkischen Lira. Anfang 2006 mussten die Türken noch eine türkische Lira für einen US-Dollar auf den Tisch legen, Anfang 2016 drei und im September 2020 waren es 7,6 türkische Lira.

Die Türken konnten allerdings in andere Währungen ausweichen - wie insbesondere US-Dollar, Euro und Schweizer Franken. Doch wenn nicht nur eine, sondern alle ungedeckten Währungen in Misskredit geraten, wird es wirklich brenzlig. Genau das geschieht übrigens spätestens Anfang des 21. Jahrhunderts: Der Preis des Goldes steigt, gemessen in allen Währungen der Welt. So ist seither beispielsweise die Kaufkraft des US-Dollars und des japanischen Yens gegenüber dem Gold jeweils um 86 Prozent gefallen, die in Euro und chinesischen Renminbi jeweils um 83 Prozent. Die Entwertung der ungedeckten Währungen ist also in vollem Gange.

Doch die breite Öffentlichkeit scheint sich über diese Wahrheit und ihr wahres Ausmaß nicht bewusst zu sein. Man hört und liest zwar, dass der Goldpreis steigt und steigt. Doch was bedeutet es eigentlich, wenn der Goldpreis in, sagen wir, US-Dollar und Euro immer teurer wird? Antwort: Die Kaufkraft der Währungen wertet ab gegenüber dem gelben Metall.

Beispiel: Steigt der Goldpreis innerhalb eines Jahres von 1.500 US-Dollar pro Unze auf 2.000 US-Dollar pro Unze, ist das ein Preiszuwachs von 33,3 Prozent, beziehungsweise der US-Dollar hat dann einen Kaufkraftschwund von 25 Prozent gegenüber dem Gold erlitten. Auch steigende Aktienkurse und steigende Häuserpreise besagen natürlich nichts anderes, als dass die Kaufkraft des Geldes gegenüber diesen Gütern verfällt.

Das Vertrauen der breiten Bevölkerungen in das ungedeckte Geld ist immer noch groß. Es gelingt den Zentralbanken - mit Unterstützung der HauptstromÖkonomen -, die Menschen über die inflationäre Natur des ungedeckten Geldes zu täuschen; sie glauben zu machen, die Zentralbanken würden die Preisinflation "bekämpfen" - obwohl sie in Wahrheit Preisinflation verursachen. Die Zentralbanken und ihre akademischen Hexenmeister sind sogar erfolgreich darin, den Menschen zwei Prozent Inflation als "Preisstabilität" zu verkaufen - obwohl das doch einer Zerstörung der Kaufkraft des Geldes gleichkommt.

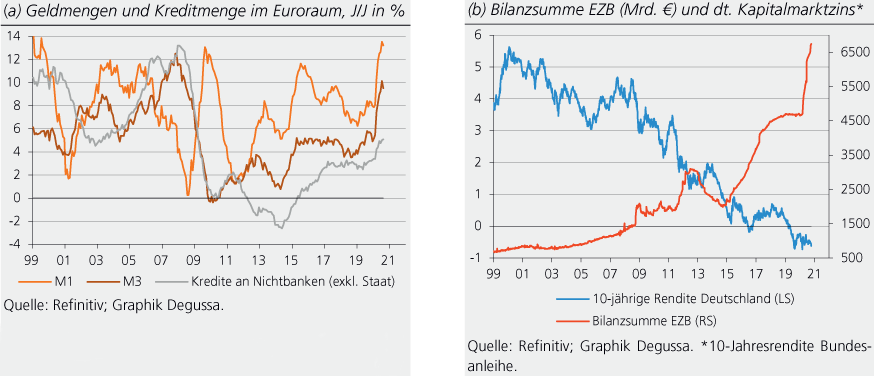

Ökonomisch gesehen ist die Ausweitung der Geldmenge das, was man als "Inflation" bezeichnen muss. Wer das begreift, der weiß, dass die Inflation bereits in vollem Gange ist: In den USA wächst die Geldmenge M1 derzeit mit 40 Prozent gegenüber dem Vorjahr, M2 mit 24 Prozent. Im Euro-Raum geht M1 um 13,5 Prozent in die Höhe, M3 um 10,2 Prozent. Ein gewaltiger "Geldmengenüberhang" hat sich bereits aufgebaut - weil ja die Produktionsleistung der Volkswirtschaften stark vermindert ist. Er wird sehr wahrscheinlich schon bald in steigender Konsumgüter- und/ oder Vermögenspreisinflation zutage treten.

Kreditkrisen lassen sich zwar durch das Ausweiten der Geldmengen verhindern. Doch der Preis, den die breite Bevölkerung dafür zahlen muss, ist gewaltig: Früher oder später klopft die Währungskrise an die Tür. Die politisch verheimlichte Wahrheit lautet: Die westliche Welt zerstört ihr Geld, und damit zerstört sie sich nicht nur wirtschaftlich, sondern vor allem auch moralisch. Doch leider will das kaum jemand wahrhaben in Zeiten der marxistisch-hysterischen Politikvergötterung.

Johann Wolfgang von Goethe schien das Phänomen zu kennen, als er schrieb: "Die bloße Wahrheit ist ein simpel Ding, die jeder leicht begreifen kann; allein sie scheint euch zu gering, und sie befriedigt nicht den Wundermann."

Zur Geld- und Kreditmengenentwicklung im Euroraum

Trotz Wirtschaftseinbruch (in Q2 ‚’20 fiel das Bruttoinlandsprodukt um 11,8% J/J) hat sich das Geldmengenwachstum beschleunigt. Im August ’20 stieg die Geldmenge M1 um 13,2%, die Geldmenge M3 um 9,5% (Abb. a). Die Kredite an den privaten Sektor legten um 4,6% gegenüber dem Vorjahr zu.

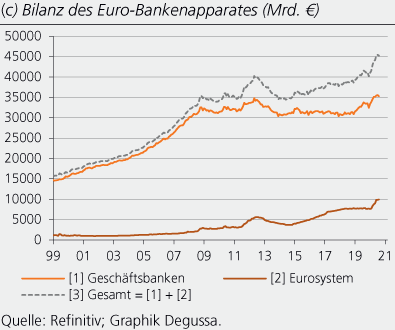

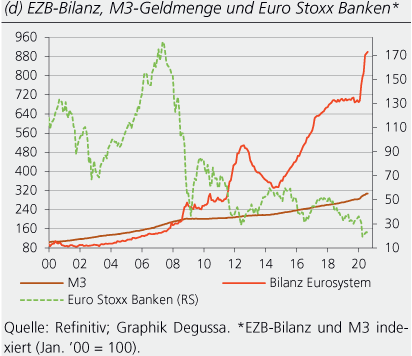

Die fortgesetzten Anleihekäufe der Europäischen Zentralbank (EZB) und ihre ausgeweitete Kreditvergabe an Euro-Banken hat ihre Bilanzsumme auf 6.743 Mrd. Euro anschwellen lassen (Abb. b). Durch Anleihekäufe und einem negativen Einlagezins hat die EZB die Langfristzinsen in die Tiefe gezogen; die Rendite der 10-jährigen Bundesanleihe liegt derzeit bei minus 0,5%. Die Bilanz des Bankensektors im Euroraum (Zentralbanken plus Geschäftsbanken) schwillt immer weiter an und hat mittlerweile einen Rekordstand erreicht (Abb. c). Sowohl die Europäische Zentralbank trägt dazu bei als auch die privaten Geschäftsbanken.

Auffällig ist, dass die EZB ihre Bilanzsumme ausweitet, während die Euro-Bankaktien im Sinkflug sind (Abb. d). Ein mögliches Indiz, dass die EZB-Geldpolitik vor allem darauf ausgerichtet ist, die Euro-Bankensektor über Wasser zu halten (und zwar "Whatever it takes").

© Prof. Dr. Thorsten Polleit

Auszug aus dem Marktreport der Degussa Goldhandel GmbH