Süßes-oder-Saures-Wirtschaft

06.11.2021 | John Mauldin

Das Schöne an Halloween ist, dass wir uns gruselig verhalten können, ohne wirklich gruselig zu sein. Die Vampire und Zombies, die an Ihre Tür klopfen, sind nur verkleidete Kinder, die Spaß haben. Wir Erwachsenen spielen mit und geben ihnen Süßigkeiten. Alle haben viel Spaß. Das Schwierigste ist, sich von den Snickers fernzuhalten, bevor die Kinder kommen.

Das Schöne an Halloween ist, dass wir uns gruselig verhalten können, ohne wirklich gruselig zu sein. Die Vampire und Zombies, die an Ihre Tür klopfen, sind nur verkleidete Kinder, die Spaß haben. Wir Erwachsenen spielen mit und geben ihnen Süßigkeiten. Alle haben viel Spaß. Das Schwierigste ist, sich von den Snickers fernzuhalten, bevor die Kinder kommen.Die Vampire und Zombies, die an die Tür der Wirtschaft klopfen, sind ganz real. Auch zuckerhaltige Leckereien lassen sie nicht verschwinden. Sie haben Pläne, die sie zu Ende bringen müssen, ob wir wollen oder nicht. Es gibt kaum eine Chance, dass es für uns Sterbliche gut ausgehen wird.

Letzte Woche habe ich Ihnen meine Meinung in aller Kürze dargelegt: Wir stehen vor einer nachfragegetriebenen Inflation als Folge einer fehlgeleiteten Geldpolitik und fehlgeleiteter Finanzstimuli. Das sind beileibe nicht die einzigen Probleme, aber sie sind die Hauptprobleme. Wir stehen möglicherweise vor der schlimmsten politisch verursachten Wirtschaftskatastrophe seit den Smoot-Hawley-Zöllen, die die Große Depression auslösten.

Aber selbst wenn es keine Katastrophe ist, wird es schlimm sein. Die Machthaber haben die Wirtschaft langsam aber sicher in die Enge getrieben. Jede Option ist schlecht. Nur Saures, nichts Süßes. Heute werde ich beschreiben, was meiner Meinung nach im nächsten Jahr oder so passieren wird. Ich mache selten kurzfristige Prognosen, weil ich meistens zu früh dran bin. Das Erreichen der großen Wendepunkte dauert länger, als wir denken. Diesmal ist es vielleicht anders.

Politische Veränderungen

Der Offenmarktausschuss der US-Notenbank tritt nächste Woche zusammen, und viele erwarten, dass er das Ende seiner Käufe von Vermögenswerten aus der COVID-Ära bekannt geben wird. Die Fed hat jeden Monat Anleihen im Wert von 120 Mrd. USD gekauft, davon 80 Mrd. USD in Form von Staatsanleihen und der Rest in Form von hypothekarisch gesicherten Anleihen. Der Ausschuss wird diese Käufe wahrscheinlich schrittweise zurückfahren und bis Mitte 2022 auf Null reduzieren.

Möglicherweise wird der FOMC nächste Woche nicht mit dem Tapering beginnen. Das wäre ein großer Fehler, der zu den Fehlern hinzukäme, die sie bei jeder Sitzung in diesem Jahr gemacht haben. Wir wissen, dass sie die Beschäftigungslage genau beobachten, und die letzten beiden Berichte waren nicht besonders gut, bis man sich die offenen Stellen und die Kündigungsrate ansieht. Dann sieht man, dass die Beschäftigungslage extrem angespannt ist. Die praktische Arbeitslosigkeit liegt im Bereich von 2%. Es kann sein, dass sie noch ein oder zwei Monate warten wollen, in der Hoffnung auf besser aussehende Daten, die die Kritik dämpfen.

Hinzu kommt das merkwürdige Versäumnis, entweder Jerome Powell als Vorsitzenden wieder zu ernennen oder jemand anderen zu nominieren, obwohl nur noch drei Monate seiner Amtszeit verbleiben. Irgendetwas muss hinter den Kulissen vor sich gehen. Vielleicht geht es darum, genügend Senatoren an Bord zu holen. Aber es kommt zu einem schrecklichen Zeitpunkt. Die Fed kann kein Führungsvakuum gebrauchen, während sie gleichzeitig versucht, einen grundlegenden Politikwechsel zu vollziehen.

Unabhängig davon denke ich, dass die Fed-Beamten in den nächsten Monaten zumindest versuchen werden, mit dem Tapering zu beginnen. Es wird trotzdem zu spät sein. Sie sind hinter der Kurve - "eine Lektion zu spät für das Lernen." Auf der fiskalpolitischen Seite streitet sich der Kongress über die beiden Gesetzesentwürfe für Infrastruktur und Sozialausgaben. Ich gehe davon aus, dass sie beide in abgeschwächter Form verabschiedet werden, obwohl das nicht garantiert ist. Als langjähriger Beobachter des politischen Prozesses finde ich den Mangel an Zusammenarbeit unter den Demokraten unterhaltsam. Wie kann ich so gefühllos sein? Weil das Gleiche bei den Republikanern seit 40 Jahren Standard ist.

Zurück zur realen Welt. Da die neuen Ausgaben über einen längeren Zeitraum verteilt werden, werden sie wahrscheinlich nicht so unmittelbar stimulierend wirken wie die COVID-Hilfsfonds. Sie werden unnötig Öl ins Feuer gießen, aber die Schulden werden in jedem Fall weiter wachsen. Die neuen Steuern werden, je nach den Einzelheiten, zweifellos eine gewisse Wirkung haben, aber wir wissen noch nicht, wann und in welchem Umfang. Sowohl die Federal Reserve als auch der Kongress stehen also an der Schwelle zu einer bedeutenden Abkehr vom Status quo nach COVID, den dieselbe Federal Reserve und der Kongress mit geschaffen haben. Aber es gibt noch einen dritten Akteur: COVID selbst.

Mit Impfstoffen und Behandlungen sind wir auf dem Weg, das Virus in den Griff zu bekommen (wenn auch nicht auszurotten). Wir haben jedoch kaum damit begonnen, die Veränderungen zu verarbeiten, die es für die persönlichen Gewohnheiten, die Einstellung der Verbraucher und die Geschäftspraktiken mit sich brachte. All dies wird wirtschaftliche Auswirkungen haben, was bedeutet, dass die politischen Entscheidungsträger versuchen, eine Wirtschaft wiederherzustellen, die ganz anders ist als die, die sie vorher kannten. Das erschwert ihre Bemühungen... wird sie aber wahrscheinlich nicht aufhalten. Es ist keine mutige Erklärung, aber wir werden nicht zu der Wirtschaft zurückkehren, wie sie 2019 war. Die Wirtschaft der langweiligen 20er Jahre wird ganz anders sein.

Gefangenes Geld

Wir wissen, dass politische Veränderungen bevorstehen, auch wenn wir nicht genau wissen, wann. Wir wissen im Großen und Ganzen, wie sie aussehen werden. Die nächste Frage ist, wie sie sich auf die Wirtschaft auswirken werden. Machen wir uns zunächst das Offensichtliche klar: Die bevorstehenden Änderungen werden auf früheren politischen Veränderungen aufbauen, die bestenfalls ineffektiv und wahrscheinlich sogar schädlich waren.

Eineinhalb Jahre QE (und verschiedene andere Programme) haben die Gründung von Unternehmen und die Beschäftigung nur geringfügig gefördert, aber COVID hat den gesamten Zeitgeist verändert. Es war ein massiver Tritt in den Kopf, und die Menschen änderten einfach ihre Meinung darüber, was sie in ihrem Leben für wichtig hielten. Und das war einer der "vielen Gründe", warum sich die Fed aus dem Staub hätte machen sollen.

Ihre Ankäufe von Vermögenswerten dienten hauptsächlich dazu, die Aktienkurse in die Höhe zu treiben, und zwar häufig bei den bereits vorhandenen Gewinnern, die in ihren Branchen fast eine Monopolstellung innehatten. In ähnlicher Weise halfen die von der Fed generierten höheren Immobilienpreise den Hausbesitzern, die ihre Häuser verkauften, wozu nicht jeder in der Lage ist. Aber die kalkulatorischen Werte aller stiegen, ebenso wie die Grundsteuer und die Instandhaltungskosten.

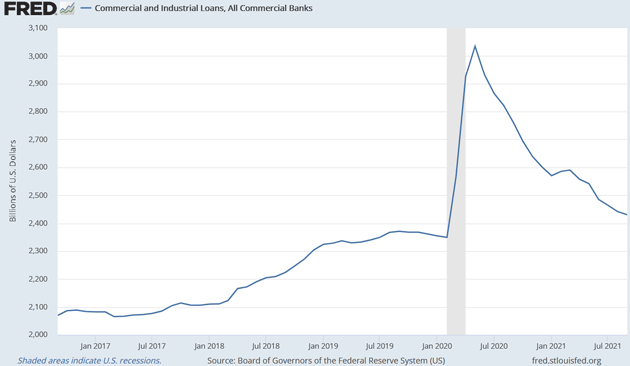

Dies wirft einen wichtigen und oft übersehenen Punkt auf. Die Federal Reserve ist nicht die Hauptursache für die Inflation, die wir derzeit erleben. Ja, sie hat die Geldmenge in die Höhe getrieben, aber der Großteil des neuen Geldes ist in den Finanzmärkten gefangen. Es kann nicht entweichen, es sei denn, die Banken verleihen es an jemanden. Ihre Bereitschaft, dies zu tun, hat nicht zugenommen, sondern abgenommen.