Süßes-oder-Saures-Wirtschaft

06.11.2021 | John Mauldin

- Seite 2 -

Schlimmer noch: Ein Großteil der kommerziellen Kredite (und der Unternehmensanleihen) ging an Unternehmen, die das Geld eigentlich nicht brauchten, aber durch die niedrigen Zinsen dazu verleitet wurden, es trotzdem aufzunehmen. Sie halten es entweder in Reserve oder verwenden es für nicht wachstumsfördernde Zwecke wie Aktienrückkäufe.Die Stimulierungsmaßnahmen der Fed haben zu einer Inflation der Vermögenswerte in den Zielsegmenten geführt. Das hat den Anlegern geholfen, aber das BIP-Wachstum nicht angekurbelt. Die breitere Preisinflation geht eher auf die steuerlichen Anreize zurück, die, wie ich letzte Woche sagte, überhaupt keine "Anreize" hätten sein sollen. Anstatt denjenigen, die ihren Arbeitsplatz und ihr Einkommen verloren haben, zu helfen, die Krise zu überstehen, haben sie eine neue Nachfrage geschaffen, vor allem nach Gütern, die nun die Lieferketten verstopfen. Die daraus resultierende Knappheit führt zu höheren Preisen, d. h. zu Inflation.

Jetzt haben wir eine Inflation von 5%, die nicht richtig gemessen wird. Würden wir die tatsächlichen Wohnungspreise messen, läge die Inflation mindestens im hohen einstelligen Bereich. Wer sagt, die Inflation sei nicht so schlimm wie in den 1970er Jahren, vergleicht Äpfel mit Birnen. Jerome Powell läuft Gefahr, Arthur Burns nachzueifern, der immer wieder sagte, dass alle Inflationsdaten, die auf seinem Schreibtisch landeten, vorübergehend seien, bis sie bei +10% lagen.

Ironischerweise deutet dies darauf hin, dass die bevorstehende Änderung der Fed-Politik wenig oder gar keine Auswirkungen auf die CPI-Inflation haben wird. Sie haben die Inflation weder in die Höhe getrieben, noch werden sie sie zum Sinken bringen. Das heißt aber nicht, dass sie keine Auswirkungen haben wird. Das Tapering könnte den Aktien- und Immobilienpreisen einen Teil des Schaums nehmen. Wie schnell und in welchem Umfang, wird vom Zeitplan für den Ausstieg abhängen.

In der Zwischenzeit wird die Wareninflation wahrscheinlich nachlassen, da der nachfragefördernde Impuls (hoffentlich) nachlässt. Die zusätzliche Arbeitslosenunterstützung endete in den verbleibenden Staaten im letzten Monat. Neue Ausgaben im Rahmen der Infrastrukturpakete werden erst in einigen Monaten anlaufen. Ich vermute daher, dass sich die Probleme in der Lieferkette recht bald entspannen werden. Hier ist eine Notiz von Dave Rosenberg von letzter Woche:

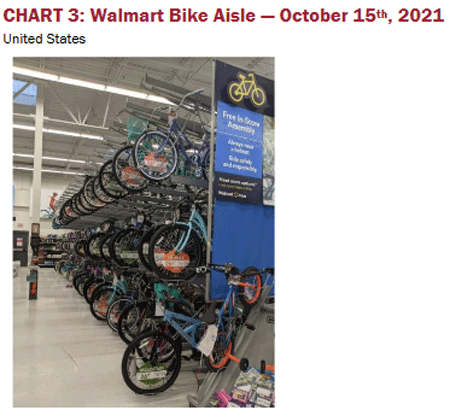

"Nun, wenn ein Bild mehr als tausend Worte sagt, dann habe ich hier unten 3.000 Worte. Achten Sie darauf, dass die "Engpass"-Geschichte bald abklingt. Setzen Sie immer auf den Einfallsreichtum der USA, nicht gegen ihn. Diese Fotos wurden mir von einem geschätzten Kunden zur Verfügung gestellt und zeigen das gleiche Tauwetter in der Lieferkette, das sich in letzter Zeit in den erwarteten Lieferverzögerungen der Zulieferer aus den verschiedenen Diffusionsindizes für die Fertigung zeigt."

Walmart scheint jetzt besser mit Fahrrädern versorgt zu sein als noch im Januar, aber das ist natürlich nur eine Abteilung eines Einzelhändlers. Die Knappheit ist real. Ich habe gerade über Magnesium gelesen, das für die Aluminiumproduktion unerlässlich ist. Das meiste Magnesium kommt aus China, wo Energieprobleme zu einer Verlangsamung führen. Dennoch lernen wir, solche Probleme zu umgehen. Die Mikrochip-Produktion scheint im Aufwind zu sein, was der Automobilindustrie helfen wird.

Ich höre oft den Begriff "Normalisierung", um zu beschreiben, was die Fed tut. Das wirft Fragen auf. Erstens: Wissen wir wirklich, was "normal" ist? Wie bereits erwähnt, unterscheidet sich diese Wirtschaft strukturell von der Wirtschaft, die wir Anfang 2020 hinter uns gelassen haben. Normal ist ein nebulöses Ziel. Aber selbst wenn wir zurückgehen könnten, war die vorherige Normalität nicht großartig. Und das offenbart die wirklichen Probleme, die auf uns zukommen.