Die USA haben jetzt ein Inflationsproblem

10.11.2021 | Prof. Dr. Thorsten Polleit

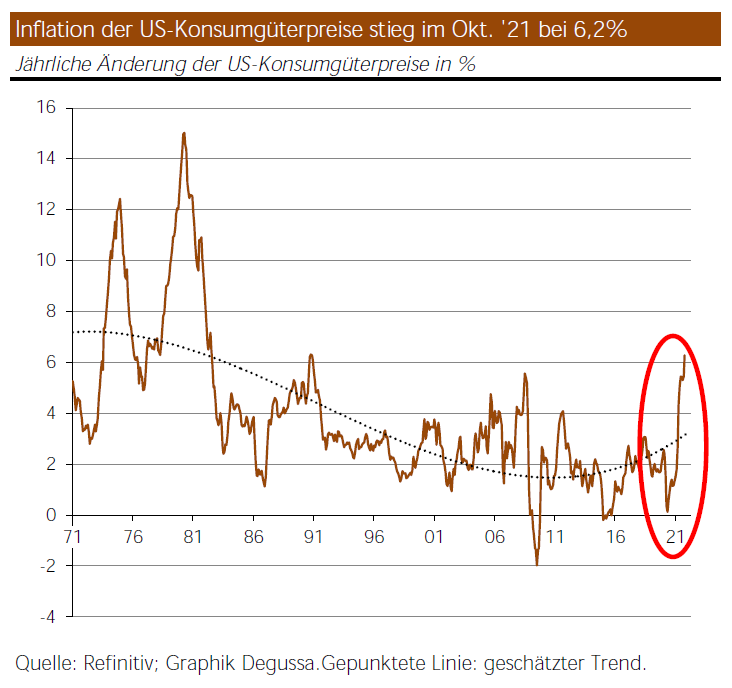

Im Oktober 2021 ist die Inflation der US-Konsumgüterpreise auf 6,2 Prozent gestiegen von zuvor 5,4 Prozent im September und 5,2 Prozent im August. Der monatliche Anstieg (saisonbereinigt) betrug 0.9 Prozent im letzten Monat (und entspricht einer auf das Jahr hochgerechneten Rate von 11,4 Prozent). Ohne Nahrungsmittel und Energie gerechnet, stiegen die Konsumgüterpreise um 4,6 Prozent gegenüber dem Vorjahr.

Im Oktober 2021 ist die Inflation der US-Konsumgüterpreise auf 6,2 Prozent gestiegen von zuvor 5,4 Prozent im September und 5,2 Prozent im August. Der monatliche Anstieg (saisonbereinigt) betrug 0.9 Prozent im letzten Monat (und entspricht einer auf das Jahr hochgerechneten Rate von 11,4 Prozent). Ohne Nahrungsmittel und Energie gerechnet, stiegen die Konsumgüterpreise um 4,6 Prozent gegenüber dem Vorjahr.

Man sollte nicht meinen, jetzt sei die Preisinflation plötzlich da. Sie war vielmehr schon lange vorher da, und zwar vor allem in den Vermögensmärkten: Die Preisinflation zeigte sich hier in stark steigenden Preisen für Aktien, Unternehmen, Anleihen, Häusern, Grundstücken etc.

Doch diese "Vermögenspreisinflation“ wurde (und wird) geflissentlich übersehen, ignoriert oder kleingeredet, als akzeptabel angesehen - obwohl sie die Kaufkraft des Geldes genauso herabsetzt wie Konsumgüterpreisinflation.

Nun aber ist die Preisinflation für alle "sichtbar“ geworden: Sie erfasst die Güter des täglichen Bedarfs, und die Menschen bemerken das schmerzlich beim Einkaufen.

Die Frage lautet: Ist die erhöhte Inflation nur "vorübergehend“, flaut sie also (bald) wieder ab? Oder ist sie gekommen um zu bleiben? Diese Fragen lassen sich wohl nur beantworten, wenn man auf die (Kern-)Ursache der Güterpreissteigerungen blickt.

Die US-Zentralbank hat die die Geldmenge M2 seit Anfang 2020 um etwa 36 Prozent ausgeweitet. Dadurch ist ein gewaltiger "Geldmengenüberhang“ von schätzungsweise 20 Prozent entstanden; er markiert das bereits aufgelaufene Preissteigerungspotential. Dieser Überhang wächst allerdings aktuell sogar noch weiter an, weil die US-Zentralbank (Fed) die Geldmenge mit knapp 13 Prozent gegenüber dem Vorjahr ausweitet.

Der gestiegene Kostendruck (bei Transport, Energie, Baumaterialien etc.), der durch die politisch diktierte Lockdown-Krise ausgelöst wurde, bildet den Nährboden, auf dem sich der Geldmengenüberhang in steigenden Konsumgüter- und/oder Vermögenspreisen entladen kann.

Es ist damit zu rechnen, dass die Preisinflation der US-Konsumgüterpreise in den nächsten zwei, drei Jahren deutlich höher ausfallen wird als die 2-Prozentmarke, die bisher als Zielgröße hochgehalten wurde, und das die Fed das auch zulässt, es willentlich herbeiführt.

Es lässt sich allerdings nicht mit Gewissheit sagen, in welcher Intensität der Geldmengenüberhang sich in Konsumgüter- und/oder Vermögenspreisen niederschlagen wird. Hohe Steigerungsraten der Konsumgüterpreise (unter Schwankungen) von 4 bis 6 Prozent in den kommenden zwei, drei Jahren scheinen durchaus plausibel zu sein.

Das Ansteigen der Preisinflation in den USA wird den Rest der Welt nicht unberührt lassen. Im Euroraum stehen die Zeichen ebenfalls längst auf weiter anziehende Güterpreisinflation beziehungsweise zunehmenden Euro-Kaufkraftschwund: Die Fed, die die Marschrichtung für alle anderen Zentralbanken vorgibt, exportiert ihre Inflationspolitik.

Die Preisinflation ist keine Naturkatastrophe. Sie ist vielmehr von Menschenhand gemacht. Derzeit wird sie von den Zentralbanken bewusst in die Höhe getrieben - um Schulden zu entwerten und vor allem strauchelnde Staaten und Banken, das Wirtschafts- und Politikgebäude vor dem Zusammenbruch zu bewahren; dazu kommt die Inflationssteuer zum Einsatz.

Die große Herausforderung für Anleger ist es, dem Kaufkraftverlust des Geldes - US$, € & Co - zu entkommen. Eine (unter vielen) Möglichkeit ist, auf physisches Gold und Silber zu setzen; die Gründe haben wir erst jüngst wieder dargelegt, und sie sollen hier nicht wiederholt werden. Betont werden soll nur, dass wir die Gründe, physisches Gold und Silber zu halten, auch weiterhin für Langfristanleger als sehr überzeugend ansehen.

DEGUSSA-HANDELSABLEITUNG:

Update zur markttechnischen Analyse vom 9. November 2021 (Degussa Edelmetallpreise im Überblick) für den Goldpreis (USD/oz) – von Till Rohde

Aufgrund der am 10. November 2021 veröffentlichten US-Inflationszahlen kam es zu dem erwarteten Ausbruch des Goldpreises über den dreifachen Widerstandsbereich bei etwa 1833 bis 1835 USD/oz (gelber Pfeil).

Damit ist der mittelfristige Abwärtstrend, welcher sich seit den All-Time-Highs (Q3 2020) etabliert hatte, nach oben durchbrochen worden.

Es kann kurzfristig zwar noch zu einem Re-Test des Ausbruchsniveaus bei 1833-35 kommen, jedoch ist der Weg grundsätzlich für einen weiteren mittelfristigen Goldpreisanstieg frei, so dass die nächste Widerstandszone bei ungefähr 1920 USD/oz in Angriff genommen werden kann.

Ein folgender wichtiger Widerstandsbereich liegt danach bei etwa 1966 USD/oz.

Insgesamt hat sich damit aus markttechnischer Sicht eine positive "Großwetterlage“ für einen weiteren langfristigen Goldpreisanstieg eingestellt.

© Prof. Dr. Thorsten Polleit

Chefvolkswirt der Degussa Goldhandel GmbH

Prof. Dr. Thorsten Polleit ist Referent der diesjährigen Internationalen Edelmetall- & Rohstoffmesse. Seinen Vortrag können Sie live am Samstag (13.11.2021) auf dem YouTube Kanal der Edelmetallmesse anschauen. Ebenfalls ist er mit einem Beitrag im Edelmetall- & Rohstoff-Magazin 2021/22 vertreten.