Silver Lake - Harte Gold: Übernahme durch die Hintertür?

22.11.2021 | Hannes Huster

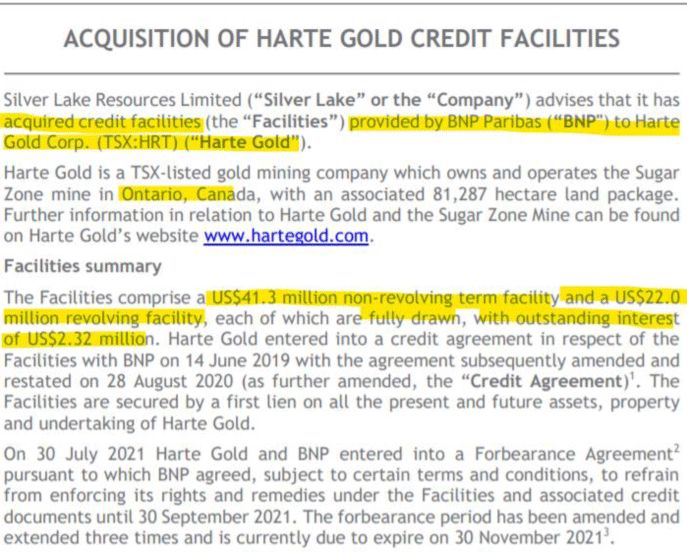

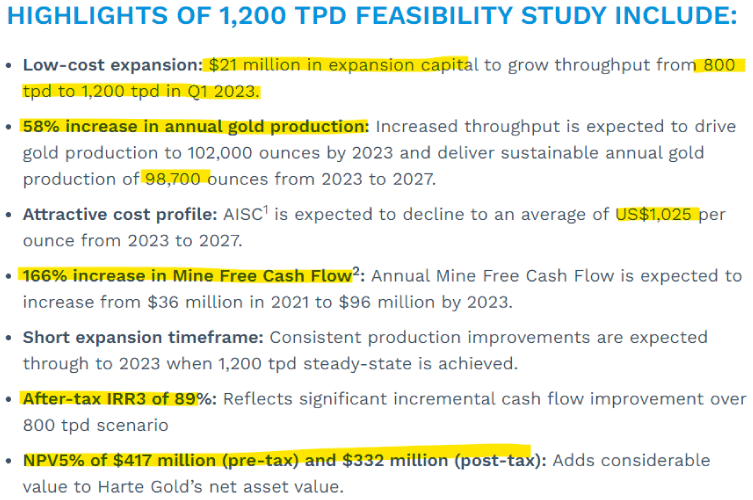

Silver Lake heute mit einer Meldung, die ich sehr spannend finde: Link. Der Goldproduzent hat von der BNP Paribas die Schulden des kanadischen Goldproduzenten Harte Gold Corp. (TSX: HRT) "gekauft".

Silver Lake heute mit einer Meldung, die ich sehr spannend finde: Link. Der Goldproduzent hat von der BNP Paribas die Schulden des kanadischen Goldproduzenten Harte Gold Corp. (TSX: HRT) "gekauft".

In der Meldung wurden lediglich die nominalen Kreditsummen genannt, die sich insgesamt auf 63,3 Millionen USD belaufen, plus 2,32 Millionen USD ausstehende Zinsen. Jedoch wurde nicht genannt, was Silver Lake Resources Ltd. dafür bezahlt hat, nur die Anmerkung, dass man nicht mehr bezahlt hat, als die Nominalwerte.

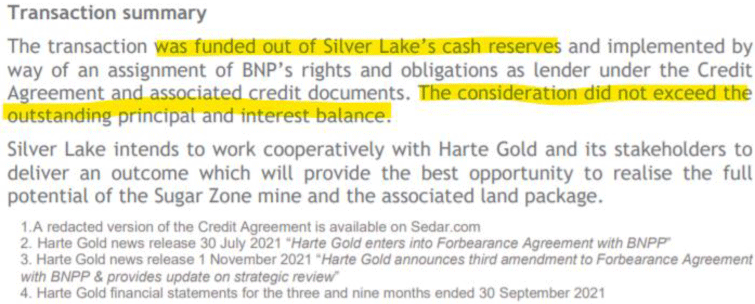

Harte Gold produziert in einer hochgradigen Untertagemine in Kanada, doch das Unternehmen hat Probleme. Die Kapazität der Anlage müsste man von 800 auf 1.200 Tonnen pro Tag aufstocken, was rund 21 Millionen CAD kosten würde. Doch dieses Kapital hat man nicht, nachdem man bislang mit der Produktion kein Geld verdient hat.

Der Kurs von Harte Gold ist in den vergangenen Monaten massiv eingebrochen, obwohl der Goldproduzent New Gold noch im März 24,8 Millionen CAD bei 0,16 CAD investiert hatte! Die Aktie notiert mittlerweile auch Insolvenz-Niveau, nachdem man die Kredite nicht mehr bedienen konnte.

Nun kommt Silver Lake mit über 350 Millionen AUD in Cash daher und kauft der Bank das Kreditportfolio ab, welches mit den Projekten von Harte Gold besichert ist.

Einschätzung:

Harte Gold ist realistisch gesehen insolvent und Silver Lake kauft sich hier über einen smarten Schachzug indirekt ein. Durch die Kontrolle der Verbindlichkeiten, hat man die Firma eigentlich schon so gut wie in der Hand.

Die Aktionäre werden hier vermutlich wenig Chancen haben, es sei denn New Gold will das Investment irgendwie retten.

Silver Lake hat jahrzehntelange Erfahrung mit hochgradigen Untertageminen in Australien und man wird sehr genau geprüft haben, wo die Fehler bei Harte Gold gelegen haben und sicherlich Lösungen parat haben, wie man die Produktion profitabel gestaltet.

Harte Gold hatte für die Expansion eine Studie erstellt und diese zeigte an, dass man für 21 Millionen CAD die Produktion auf knapp 100.000 Unzen pro Jahr zu AISC von 1.025 USD bringen kann:

Das Geld hierfür wurde aber nicht mehr gewährt und man hat es auch nicht verdient. Silver Lake hätte das Kapital auf der Bank liegen und deshalb auch dieser Schachzug.

Fazit:

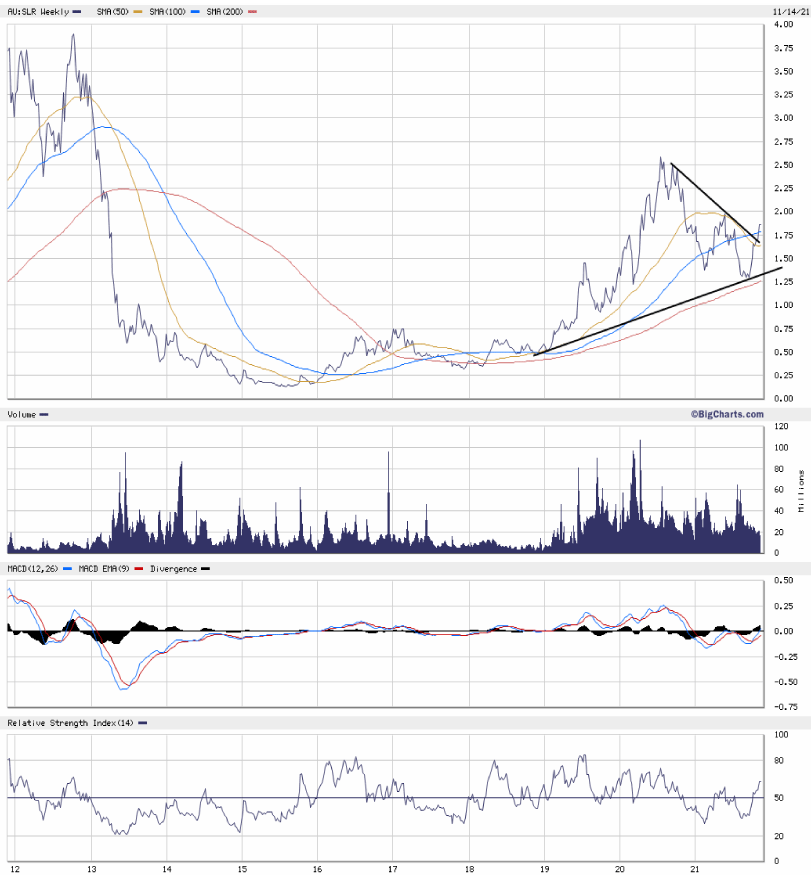

Die Aktie von Silver Lake gab heute nach, was auf der einen Seite verständlich ist (Unsicherheit), doch auf der anderen Seite falsch sein könnte. Harte Gold hat rund 1,6 Millionen Unzen Gold in den Ressourcen und dies mit rund 10 g/Gold und knapp 800.000 Unzen in Untertage-Reserven (was nicht leicht ist, zu erreichen).

Die Mine produziert, die Anlage läuft.

Silver Lake hat smarte Köpfe, die seit Jahrzehnten nichts anderes tun, als hochgradiges Gold in Systemen mit schmalen Adern in Australien abzubauen und diese mit viel Erfolg.

Daher vertraue ich dem Management, dass sie hier das Richtige tun.

Zudem erscheint mir das Chance-Risiko-Verhältnis gut. Man riskiert rund 60 Millionen USD im ersten Schritt mit dem Kauf der Kredite und diese sind voll besichert.

Gelingt es Silver Lake die Mine profitabel zu gestalten und auf 100.000 Unzen im Jahr zu bringen, dann wäre das ein genialer Deal.

Ich finde es also gut, was Silver Lake hier macht und auch sehr clever.

Da sicherlich die Frage kommt: Ich persönlich würde die Aktie von Harte Gold nicht anfassen, da der Kreditgeber immer am längeren Hebel sitzt. Doch ich kann mich auch täuschen.

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.