Gold - Erholung steht an

15.12.2021 | Florian Grummes

- Seite 4 -

Auch der internationale Öl-Handel sowie zahlreiche andere Rohstoffe werden in US-Dollar fakturiert bzw. abgerechnet. Wenn Frankreich zum Beispiel Öl von Saudi-Arabien kauft, bezahlt es nicht in seiner eigenen Währung EUR, sondern in USD. Durch diesen Mechanismus besteht seit Jahrzehnten praktisch pausenlos eine solide Nachfrage nach US-Dollar.Das große Risiko dieses "US-Dollar-Systems" besteht jedoch darin, dass viele ausländische Regierungen und Unternehmen Kredite in US-Dollar aufnehmen, obwohl der größte Teil ihrer Einnahmen in der jeweiligen Landeswährung entsteht. Die Kreditgeber dieser US-Dollars sind dabei oft nicht einmal US-Institutionen. Auch ausländische Kreditgeber vergeben oft Kredite an ausländische Kreditnehmer in Dollar. Dadurch entsteht für den Kreditnehmer ein Währungsrisiko, eine Diskrepanz zwischen der Währung seiner Einnahmen und der Währung seiner Schulden. Kreditnehmer tun dies, weil sie für einen Kredit in Dollar niedrigere Zinssätze als in der eigenen Landeswährung zahlen müssen.

Manchmal sind auf Dollar lautende Anleihen und Kredite auch die einzige Möglichkeit, um überhaupt an Liquidität zu kommen. Somit trägt nicht der Kreditgeber das Währungsrisiko, sondern der Kreditnehmer. Auf diese Weise geht der Kreditnehmer im Grunde genommen eine Leerverkaufsposition gegenüber dem US-Dollar ein, ganz egal ob er will oder nicht. Wenn der Dollar nun stärker wird, ist das für ihn ein Nachteil, denn seine Schulden steigen im Verhältnis zu seinen Einkünften in der Landeswährung. Wenn der US-Dollar hingegen schwächer wird, wird der Kreditnehmer teilweise entschuldet, weil seine Schulden im Verhältnis zu seinen Einnahmen in der Landeswährung sinken.

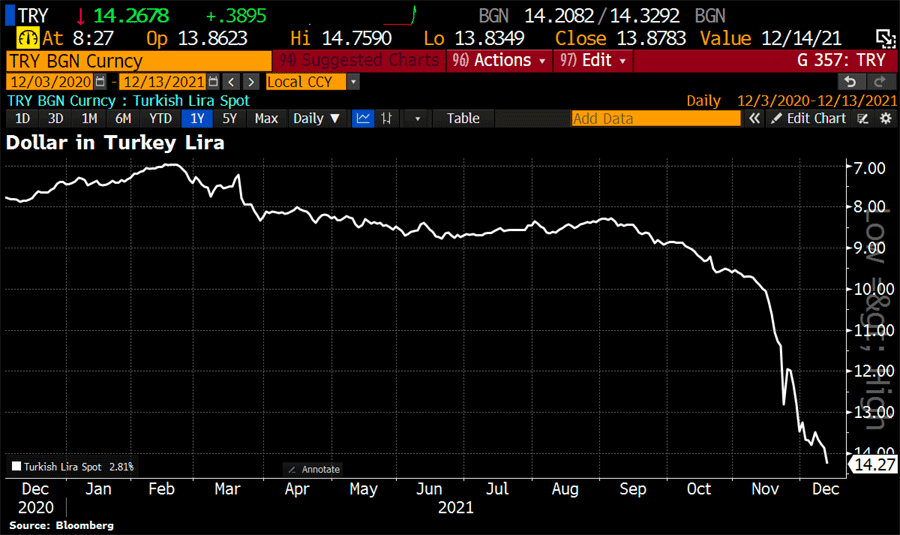

Türkische Lira seit Dezember 2020. Stand 13. Dezember 2021. ©Holger Zschaepitz

Blickt man beispielsweise auf den dramatischen Währungsverfall der türkischen Lira, kann man sich die eskalierende Flucht aus den Währungen der Schwellenländer hinein in den US-Dollar gut vorstellen. Seit Jahresanfang haben die Türken fast 50% ihrer Kaufkraft gegen den US-Dollar verloren. Auch andere Emerging Markets-Währungen wie der argentinische Peso, der thailändische Baht oder auch der ungarische Forint sind in diesem Jahr deutlich unter Druck geraten.

Die Evergrande-Pleite und der Zusammenbruch der Immobilienblase in China dürften ebenso zu dem schwelenden Flächenbrand beigetragen haben. Insgesamt kann der “US-Dollar Short Squeeze” trotz einer technisch stark überkauften Lage durchaus noch weitergehen.

Früher oder später wird die amerikanische Fed dann allerdings reagieren und erneut zurückrudern müssen. Sonst droht aufgrund der US-Dollar Stärke plötzlich eine deflationäre Implosion an den Aktienmärkten und im gesamten Finanzsystem. Derartige Schockwellen würde das globale Kartenhaus aber nicht mehr überleben.

Höchstwahrscheinlich wird die Fed daher schon in Kürze das sogenannte "Tapering" und die "Zinserhöhungen" bis auf weiteres nach hinten verschieben. Zur Erklärung wird man sich sicherlich wieder irgendein Geschwätz mit kompliziert klingenden Wörtern einfallen lassen.

Insgesamt ist ein Ende der weltweit lockeren Geldpolitik also völlig undenkbar. Ebenso wird es bis auf weiteres auch bei den Versorgungsengpässen bleiben. Damit wird die Teuerung sowohl monetär als auch durch Mangel und obendrein durch die psychologische Inflationsspirale immer weiter befeuert werden. Zwischenzeitliche Volatilität und damit einhergehende krasse Rücksetzer muss der Anleger und Investor in diesen verrückten Zeiten in allen Sektoren geduldig durchstehen.

7. Fazit und Empfehlung

Mit Gold und Silber kann man sich jedenfalls gegen jedwedes Szenario gut schützen. Das muss mittel- und längerfristig allerdings nicht zwangsläufig bedeuten, dass die Edelmetallpreise immer eins zu eins der Inflation folgen und in den kommenden Jahren durch die Decke gehen werden. Höchstwahrscheinlich werden sich die exponentiellen Geldmengen-Ausweitungen immer weiter fortsetzen und sich zunehmend beschleunigen. Dann sind deutliche höhere Gold- und Silberpreise zu erwarten. Falls das System hingegen implodieren sollte, werden Gold und Silber ihre Geldfunktion voll ausspielen können und man wird froh sein, sie zu besitzen, wenn fast alles andere auf null abgeschrieben werden muss.

Im größeren Bild müssen sich die Gold- und Silberfans jedoch zunächst weiter gedulden, denn das eindeutige Ende der monatelangen Korrektur ist noch nicht besiegelt. Vielmehr liefert der wichtigste Zyklus am Goldmarkt ca. alle 8 Jahre ein entscheidendes Tief. Zuletzt war dies im Dezember 2015 bei 1.045 USD der Fall. Das heißt, die Korrektur am Goldmarkt könnte sich in den nächsten ein bis zwei Jahren noch ausweiten, bevor es zur Trendwende und schließlich zur Fortsetzung des übergeordneten Bullenmarktes kommt.

Kurzfristig stehen die Chancen aber für eine Erholung in den kommenden Wochen bis in das neue Jahr und evtl. sogar bis zum Frühling recht gut. Allerding sollte sich erst im Anschluss an den Fed-Zinsentscheid am Mittwoch schrittweise klarer zeigen, wie es weitergeht. Eine Rally in Richtung 1.815 USD und 1.830 USD hat eine klar erhöhte Wahrscheinlichkeit. Darüber hinaus wären im Januar und Februar eventuell auch 1.870 USD und im besten Fall sogar 1.910 USD zu erreichen. Dazu müssten die Bullen aber ganze Arbeit leisten.

© Florian Grummes

www.midastouch-consulting.com