Warum Gold vom unausweichlichen Umbau des internationalen Geldsystems profitieren wird

24.04.2022 | Ronald Peter Stöferle

- Seite 2 -

3) Die Zentralbanken - auch im Westen - setzen weiterhin auf GoldDie Zentralbanken haben dem Gold nämlich keineswegs abgeschworen. Die Golddeckung ist meist nur deswegen so stark gesunken, weil die Geldmenge so stark ausgeweitet worden ist. Der Anteil des Goldes an den Währungsreserven erreichte 2015 mit lediglich 8,4% seinen Tiefpunkt. Seither ist er um mehr als 50% gestiegen. Der überwiegende Großteil des Anstiegs geht dabei auf Zentralbanken aus den Schwellen- und Entwicklungsländern. Diese haben ihre Goldreserven seit dem Tiefststand 2006 mehr als verdoppelt.

Zu den wichtigsten Goldkäufern der vergangenen Jahre zählen Zentralbanken von Schwellen und Entwicklungsländern wie die Türkei, Russland, China, Indien, Sri Lanka, aber im vergangenen Jahr auch Thailand.

Dagegen habe westliche Staaten ihre Goldreserven bestenfalls gehalten, zum Teil aber auch deutlich abgebaut. Insbesondere die Schweiz ist zu nennen, die ihre Goldreserven um 60 Prozent reduzierte. Großbritannien flog nach einem Rückgang um fast 50 Prozent aus den Top Ten, so wie Portugal und Spanien auch. Ersetzt wurden die drei westlichen Staaten bezeichnenderweise durch Russland, China und Indien, und damit durch drei der fünf BRICS-Staaten.

Der US-amerikanische Autor, Jim Rickards, hat einmal gesagt, dass bei der anstehenden Neuordnung des Weltwährungssystems jeder von der Zentralbank gehaltene Goldbarren wie ein Chip beim Pokern ist. Wer mehr Gold besitzt, wird mehr zu sagen haben. Auch wenn die westlichen Staaten ihre Goldbestände zwar nicht oder nur kaum ausgebaut haben - mit der bemerkenswerten Ausnahme Polens und Ungarns - besitzen aber absolut und als relativer Anteil an den gesamten Währungsreserven aber weiterhin und mit Abstand die größten Goldreserven.

4) Selbst ein loser Goldanker hätte enorme Preissteigerungen bei Gold zur Folge

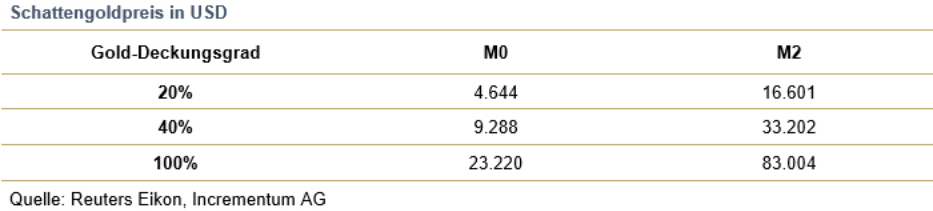

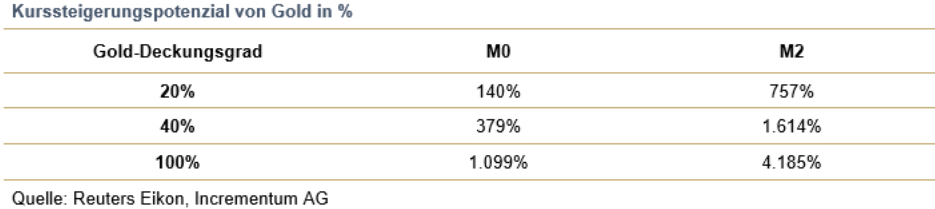

In diesem Zusammenhang ist die Überlegung von Interesse, wie sehr Gold aufwerten würde, falls es von den Zentralbanken wieder verstärkt monetär genutzt werden würde, also nicht bloß als Vermögenswert, sondern falls es eine Einlöse-, zumindest aber Deckungsverpflichtung gebe. Zu diesem Zweck berechnen wir den so genannten Schattenpreis des Goldes. Darunter verstehen wir jenen Goldpreis, der sich ergäbe, falls die Zentralbanken bzw. das Bankensystem eine Voll- bzw. höherprozentige Teildeckung des entsprechenden Geldmengenaggregats umsetzen würden.

Der Schattengoldpreis variiert naturgemäß stark nach dem unterstellten Gold-Deckungsgrad und der Geldmenge, die mit Gold unterlegt werden soll. Soll nur die von der Zentralbank direkt kontrollierbare Geldmenge, die monetäre Basis oder M0, von Gold gedeckt sein oder eine weitere Geldmenge, die auch die Guthaben der Bevölkerung bei den Geschäftsbanken umfasst, d.h. M1. Darüber wurde in der Zeit des Goldstandards intensiv diskutiert, und die Staaten haben verschiedenste Lösungen gefungen.

Da in den USA die Definition von M1 mittlerweile nahezu deckungsgleich der von M2 ist, da seit 2020 die Sparguthaben M1 ebenfalls dazugerechnet werden, ziehen wir M2 heran.

Je nachdem welches Geldmengenaggregat man also heranzieht und welchen Golddeckungsgrad man anstrebt, würde der Goldpreis mindestens um 140% (M0, 20%), maximal um 4.185% (M2, 100%) ansteigen.

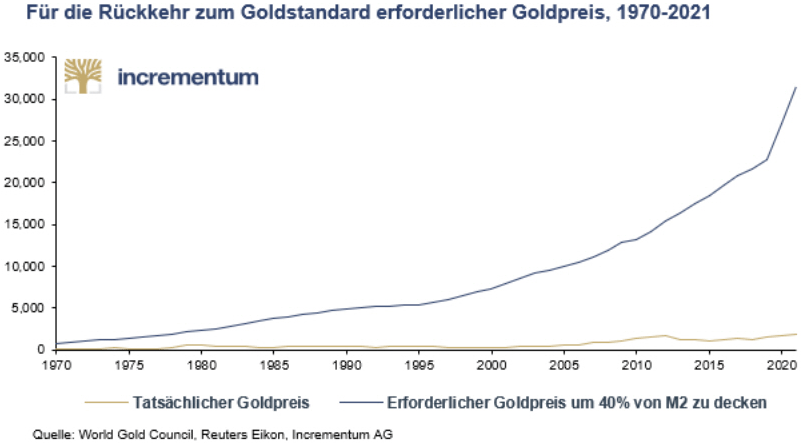

Eine dynamische Betrachtung der Entwicklung des Schattengoldpreises seit 1960 zeigt, wie sehr sich der Schattegenoldpreis vom tatsächlichen Goldpreis entfernt hat. Anders ausgedrückt, wie extrem die Zentralbanken und die Geschäftsbanken die (Papier-)Geldmenge in den vergangenen Jahrzehnten aufgeblasen haben.

5) Wie sich das Weltwährungssystem auch verändern wird, Gold wird zu den Gewinnern zählen

Wir stehen vor großen tektonischen Verschiebungen. Die Nachkriegsordnung scheint nun endgültig vor der Ablösung zu stehen. Sehr vieles liegt noch im Dunkeln, doch die Zeit des völlig ungedeckten Geldes geht raschen Schrittes seinem Ende zu.

Wie die künftige Weltwährungsordnung konkret gestaltet sein wird, ist noch völlig offen. Werden zentralisierte digitale Zentralbankgelder (CBDCs) den Ton angeben oder wird das Geldangebot sogar (teil-)privatisiert sein, da private Kryptowährungen wie Bitcoin als Zahlungsmittel im Alltag benutzt werden? Klar ist jedoch, dass niemals seit dem Schließen des Goldfenster standen die Chancen für Gold besser, wieder eine monetäre Rolle zu spielen.

© Ronni Stoeferle

Matterhorn Asset Management AG

Dieser Artikel wurde am 15. April 2022 auf www.goldswitzerland.com veröffentlicht.