Wenn der Bulle stirbt: Größter Vermögenstransfer der Geschichte

03.05.2022 | Egon von Greyerz

- Seite 2 -

Alfred schnitt besser ab als 99% aller InvestorenIn seinen 74 Jahren hat Alfred wahrscheinlich besser abgeschnitten als 99% aller Aktienmarktinvestoren. Dabei hatten die Mitwettbewerber es in sich. Besonders ab Ende der 1980er entstand eine extrem hochentwickelte Investmentindustrie, die sich auf leistungsstarke Computer, Raketentechniker, Hochfrequenzhandel sowie überaus komplexe Finanzinstrumente oder Derivate stützte. Die Asset-Management-Sparte brachte auch massive Kostenstrukturen mit sich: stark überbezahlte Angestellte mit sehr teuren Systemen und hohen Infrastrukturkosten. Doch auch trotz dieser kostenintensiven und top-modernen Systeme schnitt die Sparte schlechter ab als Alfred und alle anderen Index-Anleger.

Professionelle Investoren füllen sich zuerst die Taschen

Wer also bezahlt für diese enormen Kosten, insbesondere für Boni in Höhe von Hunderttausenden, Millionen oder selbst zweistelligen Millionenbeträgen, die von vielen in diesem Bereich verdient werden? Die Kosten reduzieren natürlich die Gewinne, die die Investoren verdienen. Am Ende werden die Kosten von den normalen Leuten bezahlt - von Fondsbesitzern, Rentenfondsmitgliedern oder anderen institutionellen Investoren.

Auf lange Sicht schmälern diese Kosten die Gesamtgewinne drastisch und praktisch kein Fondsmanager wird Gewinne wie Alfred erzielt haben. Folglich wurde eine riesige Industrie geschaffen, die sich auf Kosten einfacher Leute in die eigene Tasche wirtschaftet. Nehmen wir allein das Beispiel des Crashs von 2007-09. Wir wissen, dass die meisten Investmentbanken ohne Rettungspakete der Zentralbanken Bankrott gegangen wären.

Diese Pakete hatten einen Umfang von grob gesagt 25 Billionen $ - Darlehen, Kreditlinien und Garantien inbegriffen. Trotz alledem bezogen die Angestellten dieser Banken auch in den Jahren 2007 und 2008 erhebliche Boni, die von Banken gezahlt wurden, welche nur aufgrund staatlicher Hilfe überleben konnten. Folglich wandern die Gewinne der Banken in die Taschen der Banker, während die Bankenverluste vom Staat übernommen werden - d.h. vom einfachen Volk.

Doch zurück zu Alfred: Bei ihm ist es bislang so gut gelaufen. Sollte er sich jetzt Sorgen machen, dass er und seine Familie alles wieder verlieren werden? Hatte er einfach nur Glück gehabt, oder ist er ein gerissener Investor? Er erkennt, dass es nicht wirklich sein durchdachtes Anlegerverhalten war, das ihn so weit gebracht hat.

Er selbst hat in seinem ganzen Leben keine einzige Aktie persönlich ausgewählt, sondern allein in den Index investiert. Auch hatte er nie ein einziges Unternehmen analysiert oder den allgemeinen Marktzustand. Wie Alfred selbst sagt: „Unterm Strich ist Investieren simpel: Man kauft und hält einfach, anschließend arbeitet der Markt für dich.“ Und wer wollte mit Alfred streiten? Er fing mit 100 $ an und hat jetzt 14 Millionen $.

Aktien steigen immer - befeuert durch Kreditexpansion

Alfred wird also bei seinem im Aktienmarkt investierten Vermögen bleiben, egal was passiert. Alfred macht sich keine Sorgen um all die Risiken im Markt. Im Verlauf seiner 74-jährigen Investoren-Karriere hat er viele Abschwünge gesehen, doch der Markt hat sich noch immer erholt.

Alfred hat sich noch nie die Frage gestellt, ob er vielleicht einfach nur das Glück hatte, zu Zeiten eines außergewöhnlichen Bullenmarktzyklus gelebt zu haben, der durch Kreditexpansion und Geldschöpfung befeuert wurde.

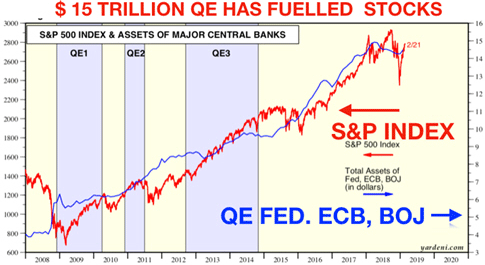

So hat er sich beispielsweise auch nie den Chart unten angeschaut und darüber nachgedacht, dass eine direkte Beziehung zwischen der Geldschöpfung der Zentralbanken und der Aktienmarktentwicklung besteht. Seit Erreichen des Markttiefs im Jahr 2009 wurden 14 Billionen $ durch die Fed, die EZB und die Bank of Japan gedruckt. Alfred hat nie in Betracht gezogen, dass diese enorme Liquidität vielleicht der Grund gewesen sein könnte, weshalb sich der Markt seit 2009 vervierfacht hat (4x).

Aktien nach vielen Maßstäben überverkauft

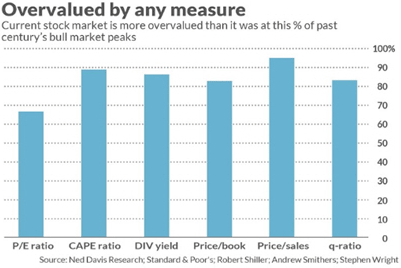

Es gibt aber auch andere Warnsignale, die Alfred beachten könnte, um das Risikoniveau am Markt zu bestimmen. Das sind Verhältnisse wie das Kurs-Gewinn-Verhältnis, Shillers CAPE Ratio (Shiller-KGV, zyklisch bereinigt), Dividendenrenditen, das Kurs-Buchwert-Verhältnis, das Kurs-Umsatz-Verhältnis, das Q-Verhältnis, bei dem der Marktwert durch den Ersatzwert (Wiederbeschaffungswert) aller Unternehmensaktiva geteilt wird. Alle diese Verhältnisse weisen darauf hin, dass der aktuelle Markt stärker überbewertet ist, als während der meisten anderen 36 Bullenmarkt-Tops der vergangenen 100 Jahre.

Aktien werden 98% gegenüber Gold fallen

Was Alfred nicht erkennt: Der Aktienmarkt hat effektiv betrachtet schon 1999 nach unten abgedreht. Zwischen 1999 und 2011 fiel der Dow um 87% gegenüber Gold. Seither kam es zu einer Aufwärtskorrektur in diesem Verhältnis, so dass der Dow seit 1999 jetzt "nur" noch mit 55% im Minus ist. Das bedeutet, dass Gold seit 1999 um fast 100% besser abgeschnitten hat als Aktien.

Allerdings wird die Aufwärtskorrektur im Dow/Gold-Verhältnis wahrscheinlich im Jahr 2019 zu Ende gehen. 1980 stand dieses Verhältnis bei 1:1 - 1 Dow-Einheit war also so viel wert wie eine Unze Gold. Beide lagen damals bei ca. 800.