Beunruhigende Faktoren

09.08.2022 | John Mauldin

- Seite 4 -

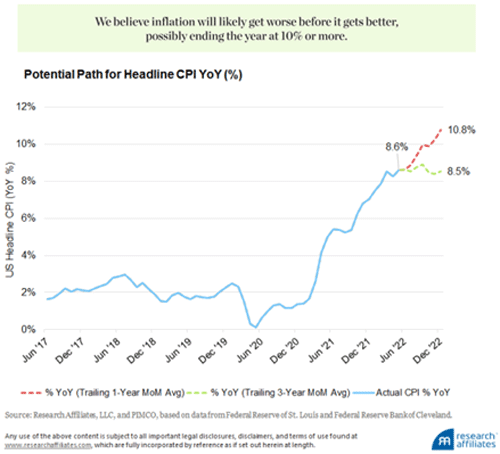

"... Die kurzfristige Prognose für die Inflation ist nicht gut. Die 12-Monatsinflationsrate eines jeden Monats entspricht der Inflationsrate des Vormonats, plus einem neuen Monat, minus dem entsprechenden Monat, der aus dem Vorjahr herausfällt. Wir können nicht mit Sicherheit wissen, wie hoch die Inflationsrate des neuen Monats sein wird, aber wir kennen die Inflationsrate des Monats, der wegfällt, genau. Die nächsten vier Monate, die ab 2021 wegfallen, werden 0,9%, 0,5%, 0,2% bzw. 0,3% betragen. Die Cleveland Fed erstellt eine "Inflationsprognose", die schätzt, wie hoch die monatliche Inflation wäre, wenn der Monat heute enden würde. Wenn ihr Nowcast korrekt ist, werden die 0,9% vom Juni 2021 durch 1,0% für Juni 2022 ersetzt.

Wenn die Inflation in jedem Folgemonat bis zum Jahresende 2022 der durchschnittlichen Inflationsrate der vorangegangenen 12 Monate entspricht, dürften wir den Sommer mit 9,9% und das Jahr mit 10,8% abschließen. Wenn die monatliche Inflation jedoch zurückgeht und dem Durchschnitt der letzten 36 Monate entspricht, dann würde die derzeitige Inflationsrate von 8,6% bis zum Jahresende stabil bleiben. Diese einfache Analyse lässt vermuten, dass sich die Inflation eher verschlechtern wird, als dass sie sich bessert."

"... Es gibt ein weiteres Problem mit der Art und Weise, wie die CPI-Inflation berechnet wird. Die größte Komponente, Unterkunft, macht ein Drittel der Gesamtinflation aus und ist geglättet und verzögert. Nach Angaben des Bureau of Labor Statistics (BLS) ist die von ihnen gewählte Messgröße für die Kosten von Wohneigentum, die Owner's Equivalent Rent (OER), in den letzten zwei Jahren um 7,3% gestiegen, während der S&P/Case-Shiller Home Price Index zeigt, dass die US-Wohnimmobilienpreise in den zwei Jahren bis März um 37% gestiegen sind. Das BLS hat nach dem letzten Inflationsschub in den Jahren 1979-81 auf OER umgestellt; würde die Inflation heute so berechnet wie 1981, wären wir bereits im zweistelligen Bereich.

In ähnlicher Weise ist die BLS-Schätzung der Mietpreise, die Miete des Hauptwohnsitzes (RPR), in den letzten zwei Jahren um fast identische 7,1% gestiegen, während der CoreLogic Single-Family Rent Index allein im letzten Jahr doppelt so stark gestiegen ist (und in Miami sogar um 41%!). Das BLS verwendet Umfragedaten, um die Inflation von Unterkünften zu messen. Die Wahrnehmungen der Hauseigentümer in Bezug auf die Mietwerte ihrer Immobilien sind in der Vergangenheit verankert und reagieren nur langsam, allmählich und über mehrere Jahre hinweg auf steigende Immobilienpreise.

Das Drittel des CPI für Unterkünfte wird noch einige Jahre lang aufholen müssen. Empirisch gesehen findet der größte Teil dieses Aufholprozesses in den folgenden zwei bis drei Jahren statt. Beachten Sie, dass diese Inflation bereits stattgefunden hat; sie hat sich nur noch nicht im Consumer Price Index niedergeschlagen."

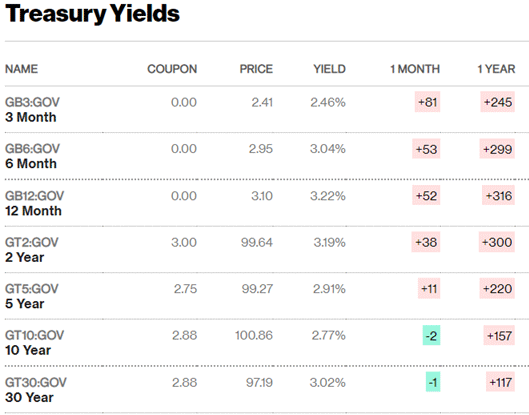

In den letzten 23 Jahren habe ich wahrscheinlich mehr über die Renditekurve und Rezessionen geschrieben als über jedes andere Thema. Eine Renditekurve, die so stark invertiert ist wie die heutige, kommt einer garantierten Rezession schon sehr nahe.

Ich bin sicher, dass mein Freund Dr. Campbell Harvey, der 1996 die erste Abhandlung über umgekehrte Renditekurven in Rezessionen geschrieben hat, einen ähnlichen Zeitpunkt finden könnte, aber heute sind wir von sechs Monaten bis zu 30 Jahren invertiert. Die 2-Jahres/10-Jahreskurve ist um beachtliche 42 Basispunkte invertiert. Invertierte Renditekurven sind heikel, aber je stärker invertiert sie sind und je länger sie anhalten, desto größer ist die Wahrscheinlichkeit einer Rezession.

Wenn wir im August einen weiteren starken Beschäftigungsbericht mit einer jährlichen Inflation von 8% bis 9% erhalten, wird die Fed dann keine andere Wahl haben, als die Zinsen um 75 Punkte anzuheben? Dadurch wird die Renditekurve nicht weniger invertiert. Wie ich schon vor langer Zeit geschrieben habe, hat sich die Fed in eine Ecke manövriert, aus der sie nicht mehr herauskommt. Wenn sie die Inflation nicht bekämpft, wird die 70er-Jahre-Show wieder von vorne beginnen.

Wenn Rob und Harvey Recht haben und die Zinsen am Jahresende immer noch deutlich über 8% liegen, wird die Fed die Zinsen stärker anheben, als die Märkte derzeit vorhersagen. Was wird nötig sein, um die Nachfrage zu brechen? Ein Leitzins von 4%? 5%? Ich weiß es nicht, aber wir werden es herausfinden. Andernfalls wird die Fed ihre ganze Glaubwürdigkeit im Kampf gegen die Inflation verlieren. Die Aussichten für Investitionen in den kommenden Jahren sind also schwierig, aber verzweifeln Sie nicht. Es wird immer noch Gelegenheiten geben, nur werden es andere sein. Ich begrüße zwar keine Inflation, aber ich begrüße eine Herausforderung. Und wir haben eine wahrhaft große Herausforderung vor uns.

© John Mauldin

www.mauldineconomics.com

Dieser Artikel wurde am 05. August 2022 auf www.mauldineconomics.com veröffentlicht und exklusiv für GoldSeiten übersetzt.