Edelmetallwerte auf dem Vormarsch & ein Blick auf die Renditekurven

12.11.2022 | Mark J. Lundeen

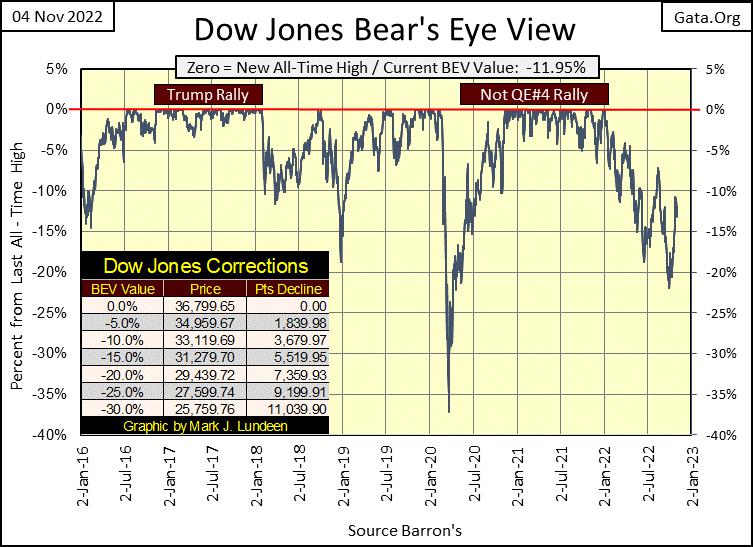

Da der Oktober ein Aufwärtsmonat war und den Dow-Jones-BEV um zehn große BEV-Punkte nach oben trieb (siehe Chart unten), kann ich mich wirklich nicht beschweren, dass die erste Novemberwoche eine kleine Korrektur mit sich brachte und der Dow Jones die Woche mit einem Rückgang gegenüber dem letzten Freitag abschloss. Aber es war keine große Korrektur. Ich hätte den Bear's Eye View Chart von letzter Woche für den Artikel dieser Woche verwenden können.

Da der Oktober ein Aufwärtsmonat war und den Dow-Jones-BEV um zehn große BEV-Punkte nach oben trieb (siehe Chart unten), kann ich mich wirklich nicht beschweren, dass die erste Novemberwoche eine kleine Korrektur mit sich brachte und der Dow Jones die Woche mit einem Rückgang gegenüber dem letzten Freitag abschloss. Aber es war keine große Korrektur. Ich hätte den Bear's Eye View Chart von letzter Woche für den Artikel dieser Woche verwenden können.Ich bin nach wie vor der Meinung, dass der Haupttrend des Marktes abwärts gerichtet ist und dass wir uns in einem massiven Bärenmarkt befinden. Die jahrzehntelange "Liquiditätsspritze", die Billionen von Dollar an monetärer Inflation, die der FOMC in das Finanzsystem gepumpt hat, muss irgendwie, irgendwo, irgendwann Folgen haben, was bedeutet, dass ein großer Bärenmarkt vor uns liegt.

Aber auf kürzere Sicht ist es durchaus möglich, dass der Dow Jones über seine BEV-10%- oder sogar seine BEV-5%-Linie im unten stehenden BEV-Chart ausbricht, bevor Herr Bär den Dow Jones weit unter seine BEV-20%-Linie drückt. Wer weiß, vielleicht wird der Dow Jones noch ein paar weitere BEV-Nullen (0,0% / neue Allzeithochs) sehen, bevor der aktuelle Anstieg zu Ende geht.

Wie dem auch sei, für die Anleger geht es um Centbeträge nach oben und um Dollarbeträge nach unten, denn in diesem Markt investiertes Geld birgt weitaus mehr Risiken als die Chance auf finanzielle Gewinne. Ich steige aus und werde erst wieder einsteigen, wenn Herr Bär den Dow Jones weit unter seine BEV-Linie von -40% gebracht hat.

Denken Sie daran, was das Risiko bei der Anlage von Geld am Aktienmarkt ist: dass es einen guten Prozentsatz des ursprünglich investierten Betrags verlieren kann. Das Verstehen des Risikos ist nicht komplizierter als das. Aus Gründen der Anlagedisziplin sollten Sie Ihr Geld also nicht in einen Markt investieren, wenn dieser seinen Höchststand erreicht hat, denn dann ist das Risiko für das investierte Geld am größten.

Durch ein gewisses Maß an Kontrolle und das Abwarten, bis der Markt ein gutes Stück zurückgegangen ist, können Anleger ihr Marktrisiko erheblich reduzieren und gleichzeitig ihr Potenzial für finanzielle Gewinne erhöhen. Wie hoch ist also das Risiko, das dieser Markt für Anleger birgt? Und ich spreche von den Aktien- und Rentenmärkten. Wie hoch das wahrgenommene Risiko ist, hängt davon ab, wie Sie diesen Marktanstieg sehen.

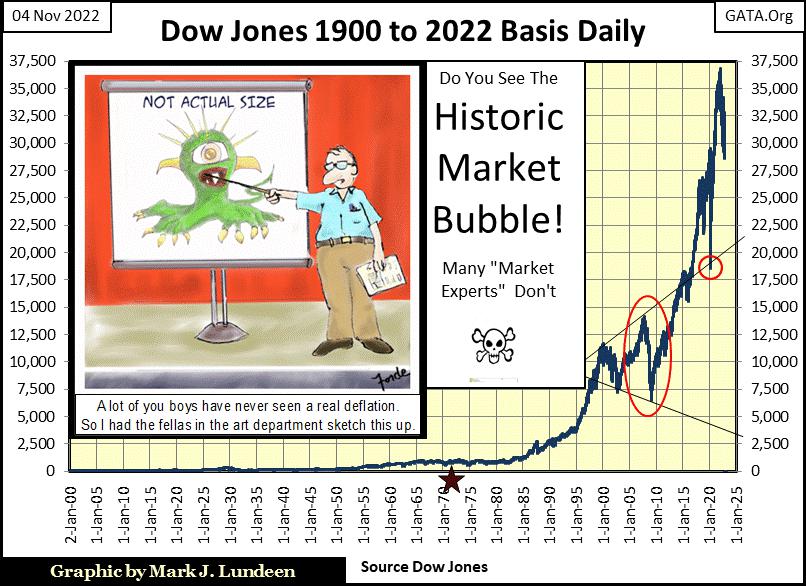

Ich sehe diesen Marktanstieg als Folge der Aufhebung der 35-Dollar-Goldbindung von Bretton Woods durch das US-Finanzministerium im August 1971 (roter Stern im nachstehenden Chart). Der Anstieg des Dow Jones nach 1971 ist lediglich eine Folge der monetären Inflation, die dem Aktienmarkt "injiziert" wurde. Das Risiko in diesem Markt besteht darin, dass eines Tages die gesamte "injizierte Liquidität" aus den Finanzmärkten abfließt und woanders hingeht. Zum Beispiel in Rohstoffe, Energie und Edelmetalle.

Unter diesem Gesichtspunkt sind die Aktien- und Anleihemärkte derzeit mit einem irrsinnigen Risiko behaftet, das wenig bis gar keine Aussicht auf eine angemessene Belohnung bietet, die die Anleger für das massive Risiko entschädigt, das sie eingehen, wenn sie sich in diesen Markt einkaufen.

Wie weit könnte der Dow Jones (mein Stellvertreter für den breiten Aktienmarkt) also von seinem letzten Allzeithoch von 36.799 Punkten zurückfallen? Im obigen Chart sehen wir zwei wichtige Tiefststände;

- Der Flash Crash vom März 2020: 18.591 - ein Rückgang des Dow Jones um 49,9%,

- Die Sub-Prime-Hypothekenkrise vom März 2009: 6.547 und ein Rückgang des Dow Jones um 82,2%.

Es bleibt zu hoffen, dass der Dow Jones die Tiefststände vom März 2009 nicht wieder erreicht. Aber bei den Leuten, die heute in Washington und an der Wall Street das Sagen haben, werde ich die bevorstehenden Tiefststände des Dow Jones nicht auf Werte über 6.547 beschränken. Und das ist etwas, dessen sich die Menschen bewusst sein sollten: Wenn der Markt zu schmelzen beginnt und die idiotischen Gelehrten im FOMC beschließen, ein weiteres QE durchzuführen, ihr fünftes seit 2009, könnten sie einen weiteren Bullenmarkt auslösen, der tief in historische Werte hineinreicht. Aber der Dollar und die Märkte mit festverzinslichen Wertpapieren könnten das nicht überleben.

Unten sehen Sie den Dow Jones in täglichen Balken. Seit Anfang Oktober hat der Markt einige schöne Gewinne erzielt. Dass er in der vergangenen Woche eine Pause einlegte, war nur zu erwarten. Im Moment beobachte ich zwei Marken: 34.000 auf der Oberseite und 28.500 auf der Unterseite. Sollte der Dow Jones über 34.000 ausbrechen, wäre das gut. Sollte der Dow Jones unter 28.500 schließen, wäre das schlecht. Dies ist eine einfache Art, den Markt zu betrachten. Aber da es keinen Sinn hat, es noch komplizierter zu machen, hier: