Fed erhöht Zins auf 4¼-4,50%. Das Zinshoch ist vermutlich schon näher als gedacht. Positiv für Gold

15.12.2022 | Prof. Dr. Thorsten Polleit

Wie erwartet worden war, hat die US-Zentralbank (Fed) am 14. Dezember ihren Leitzins um 50 Basispunkte auf nunmehr 4¼ bis 4,50 Prozent angehoben.

Wie erwartet worden war, hat die US-Zentralbank (Fed) am 14. Dezember ihren Leitzins um 50 Basispunkte auf nunmehr 4¼ bis 4,50 Prozent angehoben. Die Fed hat damit ihre Zinspolitik entschleunigt (die letzten vier Male betrug die Zinsanhebung jeweils 0,75 Prozentpunkte). Sie will den Leitzins aber noch weiter anheben - bis auf 5,1% Ende 2023 (von bisher 4,6%). Diese neue Einschätzung war eine rhetorische Verschärfung des geldpolitischen Kurses. Doch es spricht einiges dafür, dass das Leitzinshoch im aktuellen Zyklus bereits früher erreicht sein könnte, als es die Fed in Aussicht stellt.

Die alles beherrschenden "Inflationszahlen“ werden nämlich in den kommenden Monaten vermutlich nachgeben. Grund ist der Rückgang der Energiepreise. Beispielsweise ist der Rohölpreis (Brent) seit Juni 2022 bis heute um etwa 32 Prozent gefallen. Viele andere Rohstoffpreise sind ebenfalls gesunken.

Eine solche (vorübergehende) "Entspannung“ auf der Inflationsseite wird der Fed (die die kurzfristigen Daten im Auge hat) vermutlich erlauben, mit den Zinsanhebungen früh(er) als geplant aufzuhören. Der monetäre Inflationsdruck bleibt allerdings nach wie vor beträchtlich: Der "Geldmengenüberhang“ in den USA beträgt nach unseren Berechnungen etwa 10 Prozent.

Der Auftrieb der Güterpreise kann sich zwar vorübergehend verlangsamen durch nachgebende Energiepreise, aber der Geldmengenüberhang sorgt dafür, dass die Inflation nach einer solchen "Mäßigung“ weiter nach oben gerichtet bleibt, und dass die Inflationszahlen so bald nicht wieder auf 2% zurückgeben.

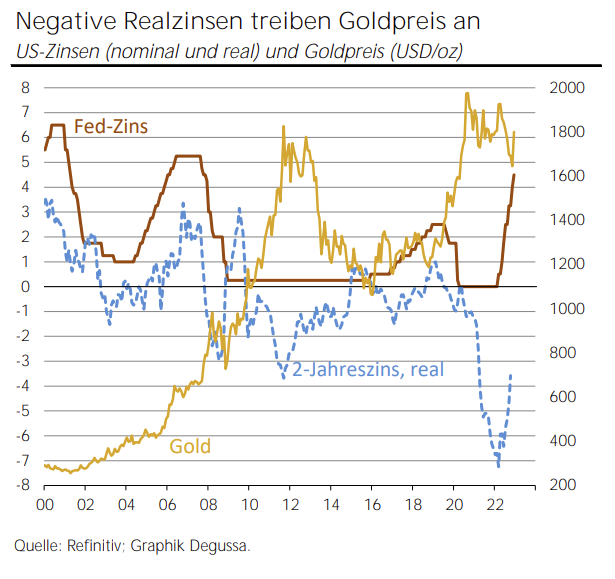

Es ist daher recht wahrscheinlich, dass die US-Zinsen in realer Rechnung (d.h. nach Abzug der Inflation) negativ bleiben - wie dies bereits seit Jahrzehnten schon der Fall ist (siehe Abbildung).

Ein Grund dafür ist die hohe Verschuldung. Allein die US-Staatsschulden haben jüngst die Marke von 31 Billionen USD überschritten. Im vergangenen Jahr mussten dafür Zinsen in Höhe von 352 Mrd. USD gezahlt werden.

Bei einem dauerhaften Zins in Höhe von, sagen wir 4 Prozent, würde die Zinsbelastung früher oder später auf 1,2 Billionen USD ansteigen - ein Vielfaches des Verteidigungsetats (2021: 801 Mrd. USD). Das wäre für die USA wohl nicht zu schultern.

Und das ist vermutlich auch eine Erklärung, warum die Finanzmärkte bereits mit Zinssenkungen der Fed in 2023 rechnen: Die 10-jährige Rendite der US-Staatsanleihen ist bereits von 4,2% gegen Ende Oktober auf nunmehr 3,50 Prozent gefallen. Die Märkte rechnen also damit, dass die Fed früher als von Fed-Chef Powell geplant die Zinsen wieder senken wird!

Was für Anleger wichtig ist

Anleger werden auch im kommenden Jahr mit erhöhter Inflation fertig werden müssen (und das nicht nur in USD, sondern auch in EUR), dass also die erhöhte Inflation gekommen ist, um zu bleiben. Die Realzinsen vieler Wertpapiere werden (tief) unter der Nulllinie bleiben.

Physisches Gold und Silber sind eine Möglichkeit, dem Kaufkraftverlust des Geldes (also USD, EUR & Co) die Stirn zu bieten.

Preiszuwächse bei den Edelmetallen sind gerade auch vor dem Hintergrund wahrscheinlich, dass das Hoch bei den langfristigen Kapitalmarktzinsen vermutlich schon bald erreicht ist beziehungsweise vielleicht schon hinter uns liegt.

© Prof. Dr. Thorsten Polleit

Chefvolkswirt der Degussa Goldhandel GmbH