Auf ewig Defizite

03.03.2023 | John Mauldin

"Diamanten sind ewig", heißt es in der Schmuckindustrie. Das mag eine leichte Übertreibung sein, aber Diamanten werden Sie und die Menschen, denen Sie sie schenken, mit Sicherheit überdauern. Schulden sind nicht ewig, aber es kann durchaus so aussehen. Dieses Gefühl ist ein Hinweis darauf, dass Sie zu viele Schulden haben. Richtig eingesetzt, helfen Schulden beim Aufbau von einkommensschaffenden Vermögenswerten, die sich selbst tragen. Die Zahlungen sind überschaubar, weil man dafür auch etwas anderes von Wert erhält.

"Diamanten sind ewig", heißt es in der Schmuckindustrie. Das mag eine leichte Übertreibung sein, aber Diamanten werden Sie und die Menschen, denen Sie sie schenken, mit Sicherheit überdauern. Schulden sind nicht ewig, aber es kann durchaus so aussehen. Dieses Gefühl ist ein Hinweis darauf, dass Sie zu viele Schulden haben. Richtig eingesetzt, helfen Schulden beim Aufbau von einkommensschaffenden Vermögenswerten, die sich selbst tragen. Die Zahlungen sind überschaubar, weil man dafür auch etwas anderes von Wert erhält.Auf nationaler Ebene investieren wir jedoch nicht in die Zukunft. Wir verwenden Schulden, um routinemäßige staatliche Dienstleistungen und lange versprochene Leistungen wie die Sozialversicherung zu finanzieren, und die Zinsen für all das sind so hoch wie seit Jahrzehnten nicht mehr. Jeder, der schon einmal überschuldet war, kann bezeugen, wie lähmend das ist. Man wird extrem vorsichtig und ist nicht bereit, Risiken einzugehen, weil schon ein kleiner Fehler katastrophale Folgen haben kann. Das Gleiche kann ganzen Ländern passieren (und ist auch schon passiert), wenn die Regierung sich übernommen hat. Staatsbankrotte - oder die Angst davor - führen zu Sparmaßnahmen für alle.

Die Vereinigten Staaten haben dieses Schicksal bisher vermieden, weil wir einzigartige Vorteile haben: die größte Volkswirtschaft, die globale Reservewährung, militärische Stärke. Doch selbst mit diesen Vorteilen sind uns Grenzen gesetzt. Niemand wird dem US-Finanzministerium den Geldhahn zudrehen, aber irgendwann wird die Bereitschaft sinken, ihm mehr Geld zu leihen. Lange vor diesem Zeitpunkt wird die Verschuldung die Wirtschaftstätigkeit so weit unterdrücken, dass die Wähler und Politiker zu Veränderungen gezwungen werden, zu denen sie bisher nicht bereit waren. Heute werden wir uns die neuesten Daten zum Bundeshaushalt ansehen und sehen, wie viel Zeit wir haben.

Obligatorischer Wahnsinn

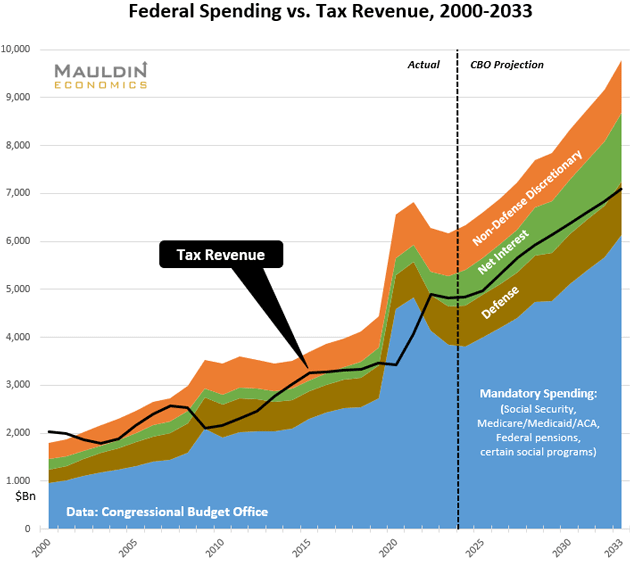

Vor zwei Wochen habe ich in meinem Artikel über die Schuldenprognosen des Congressional Budget Office gesprochen. Das CBO hat inzwischen neue Daten veröffentlicht, also sehen wir uns das noch einmal an. Hier ist eine aktualisierte Version des Haushaltscharts, den ich seit 2016 gelegentlich veröffentlicht habe. Sie verwendet Daten aus den 10-jährigen Ausgaben- und Einnahmenprognosen des CBO.

Wie bereits in diesem Schreiben erwähnt, geht das CBO bei der Prognose dieser Zahlen von zahlreichen Annahmen aus. Zum einen wird nicht versucht, die fiskalpolitischen Auswirkungen von Rezessionen zu prognostizieren, weshalb die Linien um 2008 und 2020 herum zackig werden. Außerdem muss das CBO davon ausgehen, dass die aktuellen Gesetze und die Steuerpolitik im nächsten Jahrzehnt unverändert bleiben, was sicherlich nicht der Fall sein wird.

Die neuen Daten zeigen einige subtile, aber wichtige Unterschiede. Wenn man das Jahr 2033 hinzufügt, zeigt sich zum ersten Mal, dass die obligatorischen Ausgaben plus Verteidigung alle Steuereinnahmen aufzehren. Es zeigt auch, wie diese obligatorischen Ausgaben den Zug antreiben. Die anderen drei Ausgabenkategorien (Verteidigung, nicht-verteidigungsbezogene Ausgaben und Nettozinsen) zeigen nur ein geringes projiziertes Wachstum, außer bei den Nettozinsen. (Ich sage ironisch "gering", weil es sich immer noch um riesige Summen handelt.)

Die obligatorischen Ausgaben machen den größten Teil des Ausgabenwachstums aus, und der größte Teil davon entfällt auf die Sozialversicherung und Medicare, da der Rest der Boomer-Generation das Rentenalter erreicht.

Wenn man sich den Chart ansieht, könnte man eine verlockende Lösung erkennen. Wenn wir die Ausgaben einfach auf das Niveau von 2019 zurückführen und die Steuereinnahmen beibehalten könnten, wäre der Haushalt ausgeglichen und wir hätten einen Überschuss, um mit der Schuldentilgung zu beginnen. Aber das würde Leistungskürzungen für die jetzigen Rentner erfordern, nicht nur für die zukünftigen Rentner.

Der politische Wille zu Leistungskürzungen ist nicht vorhanden. Als Franklin Roosevelt die Möglichkeit einer Bedürftigkeitsprüfung bei der Sozialversicherung angeboten wurde, lehnte er sie rundweg ab. Er wollte, dass jeder das Gefühl hat, "mitzuspielen". In Wirklichkeit vergrößert jedes dieser jährlichen Defizite (d. h. der Betrag, der über der Steuereinnahmenlinie liegt) unsere bereits riesige Schuldenlast. Hier ist die neueste CBO-Übersichtstabelle.

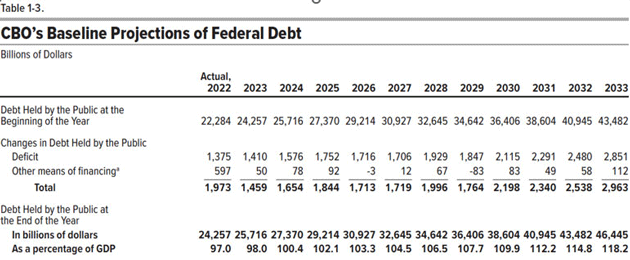

Vor nicht allzu langer Zeit beklagte ich die Vorstellung, dass wir bis 2030 etwa 30 Billionen Dollar Schulden haben würden. Jetzt wird offiziell prognostiziert, dass dies 2026 der Fall sein wird, dass wir fünf Jahre später 40 Billionen Dollar erreichen und uns Mitte der 2030er Jahre 50 Billionen Dollar nähern. Die Schulden verdoppeln sich also etwa alle 10 Jahre. Ich habe die Entwicklung dieser 10-Jahres-Prognosen im Laufe der Zeit beobachtet und festgestellt, dass sie die Realität unterschätzen.

Der Bericht des CBO vom Januar 2016, den wir für die allererste Version des obigen Charts verwendet haben, zeigte, dass die Schulden in 10 Jahren (d. h. Ende 2026) 23,8 Billionen Dollar erreichen würden. Wir schreiben erst das Jahr 2023, und das CBO prognostiziert jetzt 30,9 Billionen Dollar für 2026. Ihre 10-Jahres-Projektion unterschätzt die Schulden um 30%.