Powell liefert und Yellen belastet – Federal Funds Rate Projektionen

23.03.2023 | Folker Hellmeyer

Der Euro eröffnet heute gegenüber dem USD bei 1,0903 (05:48 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0760 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 130,74. In der Folge notiert EUR-JPY bei 142,55. EUR-CHF oszilliert bei 0,9978.

Der Euro eröffnet heute gegenüber dem USD bei 1,0903 (05:48 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0760 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 130,74. In der Folge notiert EUR-JPY bei 142,55. EUR-CHF oszilliert bei 0,9978.Finanzmärkte: Powell liefert und Yellen belastet

Die Märkte warteten gestern auf die Zinsentscheidung der US-Notenbank. Fed-Chef Powell lieferte, wie erwartet: Zinserhöhung um 0,25%, zurückgenommene FFR-Projektionen mittel- und langfristig und milde Verbalakrobatik.

Die Märkte goutierten diese Entscheidung mit abnehmender Risikoaversion bis sich US-Finanzministerin Yellen im Kongress zu der Einlagensicherung äußerte. US-Finanzministerin Yellen stellte gestern im Kongress klar, dass sie weder einen Blankoscheck ohne Zustimmung des Kongresses erwogen oder diskutiert hätte, um den aktuellen Bankenturbulenzen entgegen zu wirken. Daraufhin ergab sich erhöhte Risikoaversion an den Finanzmärkten.

Diese Reaktion der Märkte ist zunächst verständlich hinsichtlich der enormen Erwartungshaltung. Ebenso verständlich ist jedoch, dass die US-Finanzministerin wohl kaum die Ermächtigung hat, ein Volumen von 18 Billionen USD selbstständig ohne politische Rückendeckung (Präsident, Kongress) garantieren zu können. Um den Betrag der Einlagen von 18 Billionen in einen Kontext zu setzen, schauen wir auf die aktuelle US-Staatsverschuldung. Sie liegt bei 31,46 Billionen USD (circa 120% des US-BIP).

Ergo reden wir bei dem Volumen der gesamten Einlagen, dass selbstredend nicht voll ausfallen kann, über eine Größenordnung von circa 57% der US-Staatsverschuldung. Frau Yellen steht zur vollen Intervention bei Bedarf. Da gibt es den Blankoscheck, siehe SVB, siehe Signature Bank. Die Märkte erwarteten etwas zu viel, was den US-Rechtsrahmen in Frage stellte.

An den Kapitalmärkten kam es im Zuge der Entwicklungen zu Volatilität. Zunächst legten die Renditen zu, um dann wieder zurückzugehen. Die 10 jährige Bundesanleihe rentiert aktuell bei 2,32% (Vortag 2,29%, Bandbreite gestern 2,28% - 2,38%), während die 10 jährige US-Staatsanleihe aktuell eine Rendite in Höhe von 3,44% abwirft (Vortag 3,59%, Bandbreite gestern 3,43% - 3,64%). Mildere US-Zinspolitik und eine stabilere Vorgehensweise der EZB wirken sich am Devisenmarkt aus. Der EUR legte gegenüber dem USD auf bis zu 1,0929 heute früh in Asien zu. Edle Metalle gewannen Boden gegenüber dem USD.

FOMC: 0,25% Zinserhöhung und milde Verbalakrobatik

Der Offenmarktausschuss der Federal Reserve erhöhte erwartungsgemäß den Leitzins um 0,25%. Damit liegt die neue Spanne der Federal Funds Rate (FFR) bei 4,75% - 5,00%. Die Verbalakrobatik fiel milde aus. Dazu passend wurde die Projektionen der Federal Funds Rate angepasst. Jetzt steht ein weiterer Zinsschritt um 0,25% im Raum, bevor es dann laut Projektionen mittelfristig in Richtung Zinssenkungen geht.

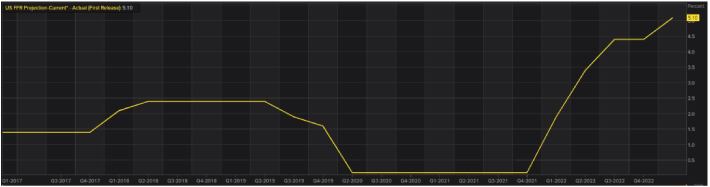

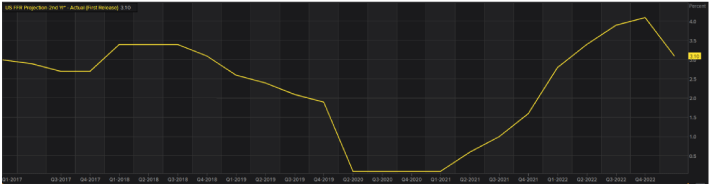

Per 1. Quartal 2023 wurden die Projektionen der FFR auf kurze Sicht von bisher 4,4% auf 5,1% revidiert (Anerkennung der Realität). Kurzfristige Projektion der FFR Rate (nächsten 12 Monate):

Für den Zeitraum in einem Jahr (Monate 13 -24) wurden sie von 5,1% auf 4,3% gesenkt.

Für den Zeitraum in zwei Jahren wurden sie von 4,1% auf 3,1% reduziert.

Langfristig wurde die Prognose bei 2,5% belassen. Die Verbalakrobatik fiel milde aus. Der Begriff "Datenabhängigkeit" wird unter anderem stärker bemüht.

Kommentar: Der Offenmarktausschuss der Federal Reserve hat die realistischen Markterwartungen erfüllt, ein kleiner Zinsschritt, ergo nicht zu viel und nicht zu wenig, bei gleichzeitig milder Verbalakrobatik. Die Verbalakrobatik deckt sich in Teilen mit den aktuellen Einlassungen der EZB-Chefin, weniger denen des Bundesbankpräsidenten Nagel.

Die Projektionen der Federal Fed Funds Rate implizieren mittelfristig Zinsentspannung. So steht die FFR für den Zeitraum in zwei Jahren mit 3,1% auf dem niedrigsten Stand seit dem 1. Quartal 2022 (2,80%). Als Fazit lässt sich ziehen, dass die Zinswende in den Projektionen zu geringeren Leizinsen in den Projektionen mittelfristig abgebildet ist. So weit, so gut. Projektionen, das zeigt die Vergangenheit, sind Hilfsmittel. Sie sind nicht in Stein gemeißelt.

Datenpotpourri der letzten 24 Handelsstunden:

Eurozone: Leistungsbilanz mit höchstem Überschuss seit 02/2022

Die Leistungsbilanz der Eurozone lieferte per Berichtsmonat Januar in der saisonal bereinigten Fassung einen Überschuss in Höhe von 17,00 nach zuvor 15,90 Mrd. EUR.

UK: Verbraucherpreise deutlich höher – Auftragseingang schwach

Die Verbraucherpreise nahmen per Februar im Monatsvergleich um 1,1% (Prognose 0,6%) und im Jahresvergleich um 10,4% (Prognose 9,9%, Vormonat 10,1%) zu. Die Kernrate nahm per Februar im Monatsvergleich um 1,2% (Prognose 0,8%) und im Jahresvergleich um 6,2% (Prognose 5,7%, Vormonat 5,8%) zu.

Der vom CBI ermittelte Auftragsindex stellte sich per März auf -20 Punkte (Prognose -15) nach zuvor -16 Zählern. Es war der schwächste Wert seit Februar 2021 (-24).

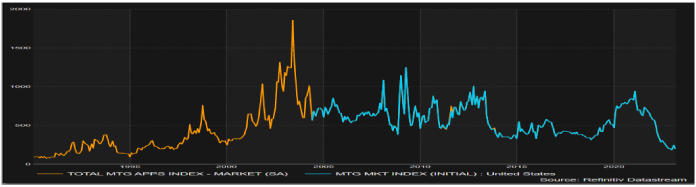

USA: Hypothekenmarktindex zart erholt

Der vom MBA berechnete Hypothekenmarktindex legte in der Berichtswoche per 17. März 2023 von zuvor 214,5 auf 221,0 Punkte zu. Der Rückgang der US-Renditen wirkt stabilisierend. Das Niveau bleibt historisch betrachtet prekär.

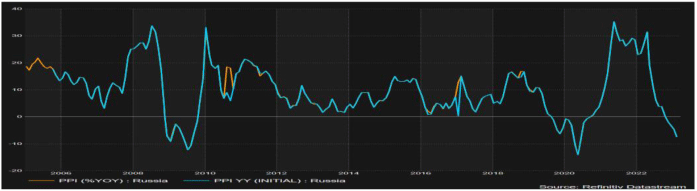

Russland: Erzeugerpreise -7,5%, Deflation in diesem Sektor

Die Erzeugerpreise sanken per Februar im Jahresvergleich um 7,5% nach zuvor -4,6%. Es ist der größte Rückgang im Jahresvergleich seit Juni 2020 (-8,29%).

Japan: Aufgehellte Stimmung

• Reuters Tankan Verarbeitendes Gewerbe 03/2023: -3 nach zuvor-5 Punkten

• Reuters Tankan Dienstleistungssektor 03/2023: 21nach zuvor 17 Punkten

Zusammenfassend ergibt sich ein Szenario, das den EUR gegenüber dem USD favorisiert. Ein Unterschreiten des Unterstützungsniveaus bei 1.0500 – 1.0530 negiert dieses Szenario.

Viel Erfolg!

© Folker Hellmeyer

Chefvolkswirt der Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG, die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.