Verstörende Gedanken

06.04.2023 | John Mauldin

Erinnern Sie sich an die Zeit, als die Banken noch klein waren? Diejenigen, die alt genug sind, um in den 1970er Jahren ein Bankkonto zu haben, sollten sich erinnern. Damals erledigten die meisten Menschen ihre Bankgeschäfte bei einem lokalen Institut, oft der First National Bank of (Ihre Stadt). Das waren völlig unabhängige Banken, keine Filialen größerer Banken. Man konnte hineingehen und den Bankpräsidenten an einem großen Schreibtisch sitzen sehen. Sogar in größeren Städten gab es Nachbarschaftsbanken, die die Menschen bedienten, die in der Nähe wohnten. Das war einfach so.

Erinnern Sie sich an die Zeit, als die Banken noch klein waren? Diejenigen, die alt genug sind, um in den 1970er Jahren ein Bankkonto zu haben, sollten sich erinnern. Damals erledigten die meisten Menschen ihre Bankgeschäfte bei einem lokalen Institut, oft der First National Bank of (Ihre Stadt). Das waren völlig unabhängige Banken, keine Filialen größerer Banken. Man konnte hineingehen und den Bankpräsidenten an einem großen Schreibtisch sitzen sehen. Sogar in größeren Städten gab es Nachbarschaftsbanken, die die Menschen bedienten, die in der Nähe wohnten. Das war einfach so.Große Banken gab es vor allem in großen Wolkenkratzern in der Innenstadt, die die meisten Menschen nicht aufsuchen mussten, und bedienten große Unternehmen, während kleine Banken kleine Unternehmen und die breite Masse bedienten. Wenn man einen Kredit brauchte, zog man sich seine besten Kleider an und bat um einen, wobei man oft mit jemandem sprach, den man aus der Kirche oder von Schulveranstaltungen kannte.

Diese kleinen Banken sind zwar nicht völlig verschwunden, aber sie sind nicht mehr normal. Das System, das sie ersetzt hat, ist weniger persönlich, aber effizienter und bequemer. Es hat ein enormes Wirtschaftswachstum ermöglicht. Dennoch kann ich mich des Gefühls nicht erwehren, dass wir dabei etwas Wichtiges verloren haben. Meine derzeitige Bank versteht die einzigartigen Aspekte meines Unternehmens nicht - oder will sie nicht einmal verstehen. Sie will mich in ein vorgefertigtes Finanzmodell pressen, das mir neue Bedingungen für meine Kreditlinie vorschreibt.

Ernsthaft? Ich kann es ihnen nicht verdenken. Sie brauchen sterile, standardisierte Modelle, um effizient zu sein. Mein derzeitiger "Banker", den ich noch nie getroffen habe, hat keine Befugnis, etwas anderes zu tun als seinen Modellen zu folgen. Eine vernünftige Vorsicht ihrerseits, aber ich bin sicher, dass dies kleinen Unternehmen im ganzen Land widerfährt. Geld kostet mehr, und die Banken wollen mehr Sicherheiten. Aber das zwingt mich dazu, mein eigenes Geschäftsmodell zu ändern.

Das Leben war mit lokalen Bankern einfach einfacher. Einem Bankier bin ich 15 Jahre lang zu vier verschiedenen Banken gefolgt, bevor er zu weit wegzog. Er kannte mein Geschäft genauso gut wie ich. Aber das war vor langer Zeit in einer scheinbar weit, weit entfernten Galaxie. Deshalb machen mir die jüngsten Ereignisse im Bankwesen beunruhigende Gedanken. Wenn ich versuche zu analysieren, wohin das führt, sehe ich ein plausibles, ja wahrscheinliches Ergebnis: eine noch stärker konzentrierte Bankenbranche mit weniger Privatkundengeschäft und noch mehr Modellen.

Das ist aus einer Reihe von Gründen, die wir heute erörtern werden, nicht gut, aber noch schlimmer ist, was auf dem Weg dorthin passieren wird. Wir könnten auf eine wirklich unvorstellbare Reihe von Krisen zusteuern. Um zu verstehen, warum das so ist, müssen wir mehrere Teile zusammenfügen.

Etwas Seltsames

Zunächst möchten wir auf eine Besonderheit der Silicon Valley Bank hinweisen: Zum Zeitpunkt ihres Zusammenbruchs lagen etwa 96% der Einlagen der SVB über dem FDIC-Limit (in den meisten Fällen 250.000 USD) und waren daher nicht versichert. Genauer gesagt, wären sie unversichert gewesen, hätte sich die FDIC nicht in Absprache mit dem Federal Reserve Board und Finanzministerin Janet Yellen auf eine Klausel zum "systemischen Risiko" berufen, um die unbegrenzte Deckung auf alle SVB-Einlagen auszuweiten.

Diese Entscheidung war nicht umsonst. Letzte Woche gab die FDIC bekannt, dass sie nach der Liquidation der SVB-Aktiva weitere 20 Milliarden Dollar zur Entschädigung der Einleger ausgezahlt hat. Dieser Betrag ging zu Lasten des Einlagensicherungsfonds der FDIC, der durch Umlagen auf alle Banken finanziert wird und nun wieder aufgefüllt werden muss. Bedenken Sie auch, dass die FDIC vom US-Finanzministerium unterstützt wird, wenn ihre eigenen Mittel nicht ausreichen. Die "Steuerzahler" haben dieses Mal nichts gezahlt, sind aber potenziell gefährdet.

Das macht es schwieriger, zu leugnen, dass die SVB-Einleger eine "Rettungsaktion" erhalten haben. Ich weiß, das ist ein belastendes Wort, aber Fakten sind Fakten. So wie ich es heute verstehe, hat die FDIC im Wesentlichen die leicht handelbaren Aktiva der SVB entladen, den Rest an eine andere Bank verkauft und musste dennoch auf ihre eigenen Reserven zurückgreifen, um die erweiterte Einlagensicherung zu bedienen. Die Begünstigten waren eindeutig gewarnt worden, nichts dergleichen zu erwarten, aber sie bekamen es trotzdem. "Bailout" scheint zu passen. Die SVB war nicht systemrelevant, bis sie es war.

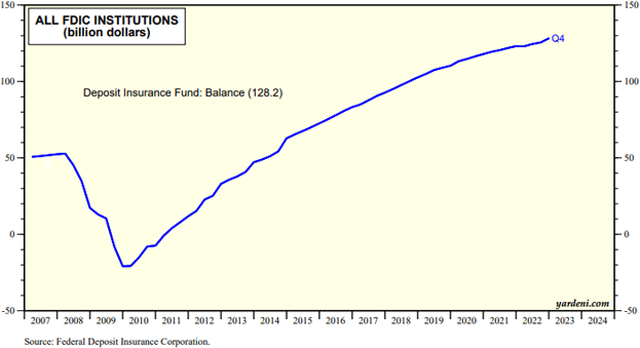

Diese 20 Milliarden Dollar sind auch kein Kleingeld. Die Reserven der FDIC beliefen sich zum Jahresende auf 128,2 Milliarden Dollar. Allein die SVB verbrauchte über 15% dieses Guthabens. Ein paar weitere Vorfälle dieser Art - oder auch nur ein einziger großer - könnten diesen Fonds leicht aufbrauchen. Die FDIC wird eine Sonderabgabe auf andere Banken erheben, um deren Rücklagen wieder aufzufüllen. Wer zahlt das? Die Banken? Nein, letztlich ihre Kunden. Sie müssen ihre Aktionäre bei Laune halten, genau wie die Hersteller von Konsumgütern, die (unter Berufung auf die Inflation und die Fed) die Preise erhöhen, um die Prognosen zu erfüllen.

Es gibt keinen offensichtlichen Grund, warum diese großen und vermutlich anspruchsvollen Kunden der SVB so große Mengen an nicht versichertem Bargeld auf Bankkonten aufbewahren sollten. Ein Bankkonto ist ein Kredit an die Bank. Die FDIC übernimmt das Kreditrisiko für Guthaben unterhalb der bekannten Grenzen. Darüber hinaus gehende Verluste gehen zu Lasten des Einlegers.

Darüber hinaus gibt es zahlreiche Alternativen, wie z.B. Auffangprogramme. Die SVB selbst hatte ein solches Programm, aber nur wenige Kunden scheinen es genutzt zu haben. Und warum? Ich kann mir einfach nicht vorstellen, dass die Finanzchefs großer Unternehmen wie Roku - die fast 500 Millionen Dollar an unversicherten Barmitteln bei der SVB hatten - dies unwissentlich getan haben. Ich kann mir nur vorstellen, dass SVB einen anderen Vorteil bot, der ihrer Meinung nach das höhere Risiko und die geringere Rendite rechtfertigte. Welcher Vorteil das war, weiß ich nicht.