Bitcoin – Die Luft wird dünn

20.12.2023 | Florian Grummes

- Seite 3 -

6. Makro-Update – Crack-up-Boom oder crash landing?

Rendite für 10-jährige US-Staatsanleihen vom 19. Dezember 2023. Quelle: Tradingview

Während die Zinssätze für die 10-jährigen US-Staatsanleihen seit dem Hoch am 23.Oktober in den letzten sieben Wochen von 4,99% auf aktuell 3,91% dramatisch um 22,6% eingebrochen sind, legten die Aktienmärkte eine steile Erholungsrally aufs Börsenparkett. Dabei konnte der amerikanische S&P 500 um 15,56% zulegen, der DAX sogar um 15,93%. Mit den deutlich gefallenen Renditen nahmen die Finanzmärkte eine Kehrtwende bei der Geldpolitik vorweg und erpressten damit im Grunde genommen den FED-Vorsitzenden Jerome Powell. Dieser verkündete dann in der letzten FOMC-Sitzung 2023 am vergangenen Mittwoch plötzlich die Zinswende.

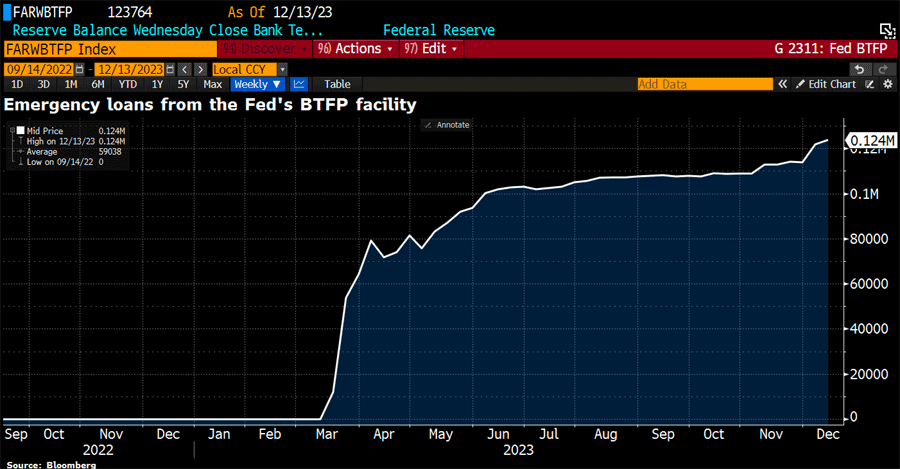

Notkredite aus der BTFP-Fazilität der Fed vom 16. Dezember 2023. Quelle: Holger Zschaepitz

Gleichzeitig verschaffen sich die amerikanischen Banken über das am 12.März eilig geschnürte Bank Term Funding Program (BTFP) weiterhin Liquidität, obwohl die langfristigen Renditen zuletzt so stark gesunken sind. Dabei sollte das BTFP qualifizierten Finanzinstituten Mittel zur Verfügung stellen, um zu garantieren, dass die Banken in der Lage sind, die Bedürfnisse aller ihrer Einleger erfüllen können. Im Gegenzug für diese bis zu einem Jahr laufenden Kredite müssen die berechtigten Einlageninstitute Sicherheiten in Form von US-Staatsanleihen hinterlegen. Diese Sicherheiten werden jedoch zum nominalen Nennwert und nicht auf Marktwertbasis bewertet!

Mit Stand zum 30. November 2023 betrug der gesamte ausstehende Betrag aller Vorschüsse im Rahmen des BTFP 114.041.296.000 USD. Der nominale Gesamtwert der verpfändeten Sicherheiten zur Absicherung dieser ausstehenden Vorschüsse betrug 150.128.553.000 USD. Viele Banken nutzten das BTFP, um sich im Großkundengeschäft günstiger zu refinanzieren als das zuletzt mit anderen Finanzierungsquellen möglich war. Trotzdem müssen wir auch davon ausgehen, dass ein erheblicher Teil für fremdfinanzierte Ausfallwetten und Aktienswaps eingesetzt wurde.

Wir hatten seit dieser Bankenrettung immer wieder betont, dass die FED damit die Märkte durch die Hintertüre mit Liquidität geflutet hat und dies noch immer tut. Überhaupt hat die FED zusammen mit der US-Fiskalpolitik alle möglichen Hebel gezogen, um die US-Wirtschaft und den US-Arbeitsmarkt trotz der brachialen Zinserhöhungen zu stützen. Allerdings wird diese Tatsache nicht laut und deutlich ausgesprochen, sondern geschickt in Bürokraten-Sprache so verpackt, dass es die meisten US-Bürger nicht verstehen können.

Letztlich ist der Liquiditätszyklus daher trotz gestiegener Zinsen und dem offiziellem Quantitative Tightening immer noch expansiv, so dass der insgesamt positive Jahresverlauf an den Aktienmärkten daher nicht verwunderlich ist. Im Grunde genommen kam es zu einer Katastrophenhausse (englisch: Crack-up-Boom), die sich aus der Angst vor Wertverlust und Anlagenotstand gespeist hat. Obwohl die wirtschaftlichen Aussichten der meisten Unternehmen eher sehr schlecht sind, stiegen die Kurse einiger großer Firmen nominal und auch real (inflationsbereinigt) stark an.

Da der Bitcoin eine direkte Wette auf die Fiat-Liquidität ist und zudem im Januar extrem überverkauft war, überrascht der starke Anstieg von 146% auf Jahressicht ebenfalls nicht. Stützend war im Jahresverlauf die hohe Skepsis an den Märkten. Zahlreiche Marktteilnehmer dürften sich mit Shortwetten insbesondere an den Aktienmärkten aber eben auch beim Bitcoin in diesem Jahr die Finger verbrannt haben.

Allerdings ist das Sentiment beim Bitcoin und generell im Krypromarkt ähnlich wie an den Aktienmärkten mittlerweile sehr optimistisch geworden. Dies spiegelt sich auch am Bitcoin-Optionsmarkt wider. Call-Optionen mit einem Ausübungspreis von 50.000 USD und von 75.000 USD hatten in den letzten Wochen ein außerordentlich hohes Handelsvolumen.

Die Hoffnung auf die Zulassung eines oder mehrere Bitcoin Spot-ETFs dürfte im Markt daher mehr oder weniger eingepreist sein. Mit der ursprünglichen Idee Satoshis hat der Einstieg der großen Vermögensverwalter außerdem nicht mehr viel zu tun. Und jeder der einen dieser ETFs kaufen wird, verstößt gegen das Bitcoin-Mantra „not your keys, not your coins“. Wir vermuten daher, dass dem Bitcoin bald die Luft ausgehen wird und zumindest ein größerer Rücksetzer im 1.Quartal 2024 ansteht.

Im Falle eines weiterhin möglichen Crash-Landings an den Finanzmärkten wäre auch das vollständige Ende der Erholung beim Bitcoin denkbar. Sollte jedoch der Crack-up-Boom durch neue Rettungsmaßnahmen seitens der Notenbanker im US-Wahljahr 2024 weiter befeuert werden, dürfte sich irgendwo zwischen 25.000 und 32.000 USD eine neue Kaufchance ergeben.

7. Fazit: Bitcoin – Die Luft wird dünn

Wir hatten Anfang Januar eine sehr optimistische Prognose für den Bitcoin veröffentlicht und gingen davon aus, dass es zu einer Erholung bis auf ca. 48.500 bis 50.000 USD kommen sollte. Allerdings hatten wir eher eine scharfe und schnelle Erholung erwartet. Stattdessen ging es unterm Strich meist nur zäh und holprig voran. Erst in den letzten zwei Monaten konnte der Bitcoin richtig durchstarten. Unsere Zielzone ist nun fast erreicht und wir vermuten, dass es in den kommenden Wochen noch zu einem Euphorie-Finale und Kursen um 50.000 USD kommen könnte.

Im Anschluss sehen wir jedoch die Notwenigkeit eines deutlichen Rücksetzers. Wie tief dieser ausfallen wird, dürfte primär davon abhängen, wie großzügig oder restriktiv die Notenbanker im kommenden Jahr vorgehen werden.

Insgesamt stehen wir dem Krypto-Sektor daher derzeit eher skeptisch gegenüber und reduzieren unser Engagement in die steigenden Kurse hinein!

© Florian Grummes

www.midastouch-consulting.com