Das größte Missverständnis im Goldsektor – Das hohe Stock-to-flow Ratio ist die wichtigste Eigenschaft von Gold

05.04.2024 | Ronald Peter Stöferle

- Seite 2 -

Die jährliche Goldförderung ist relativ unbedeutendWas bedeutet dies nun konkret? Würde sich die Minenproduktion verdoppeln – was äußerst unwahrscheinlich ist –, so würde dies für den Gesamtbestand an Gold lediglich ein Plus von 3,4% bedeuten. Dies wäre nach wie vor eine relativ unbedeutende Inflationierung des Goldbestandes, insbesondere im Vergleich zur derzeit stattfindenden Notenbankinflationierung. Würde die Produktion hingegen für ein Jahr ausfallen, so hätte dies ebenfalls wenig Bedeutung für den Gesamtbestand und die Preisfindung.

Würde hingegen ein signifikanter Teil der Ölproduktion über einige Wochen oder gar Monate ausfallen, so wären die Lagerbestände nach wenigen Wochen aufgebraucht. Starke Produktionserweiterungen bzw. -ausfälle können deshalb wesentlich leichter absorbiert werden.

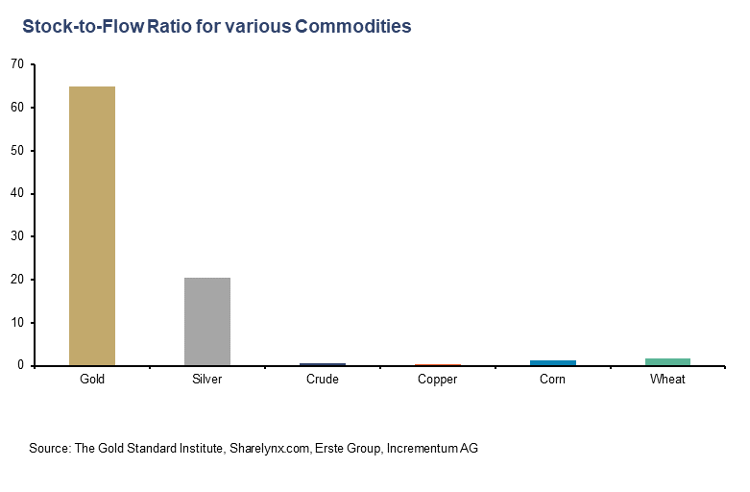

Wir gehen somit davon aus, dass Gold nicht so wertvoll ist, weil es so selten ist, sondern ganz im Gegenteil: Gold wird so viel Wert beigemessen, weil die jährliche Produktion in Relation zum Bestand so gering ist. Diese Eigenschaft wurde im Laufe der Jahrhunderte erworben und kann sich auch nicht mehr ändern. Diese Stabilität und Sicherheit ist eine zentrale Voraussetzung für die Schaffung von Vertrauen. Dies unterscheidet Gold als monetäres Metall ganz klar von anderen Rohstoffen und Edelmetallen.

Rohstoffe werden verbraucht, während Gold gehortet wird. Dies erklärt auch, wieso man herkömmliche Angebots/Nachfragemodelle am Goldmarkt nur bedingt einsetzen kann. Oder wie es Robert Blumen einmal ausgedrückt hat: "Contrary to the consumption model, the price of gold does clear the supply of recently mined gold against coin buyers; it clears all buyers against all sellers and holders. The amount of gold available at any price depends largely on the preferences of existing gold owners, because they own most of the gold."[1]

Bei einem Gut, das verbraucht wird, würde ein steigendes Defizit klarerweise höhere Preise auslösen, bis wieder ein Gleichgewicht herrscht. Nicht so bei einem Gut, das gehortet wird. Ein einfaches Konsumationsmodell funktioniert deshalb ausschließlich bei Gütern, die verbraucht werden und deren jährliche Produktion in Relation zum Bestand groß ist (= niedriges Stock-to-flow-Ratio).

Aktuelle Förderkosten sind für den Goldpreis unbedeutend

Deshalb spielen auch die Förderkosten von Gold eine untergeordnete Rolle für die Preisfindung. Sie sind in erster Linie für die Entwicklung von Goldaktien relevant. Analysen, die besagen, dass der Goldpreis nicht unter die Produktionskosten fallen könne, beruhen unserer Meinung nach auf einem fundamentalen Trugschluss.

Ab einem gewissen Preis wäre der Abbau zwar für einen Großteil der Minenbetreiber unwirtschaftlich, der Handel mit bereits abgebautem Gold würde jedoch nicht zum Erliegen kommen. Während der Bergbau somit wenig Einfluss auf den Goldpreis hat, ist das Umgekehrte jedoch nicht wahr. Der Goldpreis hat natürlich einen erheblichen Einfluss auf den Bergbau und dessen Wirtschaftlichkeit.

Es gibt keinen generell gleichen Produktionskostensatz für sämtliche Minen – die Kosten hängen von den Charakteristika der Mine und den Reserven ab. Selbst die Kosten für die Förderung der einzelnen Unzen derselben Mine können unterschiedlich ausfallen. Der Goldpreis in Relation zu den Arbeitskosten und den Einstandspreisen der Investitionsgüter bestimmt, ob eine Mine rentabel ist oder nicht, und welches Gold in einer Mine rentabel gefördert werden kann. Mit steigendem Goldpreis im Vergleich zu den Produktionskosten können ehemals unrentable Reserven rentabel für einen Abbau werden.

Die Nachfrageseite von Gold besteht aus Investoren, der Schmuckindustrie, Zentralbanken und der Industrie. Dennoch ist dies eigentlich nur ein Bruchteil der gesamten Nachfrage. Der größte Teil der Nachfrage ist sogenannte Reservationsnachfrage (engl. Reservation demand). Dieser Begriff beschreibt Goldbesitzer die Gold auf aktuellem Niveau nicht verkaufen wollen. Indem sie auf aktuellem Preisniveau nicht verkaufen, tragen sie dafür Verantwortung, dass der Preis auf gleichem Niveau bleibt.[2]

Die Entscheidung Gold auf aktuellem Preisniveau nicht zu verkaufen, ist deshalb ähnlich wichtig wie die Entscheidung Gold zu kaufen. Netto ist der Effekt auf die Preisfindung derselbe. Das Goldangebot ist somit immer hoch. Bei einem Preis von 5.000 USD würde das Altgoldangebot ein Vielfaches der Jahresproduktion betragen. Dies erklärt auch, wieso das vielzitierte "Golddefizit" eine Mär darstellt und es keine Knappheit geben kann.

Robert Blumen formulierte diesen Aspekt einmal wie folgt: "Gold is an asset. Supply and demand should be understood in the same way that we understand the shares of a company. Every time shares change hands, the shares are demanded by a buyer and supplied by a seller. For each and every transaction, supply equals demand. Adding up all of the transactions that occur on a particular exchange, over the course of a month or a year, tells you absolutely nothing…

If you said that buyers in China had bought 100 million shares of Microsoft but ‘no supplier could supply that many shares,’ nor was the company issuing enough new shares to meet the demand, you would readily see the error in that statement…Everyone understands that new shares only dilute the value of the existing shareholders, that it is not required for a company to issue new shares for the price to go up or down and that most trading of shares consists of existing shareholders selling to people who have dollars."[3]

So wie die Erhöhung der Geldmenge die Kaufkraft des im Umlauf befindlichen Geldes verwässert und die Emission neuer Aktien zu einer Verwässerung der alten führt, sollte eine Erhöhung des Goldangebots als Verwässerung des bestehenden Angebots gesehen werden. Eine Erhöhung um 1% wird vom Markt dadurch absorbiert, dass der Preis um 1% fällt, wobei das Nominalangebot gleich bleibt.

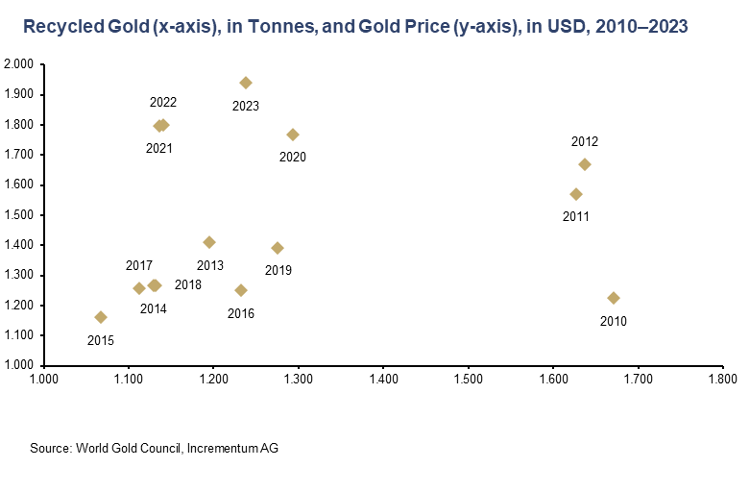

Mit Ausnahme der vergangenen vier Jahre zeigt sich eine deutliche positive Korrelation zwischen dem Goldpreis in US-Dollar und der das Goldangebot ausweitenden Menge an Altgold. Die für den Goldpreis geringe Menge an Altgold in den vergangenen vier Jahren könnte bedeuten, dass sich die Marktteilnehmer an das höhere Preisniveau gewöhnen und erst in deutlich höheren Preissphären Verkäufe tätigen würden. Zudem scheint es, als würde Gold sukzessive von zittrigen in feste Hände wandern.

Wann immer jemand verkauft, bedeutet dies, dass der Goldpreis seinen Reservationspreis erreicht hat. Somit wird an jemanden mit einem implizit höheren Reservationspreise verkauft – was sich aus der Tatsache ergibt, dass er bereit ist, zu diesem Preis zu kaufen. Das bedeutet, dass größere Verkäufe (beispielsweise durch Zentralbanken) zu einer Verbesserung der Marktstruktur beitragen.

Fazit

Der Goldmarkt sollte als ein ganzheitlicher Markt gesehen werden. Die Abgrenzung zwischen jährlichem Neuzuwachs und Gesamtbestand ist unserer Meinung nach inkorrekt und führt zu falschen Schlussfolgerungen. Alle Angebotsquellen sind gleichwertig, nachdem jede zum Verkauf verfügbare Unze Gold in Konkurrenz zu anderen Unzen steht. Dabei ist es egal ob das Gold vor 3.000 Jahren oder vor 3 Monaten gefördert wurde oder z. B. aus recyceltem Zahngold besteht. Die aktuelle jährliche Goldproduktion von mehr als 3.600 Tonnen ist für die Preisfindung somit relativ unbedeutend.

Die jährliche Goldförderung ist zudem nur sehr geringen Schwankungen ausgesetzt, ganz im Unterschied zum Fiat-Geld, dessen Jahresveränderungsrate stark schwankt. Im vergangenen Vierteljahrhundert für M1 beim Euro auf Quartalsbasis zwischen knapp -10% in Q3/2023 und +17% in Q4/2005, beim US-Dollar für M2 von -4,1% in Q2/2023 auf bis zu mehr als +25% in Q1/2021. Ludwig von Mises hatte diese theoretischen Erkenntnisse von uns perfekt zusammengefasst: "Wenn ein Gut Geld bleiben soll, darf die öffentliche Meinung nicht glauben, dass mit einer schnellen und unaufhaltsamen Vermehrung seiner Menge zu rechnen ist."

© Ronald Peter Stöferle

Matterhorn Asset Management AG

Dieser Artikel wurde am 04. April 2024 auf www.goldswitzerland.com veröffentlicht.

[1] Blumen, Robert: "Does Gold Mining Matter?", Mises Institute, 14. August 2009

[2] Vgl. Blumen, Robert: "WSJ does not understand how the gold price is formed", 30. Mai 2010

[3] Blumen, Robert: "Does Gold Mining Matter?", Mises Institute, 14. August 2009