Warum steigt Gold jetzt, und wohin geht es morgen?

26.04.2024 | Matt Piepenburg

- Seite 3 -

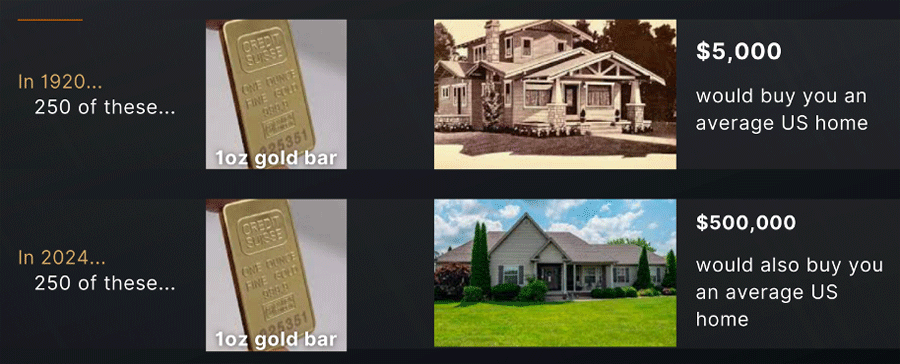

Also: In welchen Schuhkarton würden Sie gerne Ihr Vermögen messen? Dort, wo in Fiat-Dollar gemessen wird, die aktiv an Wert verlieren? Oder dort, wo in Goldunzen gemessen wird, die "nichts tun" außer ihren Wert beizubehalten?Manchmal ist das Komplexe wirklich so simpel.

Werbung

Seit 20 Jahren empfehlen wir aus Vermögensschutzgründen Anlagen in Gold und Silber. Aus unserer Sicht

gab es nie eine Zeit, in der Edelmetalleigentum relevanter und zwingender notwendig war als heute.

gab es nie eine Zeit, in der Edelmetalleigentum relevanter und zwingender notwendig war als heute.

„Unserer aktuellen politischen und finanziellen Landschaft mangelt es gefährlich an Offenheit und ehrlichem Realismus in Bezug auf untragbare Schuldenstände und gescheiterte Geldpolitiken. Angesichts dieser historischen und globalen Schuldenkrise sind und bleiben bewusste Währungsabwertungen und pro-inflationäre Maßnahmen die neue Norm, trotz gegenteiliger offizieller Erklärungen. In einem so offen verzerrten Hintergrund fungiert Gold als Versicherung für offen sterbende Währungen.“

Hochsicherheitstresoranlagen in den Schweizer Alpen, in Zürich, in Singapur und in Dubai.

Die nächste große Frage: Wohin geht es mit Gold morgen?

Der Weg zur Antwort auf eine solche Frage ist so klar vorgezeichnet, wie der Weg, den wir gerade beschritten haben. Die oben erwähnten "Bösartigen Sieben" sind jeweils Faktoren, die unserer Ansicht nach auch in Zukunft den US-Dollar belasten werden und somit Gold in die Höhe treiben. Und um es zu wiederholen: Es ist nicht so, dass Gold stärker werden würde, es sind vielmehr die Fiat-Währungen im Allgemeinen, und insbesondere der kampffähig gemachte, mit Misstrauen kämpfende und überschuldete US-Dollar, die schwächer werden.

Allen, die verständlicherweise und realistischerweise immer noch überzeugt sind, dass die USA (und ihr Dollar) trotz ihrer unzähligen und fast endlosen Mängel zumindest bis auf Weiteres das beste Pferd im Schlachthof bleiben werden, sei gesagt, dass einige Argumente dafür sprechen, dass der US-Dollar in Relation zu anderen Währungen (sprich im Kontext des Dollar-Index / DXY) überlegen ist und dass sich Investoren bei Finanzmarktschwäche um ihn scharen werden wie um ein Rettungsboot im Sturm.

Milchshake-Theorie?

Solche glaubwürdigen Ansichten werden von sehr schlauen Leuten wie Brent Johnson geteilt, mit dem ich ausgiebig über den US-Dollar diskutiert habe.

Brent Johnsons "milkshake theory" legt vernünftig dar, dass mächtige Nachfragekräfte aus verschiedenen Bereichen wie Eurodollar, SWIFT und Derivatemärkte "milchigen" US-Dollar ansaugen würden und dabei ein massives "strohhalmartiges" Schlürfgeräusch erzeugen; diese Nachfrage werde den US-Dollar stark halten und in den vor uns liegenden Zeiten erstarken lassen.

Er könnte in der Tat recht haben. Doch hier bin ich anderer Ansicht. Warum? Zwei Hauptgründe stechen dabei hervor.

Kein "Strohhalm" für die US-Staatsanleihe

Erstens: Trotz der nicht zu leugnenden, starken Nachfragekräfte auf Seiten des US-Dollars ist die Nachfrage nach US-Staatsanleihen weltweit seit 2014 stark am Sinken. Das heißt also, dass man im Ausland den Schuldtiteln der USA nicht mehr im selben Maße Vertrauen schenkt wie damals, als Amerika noch keine Schuldenfalle war.