Warum steigt Gold jetzt, und wohin geht es morgen?

26.04.2024 | Matt Piepenburg

- Seite 4 -

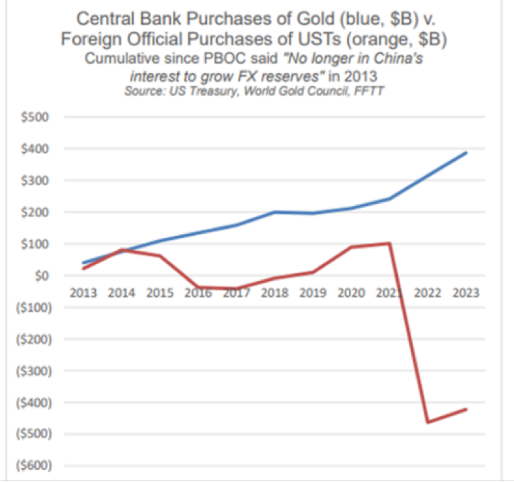

Seitdem sich das ausländische (Zentralbanken-) Interesse an US-Staatsanleihen ab 2014 in Nettoverkäufen äußert (und in Netto-Goldkäufen seit 2010), gibt es für die staatlichen Schuldtitel der USA nur noch einen letztinstanzlichen Käufer – die Federal Reserve. Und diese hat beim Ankauf besagter Schulden nur ein Werkzeug zur Verfügung: einen Mausklicker ("Gelddrucker") im Fed-Hauptquartier.

Leider ist Geldschöpfung aus dem Nichts keine nachhaltige Politik, sondern kurzfristige Utopie. Vor allem ist eine solche Politik inhärent und definitionsgemäß – inflationär.

Meine US-Realpolitik-Theorie…

Der zweite und vielleicht wichtigere Grund für eine sinkende Zukunft des US-Dollars ist recht leicht zu erkennen (oder darzulegen): SELBST UNCLE SAM MÖCHTE UND BRAUCHT EINEN SCHWÄCHEREN DOLLAR.

Warum? Weil der einzige Weg aus dem größten Schuldensumpf der US-Geschichte nur über das Weginflationieren dieser Schulden führen kann; somit wird die Landeswährung entwertet, um ein an sich marodes System zu "retten". Das ist seit Jahren unsere Argumentationslinie, und die Tatsachen, die dieses nachweislich historische Muster (und unsere Ansicht) stützen, haben sich nicht geändert; sie sind einfach nur schlimmer geworden.

Deswegen war es leicht, vorhersagen, dass die Inflation nicht vorübergehend sein werde, aller nutzlosen Gegenkommentare (und Fed-Sprechakte) zum Trotz. Deswegen war es auch leicht, zu erkennen, dass Powells "Krieg gegen die Inflation" ein politischer Trick ist – eine optische Maßnahme. Powells tatsächliche Zielsetzung war (und bleibt) inflationär – mittels negativer Realzinsen (d.h. Inflation übersteigt die Rendite 10-jähriger Anleihen).

Also: Selbst als Powell mit antiinflationären Zinserhöhungen seine "ausgedehnte Hochzinsphase" aktiv vorantrieb, ging die tatsächliche Inflation, die Powell brauchte, weiterhin durch die Decke. Allerdings war er (und das Statistikamt des US-Arbeitsministeriums, BLS) in der Lage, diese peinliche Verbraucherpreisrealität dadurch zu umgehen, dass in puncto tatsächliche Inflation ganz einfach gelogen wurde…

Mit anderen Worten: Klassische Washingtoner Doppelzüngigkeit…

China wird nicht Japan

Wer weitere Indizien dafür benötigt, dass die USA einen schwächeren US-Dollar wollen und brauchen, um sich aus dem hausgemachten Schuldendesaster mittels Währungsverwässerung (und auf Kosten der DOLLAR-NUTZER) heraustricksen zu können, der sollte einfach schauen, was gerade mit China passiert.

Wie viele vielleicht nicht wissen werden, ist Finanzministerin Yellen nach Asien gehuscht, um China mit Schmeicheleien oder gar Drohungen davon zu überzeugen, einen schwächeren US-Dollar im Verhältnis zum CNY zu akzeptieren.

Warum? Weil die frühere und "stärkere" 40-Jahre-Version des US-Dollars dafür gesorgt hat, dass die teuren US-Exporte (Handelsdefizite!) nicht mit den billigeren chinesischen Gütern konkurrieren konnten. Diese Form der Wechselkursflexibilisierung war schon damals, als ich noch klein war, ein Trick, den die USA gegen Japan anwendeten – sprich: der US-Dollar wurde geschwächt, um den Sonnenaufgang des damals mächtiger werdenden Japans zu bekämpfen.

Doch China ist nicht Japan. Es wird seine Währung nicht gegenüber dem Dollar abwerten.

Was also können die USA tun, um den US-Dollar zu schwächen, ohne dabei China zu verärgern?

Möchte Washington am Ende gar höhere Goldpreise?

Wie es Luke Gromen wieder einmal so schön auf den Punkt bringt: Der leichteste Weg für alle betroffenen Parteien ist, Gold einfach (und endlich) viel, viel höher steigen zu lassen. Der sicherste und konstanteste Weg zu einem schwächeren US-Dollar führt über höhere Goldbewertungen.

Yellens Finanzministerium könnte den eigenen Exchange Stabilization Fund nutzen, um Gold sowie andere Finanzwertpapiere zu kaufen / zu verkaufen, um somit den US-Dollar zu kontrollieren, ohne dabei zu sehr vom inzwischen peinlichen Einsatz des Fed-Gelddruckers abhängig zu sein. Gold ist jetzt ein entscheidender Fixpunkt und Werkzeug für die USA. Sollte Gold beispielsweise auf 4.000 US$ steigen, während Gold in CNY bei 16.000 verweilt, müsste Chinas Zentralbank im Verhältnis zum Dollar nach oben anpassen, was den CNY steigen ließe.

Doch ein solches Arrangement würde China nicht verärgern, weil es deutlich mehr Gold hält, als der World Gold Council für China ausweist. Anstatt den CNY im Verhältnis zum Dollar schwanken zu lassen, könnte China vielmehr seinen CNY im Verhältnis zu GOLD schwanken lassen.

Kurzum: eine wirkliche Win-Win-Situation für China und die USA, wobei Gold jetzt tonangebend ist.

Oder anders formuliert: Wenn China und Washington höhere Goldbewertungen anstreben, kann das nur vorteilhaft für Gold sein.

Denken Sie, mit Blick auf das oben Beschriebene, immer noch, Gold würde nichts tun? Denken Sie stärker nach.

© Matt Piepenburg

Kommerzdirektor bei VON GREYERZ AG

Dieser Artikel wurde am 14. April 2024 auf vongreyerz.gold veröffentlicht.