Ein Gespräch über die Inflation

22.05.2024 | John Mauldin

- Seite 2 -

Die größte Hürde bei der Überwindung der Inflation ist natürlich der Wohnungsbau. Aber die Inflation bei Wohnimmobilien ist auch sehr schwer zu messen. Abgesehen von den enormen lokalen Schwankungen, auf welchen Preis sollten wir achten? Die Hauspreise? Die monatlichen Hypothekenzahlungen? Mietpreise? Unterstellte Mietpreise (d. h. die "Owner's Equivalent Rent", über die wir bereits gesprochen haben)? Und sollten wir die Preise für neue Miet-/Kaufverträge oder für bestehende Verträge betrachten? Es gibt keine völlig zufriedenstellende Möglichkeit, dies zu tun.Dave wies auf ein anderes in Europa verwendetes Maß hin, den "Harmonisierten US-Verbraucherpreisindex" oder HCPI. Dieser ist dem CPI in den meisten Punkten ähnlich, schließt aber die Preise für selbst genutztes Wohneigentum aus. Wendet man diese Methode auf die US-Daten an, ergibt sich etwas Interessantes.

Quelle: Rosenberg Research

Unter Verwendung des HCPI ist die Kerninflation in den USA deutlich niedriger als der US-Verbraucherpreisindex zeigt. Tatsächlich liegt sie wahrscheinlich näher am 2%-Ziel der Fed als die unerwartet niedrige Kerninflationsrate von 3,6% im April. Natürlich können wir den ganzen Tag lang mit den Methoden spielen und unterschiedliche Ergebnisse erhalten. Aber der HCPI-Vergleich ist zumindest ein guter Anhaltspunkt dafür, wie stark die hohen Immobilienpreise unsere Inflationsdaten beeinflussen.

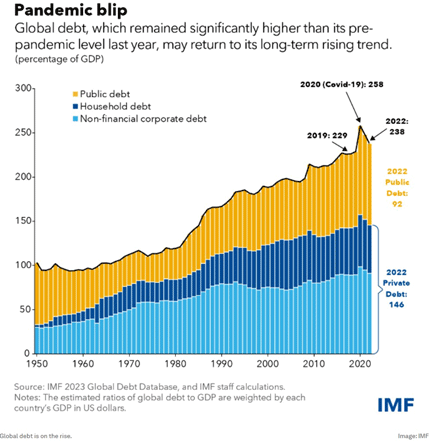

Dies ist für die Politik von Bedeutung; Dave erwartet, dass die Europäische Zentralbank in diesem Sommer die Zinssätze senken wird, zum großen Teil, weil der HCPI ihr den Spielraum dazu gibt. Nach Ansicht von Dave - und ich denke, Lacy Hunt würde dem zustimmen - kehrt die Inflation zum Status quo vor COVID zurück, bei dem sie unabhängig von den Maßnahmen der Fed bei 1% bis 2% lag. Dies ist die wachstumshemmende Wirkung der übermäßigen Verschuldung, die immer mehr zunimmt. Und das nicht nur in den USA; hier sind die neuesten weltweiten Daten des IWF.

Quelle: IWF

Der Anteil des Staates an der Verschuldung nimmt zu, aber der Punkt ist, dass die Gesamtverschuldung aller Art zum vorherigen Trend zurückkehrt und oft nicht produktiv genutzt wird. Nach den Berechnungen von Lacy Hunt erschwert dies einen anhaltenden Wirtschaftsboom, und ohne einen solchen wird auch die Inflation wieder auf den Trend zurückkehren. Nach dieser Auffassung war die Inflation der COVID-Ära vor allem auf künstliche Störungen zurückzuführen, die das Angebot daran hinderten, die Nachfrage zu befriedigen. Da diese nun abklingen, sind auch die Preise gestiegen.

(Randbemerkung: Der obige Chart zeigt, dass die globale Verschuldung Ende 2022 etwa 250 Billionen Dollar betrug. Das globale BIP lag zu diesem Zeitpunkt bei etwas über 100 Billionen Dollar. Die globale Verschuldung im Verhältnis zum BIP liegt also bei fast 250%. Wir werden alle zu Griechen, Italienern oder Japanern. Oder neuerdings sogar amerikanisch.)

Das mag sich widersprüchlich zu Louis Gaves Ansicht anhören, ist es aber eigentlich nicht. Sie unterscheiden sich in Bezug auf den Zeitpunkt. Louis Gave meint, dass der Inflationsboom durch eine straffere Finanzpolitik, d. h. höhere Steuern und/oder geringere Staatsausgaben, beendet werden könnte. Er rechnet nicht damit, dass dies bald geschehen wird, aber irgendwann wird es so weit sein. Die Fähigkeit der Wirtschaft, Steuereinnahmen zu erzielen, die ausreichen, um so viele Schulden zu bedienen, ist nicht unbegrenzt. David Rosenberg hat dies in seiner Antwort auf eine Frage aus dem SIC-Publikum sehr schön erklärt.

"Was die Schuldenlast angeht, so ist sie für mich eine zukünftige Steuerschuld. Das ist etwas, das mich für Staatsanleihen positiver stimmt als das Gegenteil, denn die Schuldenlast wird sich als deflationär und nicht als inflationär erweisen. Und wie wir bereits in vielen Teilen der Welt gesehen haben, sind diese Schulden nicht inflationär. Wer glaubt, dass wir uns durch Inflation aus der Affäre ziehen können, irrt sich gewaltig. Man kann sich nicht aus diesen Schulden herausinflationieren, weil die Inflation, wie wir gerade in den letzten Jahren gesehen haben, Angriffe auf die Armen und die Älteren auslöst, und die Fed wird sich dagegen wehren. Es gibt keinen sozialen Appetit darauf, dass die Inflation unsere Schulden auffrisst.

Es wird zu einem bestimmten Zeitpunkt strukturelle Veränderungen geben müssen, aber die Schulden selbst sind ein Mitnahmeeffekt für die Gesamtnachfrage. Das ist einer der Gründe, warum ich glaube, dass die Zinsen und die Inflation zurückgehen werden. Die Leute denken, dass die Schulden inflationär sind. Nein, ich denke, die japanische Erfahrung lehrt, dass Schulden in dieser Höhe definitiv inflationshemmend sind."

Die Frage ist, wann/wie diese Disinflation eintritt. Dave glaubt, dass es bald und über eine Rezession geschehen wird.