Goldpreis auf neuem Allzeithoch – Nachfrage bleibt stark

31.10.2024 | Markus Blaschzok

- Seite 4 -

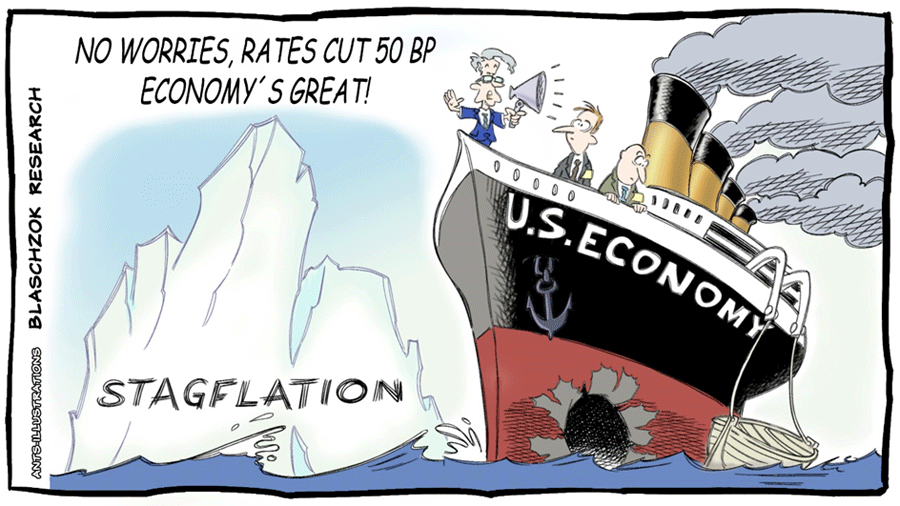

Der größte Einflussfaktor für die nächsten Jahre wird eine Flucht von Investoren aus dem Aktien- und Anleihenmarkt in den Gold- und Silbermarkt als Reaktion auf eine langwierige Phase der Stagflation sein. Die Weltwirtschaft gleitet gerade in eine Rezession ab bzw. befindet diese sich bereits in dieser, worauf die Notenbanken letztlich die Märkte erneut mit Liquidität fluten werden. Die folgende Stagflation dürfte viele Jahre andauern und den Goldpreis auf ungeahnte Höhen katapultieren. Meiner Vermutung nach stecken hinter den Käufen am Goldmarkt große Investoren, die die Unausweichlichkeit der Stagflation erkannt haben und deshalb aus dem Aktien- und Anleihenmarkt in Gold (Cash) fliehen, was bereits in der Stagflation der siebziger Jahre die beste Investmententscheidung war. Diese Kreise wissen womöglich, dass wir unmittelbar vor einer neuen Krise stehen, auf die höhere Inflation und höhere Zinsen folgen werden. Ihnen ist es daher egal zu welchem Preis sie in Gold allozieren, da sie dieses Investment über viele Jahre halten werden. Dies würde die bisherige Rallye und die andauernde Stärke des Goldpreises erklären.

Spätestens im nächsten Jahr wird die Realität die Märkte einholen, und viele werden verzweifelt nach alternativen Anlagemöglichkeiten suchen, wenn entgegen dem Marktkonsens die Inflation und die Zinsen nach der Einführung neuer Stimuli, als Reaktion auf eine Krise oder Rezession, steigen werden. Dies wird das westliche Kapital, das an der Goldrallye bisher nicht beteiligt war, aus dem Aktien- und Anleihenmarkt in den Goldmarkt lenken, worauf der Goldpreis in den nächsten Jahren weiter haussieren dürfte.

Die Prognosen der Fed einer stabilen Wirtschaftsentwicklung und niedriger Inflation werden sich bald als falsch herausstellen.

Die Fed ist sich dessen bewusst, sonst hätte sie die Zinsen zuletzt nicht um starke 50 Basispunkte gesenkt. Auch wenn es so scheint, als würde der Goldpreis schon fast den Mond erreichen, so gibt es noch weitaus mehr Potenzial nach oben. Sollte es in einer Krise, nochmals zu einem scharfen Einbruch am Gold-, Silber- und Minenmarkt kommen, sollte man dies als letzte Chance für günstige Käufe sehen, bevor sich die Goldhausse in den nächsten Jahren der Stagflation steil fortsetzen wird.

Die Zinssenkungen der Fed werden diesmal nichts bringen und neue QE-Programme werden die Inflation und somit die Zinsen nur steigen lassen. Game Over für die keynesianische Geldpolitik

Technische Analyse zu Gold: Jeder Rücksetzer wird sofort gekauft

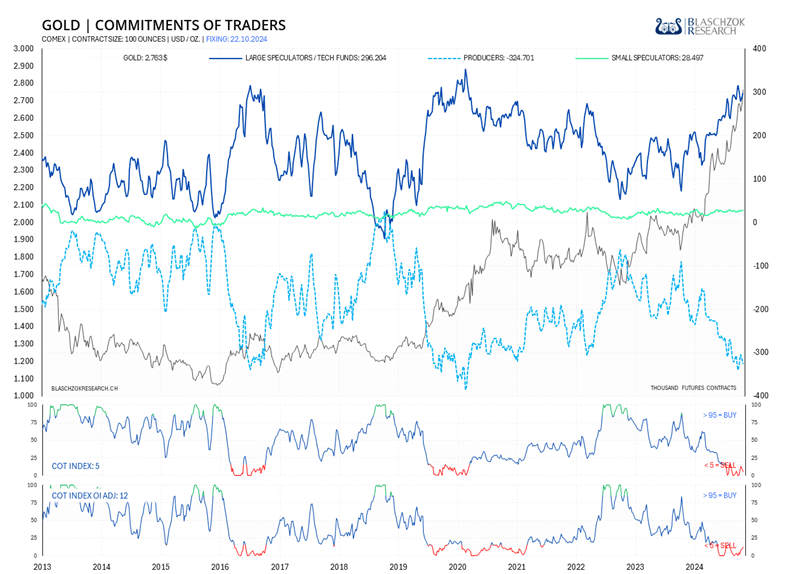

Terminmarkt: CoT-Report

Der COT-Report wird immer freitags seitens der US-Terminmarktaufsicht (CFTC) veröffentlicht, wobei der Stichtag der Datenerhebung der Schlusskurs vom Dienstag ist. Die COT-Daten werden also immer mit einer Verzögerung von drei Tagen veröffentlicht. Premium Abonnenten von Blaschzok Research erhalten vor Handelsschluss am Freitag ein Blitzupdate mit Analysen zu Gold, Silber und Platin. Die COT-Daten ermöglichen einen Blick in die Zukunft, da sie einerseits ein Sentiment-Indikator sind und andererseits eine gute Einschätzung des Angebots und der Nachfrage am physischen Markt ermöglichen. Mit ihnen hat man einen Vorteil im Trading am Rohstoffmarkt.

CoT-Analyse vom 29. Oktober:

Der Goldpreis stieg in der letzten Handelswoche um 84 US-Dollar, wobei die Spekulanten nur mit 12 Tsd. Kontrakten long gegangen sind. Das zeigt unverändert eine unterliegende Stärke in diesem Markt. Der COT-Index hat sich dementsprechend nur leicht verschlechtert, von 10 auf 5 Punkte, während der CoT-Index zum Open Interest trotz des starken Preisanstiegs sogar von 9 auf 12 Punkte gestiegen ist.

Solange das physische Defizit am Markt anhält, kann sich der Preis auf dem hohen Niveau stabil halten oder weiter ansteigen. Short Trades bleiben in einem solchen Umfeld riskant, während Long Trades ebenfalls ein hohes Risiko mit sich bringen, weshalb der Stop-Loss hier der beste Freund des Traders ist. Aktuell haben Day Trader die besseren Chancen, Ausbrüche zu traden, während Swing Trader abwarten sollten bis sich Schwäche in den Terminmarktdaten zeigt, bevor sie Short gehen.

Die Terminmarktdaten für Gold ist so überkauft wie zuletzt vor vier Jahren, doch zeigt sich aktuell noch ein Defizit am physischen Markt, das den Preis weiterhin nach oben treibt