Finanzmarkt-Update (11/2024)

05.12.2024 | Mack & Weise

Der klare Make-America-great-again-Wahlsieg von Donald Trump wurde von Analysten vor allem damit begründet, dass die US-Bevölkerung ihre wirtschaftliche Situation mehrheitlich deutlich schlechter einschätzte als noch vor vier Jahren. Diese Wahrnehmung steht nun allerdings im krassen Gegensatz zu den veröffentlichten Statistiken, die der US-Wirtschaft in den letzten Jahren ja ein deutliches reales Wachstum bei nahezu Vollbeschäftigung attestiert hatten.

Der klare Make-America-great-again-Wahlsieg von Donald Trump wurde von Analysten vor allem damit begründet, dass die US-Bevölkerung ihre wirtschaftliche Situation mehrheitlich deutlich schlechter einschätzte als noch vor vier Jahren. Diese Wahrnehmung steht nun allerdings im krassen Gegensatz zu den veröffentlichten Statistiken, die der US-Wirtschaft in den letzten Jahren ja ein deutliches reales Wachstum bei nahezu Vollbeschäftigung attestiert hatten.

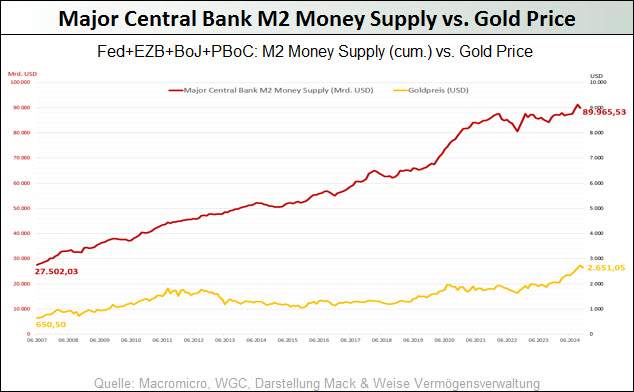

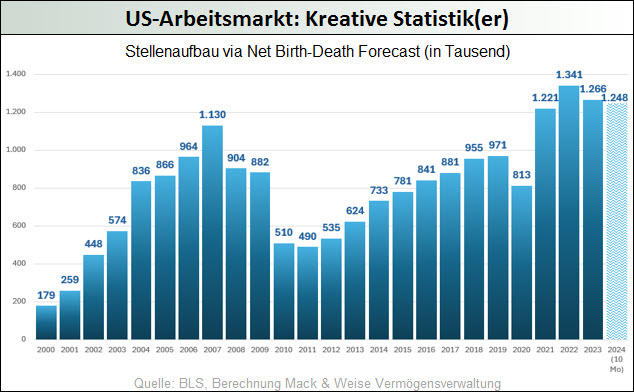

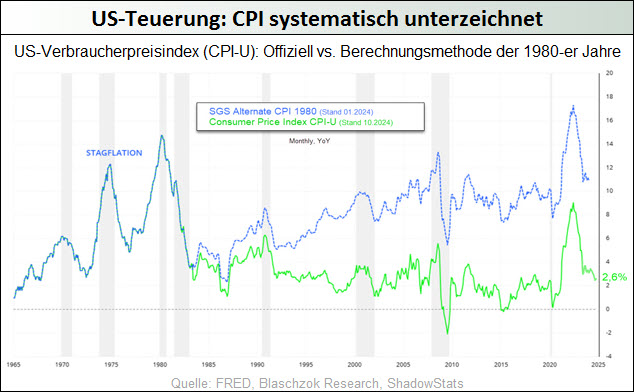

Angesichts dieser Diskrepanz wird es noch offensichtlicher, dass insbesondere die Arbeitsmarktsituation systematisch viel zu positiv eingeschätzt wird, während die für die Ermittlung des realen Wirtschaftswachstums entscheidenden Teuerungsraten systematisch viel zu niedrig ausgewiesen werden. Die US-Wirtschaft ist also tatsächlich in einer viel schwächeren Verfassung, als von der Regierung propagiert und dürfte sich trotz bzw. wegen der gigantischen Stimulierungsmaßnahmen in den letzten fünf Jahren (durchschnittlich jährlich 8,5% des BIP) tatsächlich in einer Stagflation befinden.

Gerade der von Trump angekündigte Handelskrieg gegen die Welt und insbesondere gegen China ist nun überhaupt nicht geeignet dieses strukturelle Problem der US-Wirtschaft zu adressieren, sondern würde das Teuerungsproblem zunächst sogar nochmals verschärfen und gleichzeitig auch die US-Wachstumsaussichten selbst belasten, so dass dann unter Trump mit Haushaltsdefiziten zu rechnen ist, die zunächst sogar noch höher ausfallen könnten als erwartet.

Insofern wird Trump – wie von ihm bereits angekündigt – auch erheblichen Druck auf die Fed ausüben (müssen), um diese unhaltbare Defizitpolitik mittels weiter sinkender Zinsen und einer – inflationstreibenden – expansiven Geldpolitik zu finanzieren.

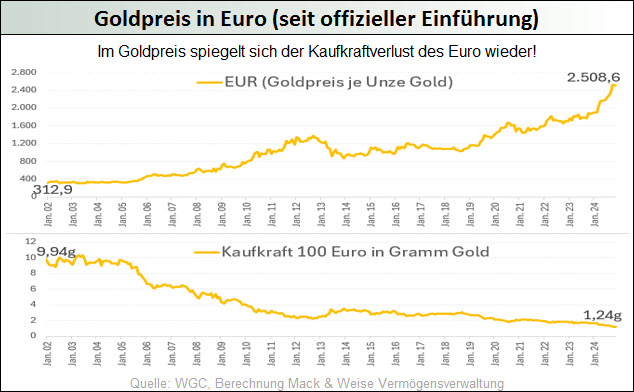

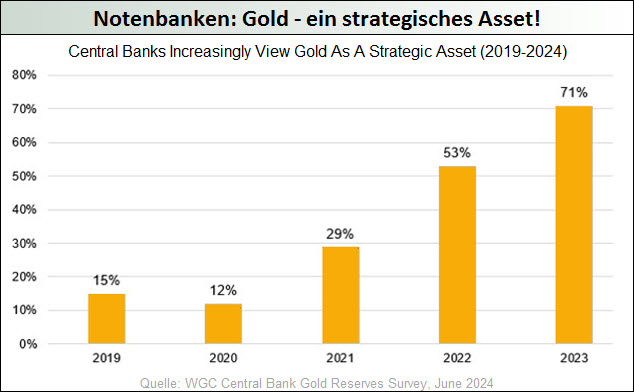

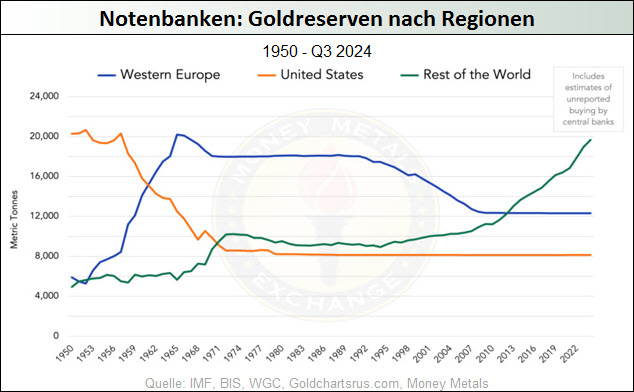

Auch wenn die Edelmetallpreise nach der Trump-Wahl eine kräftige, aber durchaus gesunde Korrektur vollzogen haben, werden die fundamentalen Treiber für eine Fortsetzung der Goldhausse von dem politischen Richtungswechsel in den USA eher unterstützt, nicht zuletzt da die wachsende BRICS+-Staatengemeinschaft angesichts der politischen Kampfansagen und der fragilen US-Wirtschaft ihre US-Dollar-Währungsreserven nun noch aggressiver zugunsten ihrer Goldreserven reduzieren dürften.

Fundamentals