Geopolitik und Finanzmärkte II.

17.06.2014 | Rolf Nef

- Seite 8 -

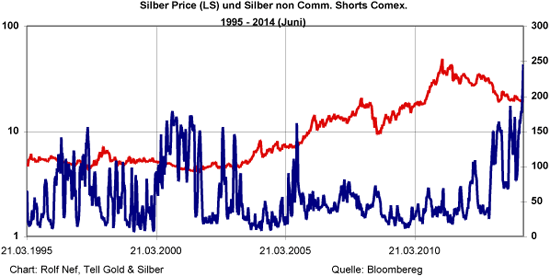

5. SilberGrafik 36 zeigt, dass im Terminmarkt am Comex die größte Silber-Shortposition seit 1995 gemessen in Mio. Unzen besteht. Die 248 Mio. Unzen sind zwar gemessen in US$ weniger als 5 Mrd. $US und von dem her klein. Aber gemessen an den Lagerbeständen und an de Jahresproduktion ist es sehr viel. Short Positionen sind typisch an Böden und nicht an Spitzen. Trotz steigender Short Positionen ist der Preis nicht gefallen und ist höher als im Juni 2013. (Grafik 37)

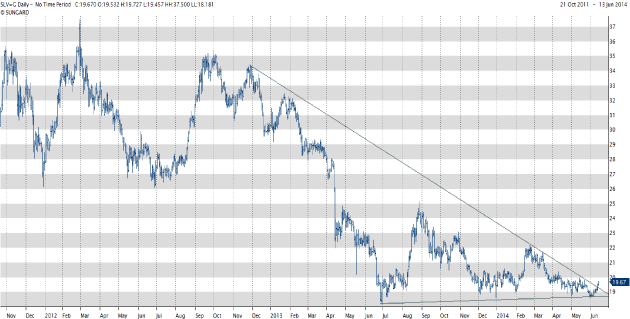

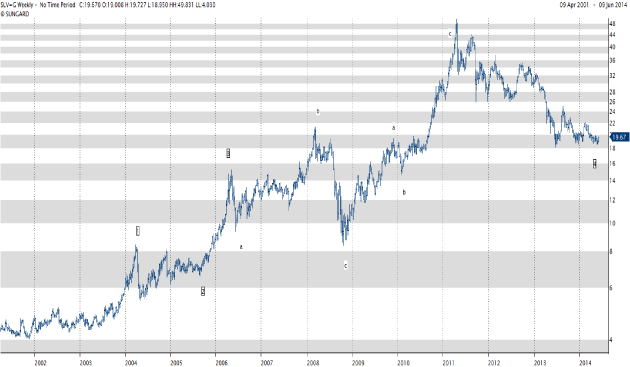

Erstaunlicherweise einfacher ist der Bullmarkt des Silbers zu analysieren als der von Gold. (Grafik 38). Der Start des Silber Bulls im Juni 2003 brachte eine erste impulsive Phase bis April 2004. Wo immer die zweite Phase startete, sie endete im Mai 2006. Seither besteht keine bullische Phase mehr aus drei aufwärtsgerichteten impulsiven Wellen, sondern nur aus zwei. So die Phase 2007 bis 2008 und die Phase 2008 bis 2011.

Ob die Phase 2011 bis jetzt eine ABC- oder eine fünf Wellenstruktur aufweist, ist unklar aber gleichzeitig unwichtig, weil in beiden Fällen es Teil einer riesigen Korrektur seit der Spitze im Mai 2006 ist. Mir scheint auch nach wie vor, dass der Markt im Sommer 2012 impulsiv ansetzte, aber durch die Notenbankintervention gestoppt wurde. Wie die Struktur schlussendlich herauskommt weiss man erst im Nachhinein genau. Kommt jetzt eine sehr explosive Bewegung?

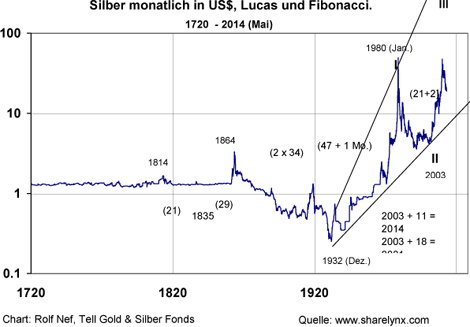

Grafik 39 zeigt den Silberpreis seit 1720 und wie die Bullphasen mit Lucaszahlen (3,4,7,11,18,29,47,76 usw.) übereinstimmen, die Bearphasen aber Fibonaccizahlen (2,3,5,8,13,21,34,55,89 usw.) sind oder sich aus solchen zusammensetzen. Seit 1814 gibt es keine Ausnahme. Auch wenn man den Bullmarkt vom Dezember 1932 bis Januar 80 untersucht, so weichen alle Bullphasen höchstens einen Monat von einer Lucaszahl ab (Grafik 40).

Unten in Grafik 39 sind auch die Projektionen der Lucaszahlen ab 2003 eingezeichnet. 2014 ist 11 Jahre vom Boden 2003 entfernt. Die nächste Möglichkeit ist erst 2021, im gleichen Bereich wie Gold mit 2020 und 2022. Muss Silber den Lucaszahlen folgen? Es gibt keine Begründung, warum das so funktioniert hat seit 1814, es ist reine Erfahrung aber bis jetzt ohne Ausnahme.

Wie verhalten sich die Schlussphasen in Silberbullmärkten in historischer Betrachtung? Es gibt nur zwei solche Phasen, die im Bullmarkt 1835 bis 1864 und denjenigen von 1932 bis 1980.

Hier die genauen Daten: August 1835 bis Juli 1864, 29 Jahre minus 1 Monat = 347 Monate.

Fünfte Welle (Schlussphase): August 1863 von 1,625 $ bis Juli 1864 bei 3,3344 $: 11 Monate mal 2,05 im Preis.

Die 11 Monate entsprechen nur gerade 3,17% der Zeit des ganzen Bullmarktes.

Dezember 1932 bis Januar 1980 = 47 Jahre plus 1 Monat = 565 Monate.

Letzte Phase: August 77 von 4,15 $ bis Januar 80 bei 50 $: in 30 Monaten mal 12,05.

Die 30 Monate sind 5,3% des ganzen Bullmarktes von 565 Monaten.

Historisch gesehen sind also exzessive Schlussphasen bis jetzt der Standard, aber es hat auch erst zwei gegeben. Überträgt man die Zeit in % auf die mögliche Längen von 11 und 18 Jahren, so werden diese erwartungsgemäss kurz:

11 Jahre: 3,17 % entsprächen 4,2 Monaten und 5,3% wären 7,0 Monate.

18 Jahre: 3,17 % wären 6,85 Monate und 5,3% wären 11,45 Monate.

Für eine mindestens so exzessive Phase wie die zwei vergangenen sprechen zwei Punkte: die extreme Knappheit (Grafik 41) und der das viel zu hohe Gold-Silberpreisverhältnis im historischen Vergleich (Grafiken 42 und 43). Der historische Hintergrund der Knappheit ist der Rauswurf des Silbers aus dem monetären System, d.h. als Verwendung von Geld und die Hortung aus diesem Grunde in den Zentralbanken.

Die erste Zentralbank, die diesen Schritt unternahm war im frühen 19. Jahrhundert die Bank von England. Sie hatte aber wenig Silber zu verkaufen. Der Todesstoss kam mit dem deutsch-französischen Krieg 1870. Die hohen französischen Reparationszahlungen in Gold veranlassten die Reichsbank sich vom Silber zu trennen und zu verkaufen. Der Preis kam so unter Druck, dass weltweit per Marktkräfte Silber demonetisiert wurde. Grafik 42 zeigt deutlich, wie der Preiszerfall ab 1870 einsetzte. Die Ausschläge 1864 und 1869 sind die Schlussphasen des Silberbulls 1864 und des Goldbulls 1869.

Die USA hatten nach dem zweiten Weltkrieg noch einen Regierungsbestand von 5 Mrd. Unzen, der nach und nach verkauft wurde. Die Industrie hat es weitgehend aufgebraucht. Heute beträgt der Bestand 1-2 Mrd. Unzen oder 20-40 Mrd. $US, eine lächerlich kleine Summe im Verhältnis zu Papier- und Kreditgeld. Es wundert einem wirklich, dass der Preis bis jetzt nicht heftiger reagiert hat. Aber genau das macht ihn zusätzlich so explosiv.

Grafik 44 zeigt das Gold-Silberverhältnis im Wochechart seit 2002. Deutlich sieht man die Bullphasen des Silbers vom Juni 2003 an, in 2006 und 2011. Es entwickelte sich jedes Mal viel stärker als Gold, machte neue Tiefs, aber jedes Mal relativ kurz und brach dann wieder ein. Auch 2011 ist es der Korrektur im Silber bis vor kurzem gefolgt. Seit kurzer Zeit ist es wieder deutlich stärker wie Gold und zeigt eine klare Momentumdivergenz (Ratio mit neuem Höchst, nicht aber der Indikator unten).

Folgt es alten Mustern, müsste das Verhältnis deutlich unter das alte Tief im Jahr 2011 von rund 30 fallen. Die Wahrscheinlichkeit ist damit angezeigt, dass wir vor einer sehr wilden Phase der Edelmetalle und der Finanzmärkte generell stehen.

Grafik 36: Silberpreis und Non-Commercial-shorts in Tonnen im Comex

Grafik 37: Silber in US$ täglich

Grafik 38: Silber Bull seit 2003

Grafik 39: Silber und Lucas/Fibonacci Zahlen