Greenspan: Der Freeman der Finanzmärkte

10.02.2006 | Claus Vogt

- Seite 3 -

Neues von der ImmobilienblaseIch habe mich an dieser Stelle bereits mehrfach der US-Immobilienblase gewidmet. Sie bildet den Transmissionsmechanismus zwischen Greenspans Politik des extrem leichten Geldes und der noch immer laufenden zyklischen Wirtschaftserholung der vergangenen Jahre. Dank der inflationären Preissteigerungen amerikanischer Immobilien, gekoppelt mit der Möglichkeit und dem Willen amerikanischer Immobilienbesitzer, diese Preissteigerungen in Form von Hypothekenkrediten in Bares umzuwandeln, konnte ein Rückgang der Konsumausgaben verhindert, besser gesagt verschoben werden. Der Preis für diese Hinauszögerung des Unvermeidlichen ist allerdings ein potenziell sehr hoher, da Spekulationsblasen zu enormen Fehlentwicklungen in Wirtschaft und Gesellschaft führen, die allerdings erst mit dem unvermeidlichen Platzen der Blase sichtbar werden.

Kein Geringerer als der US-Ökonom Gary Shilling, der in seiner langen Karriere in der Finanzbranche einige sehr gute und von der Mehrheitsmeinung abweichende Prognosen abgegeben hat, griff das Thema kürzlich recht ausführlich auf. Dabei präsentierte er zunächst die wichtigsten Zahlen: Im Jahr 2004 habe sich der Betrag, den US-Immobilienbesitzer per Hypothek auf ihre Häusern flüssig machten, auf 600 Mrd. US-Dollar belaufen, nach 439 Mrd. Dollar in 2003. Etwa die Hälfte des auf diese Weise beschafften Geldes sei in den Konsum geflossen. Die 300 Mrd. Dollar des Jahres 2004 hätten 40% des US-Wirtschaftswachstums des Jahres 2004 entsprochen. Die Zahlen für 2005 lägen noch nicht vor, überträfen die des Vorjahres aber vermutlich noch.

Durchschnittspreis von US-Häusern und Konsumentenpreisindex, 1990 bis 2005. Quelle: National Association of Realtors

Man erkennt auf dieser Grafik sehr deutlich die weit über der allgemeinen Geldentwertung liegenden Preissteigerungen von Immobilien.

Mit diesen Schätzungen befindet Shilling sich vermutlich auf der vorsichtigen Seite. Es gibt in den USA auch Stimmen, die den Beitrag des per Hypothekenkredit finanzierten Konsums auf das gesamte Wirtschaftswachstum deutlich höher ansiedeln, auf über 75%.

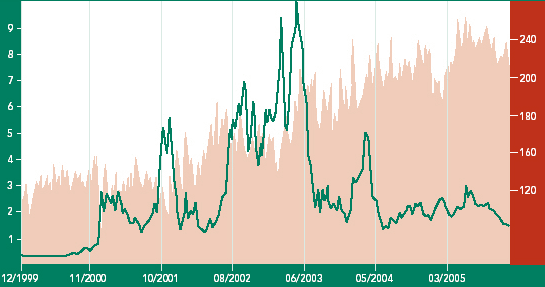

US-Hypothekenanträge, 2000 bis 2005. Quelle: Mortgage Bankers Association of America

Die Grafik zeigt die sowohl die der Refinanzierung dienenden Hypothekenanträge als auch die für neue Käufe.

Insbesondere der Refinanzierungsboom, eine wichtige Geldquelle amerikanischer Konsumenten, scheint vorüber zu sein.

Welche dieser Schätzungen auch immer der Wahrheit näher kommen mag, ist sicherlich zweitrangig. Klar ist, dass die volkswirtschaftliche Bedeutung der gestiegenen Immobilienpreise in den vergangenen 5 Jahren sehr groß gewesen ist. Klar ist außerdem, dass Wohlstand nicht entsteht, indem wir uns gegenseitig zu immer höheren Preisen dieselben Häuser verkaufen. Sollten die Immobilienpreise ihren ökonomisch unbegründeten Anstieg nicht mehr fortsetzen, dann würde diese wundersame Geldquelle der US-Wirtschaft unweigerlich versiegen. Ein Einbruch der Konsumausgaben wäre die Folge. Damit dürfte die alles entscheidende Frage des Jahres 2006 lauten: Wie entwickelt sich die US-Immobilienblase? Kann sie weiter aufgeblasen werden? Oder kommt es zu einem relativ harmlosen Ende der Preissteigerungen? Oder doch zu einem Platzen der Blase?

Die Zinssteigerungen der US-Notenbank und die mittlerweile fast inverse Zinsstruktur sprechen gegen eine Fortsetzung der Immobilienspekulation. Der Umfang der Blase, die einen Großteil der USA erfasst hat und im Vergleich mit früheren spekulativen Episoden am Immobilienmarkt sehr viel größer ist als alles bislang Gesehene, spricht gegen eine sanfte Landung. Die sehr bemerkenswerten spekulativen Exzesse im Bereich der Hypothekenfinanzierungen, die nur dank deutlich gesunkener Standards in der Kreditvergabe möglich waren, lassen ebenfalls nicht auf ein harmloses Ende der Blase hoffen.

Das größte negative Überraschungspotenzial sehe ich also im Bereich der US-Immobilienblase. Schon Ende letzten Jahres deutete sich die Abkühlung dieses überhitzten Marktes an. Die Anzahl neu gebauter Häuser, die Baugenehmigungen, die Hypothekenanträge und der Absatz neu erstellte Häuser lagen unter den Vorjahreswerten. Laut David Rosenberg von Merrill Lynch hatten wir diese Konstellation das letzte Mal im Juli 2000. Im Dezember ging auch der Absatz gebrauchter Einfamilienhäuser um 5,7% zurück und lag damit 3% unter dem Vorjahreswert. Die Umsätze am Immobilienmarkt lagen unter den Expertenschätzungen und waren bereits im dritten Monat in Folge rückläufig. Vieles deutet mittlerweile darauf hin, dass der Immobilienboom seinen Höhepunkt bereits im Sommer 2005 erreichte und der Abwärtstrend begonnen hat.

Die bisher harmlos verlaufene Abkühlung der ebenfalls alle Anzeichen einer Spekulationsblase aufweisenden Immobilienmärkte Australiens und Großbritanniens betrachte ich nicht als Blaupause für die USA. Die beiden erstgenannten Länder haben aus meiner Sicht lediglich eine Art Überschwappen der US-Blase auf ihre Märkte erlebt. Es macht daher keinen Sinn, sie unabhängig von den Ereignissen in den USA analysieren zu wollen. Die Quelle des weltweit leichten Geldes sowie der darauf basierenden Spekulationsblasen und globalen Ungleichgewichte befindet sich nicht an der Peripherie, sondern im Zentrum der Weltwirtschaft und der geldpolitischen Exzesse, also in den USA.