Manipulation der Edelmetallmärkte: Die entscheidenden Hintergründe

10.11.2015 | Steve St. Angelo

Ja, es ist wahr. Die Edelmetallmärkte werden manipuliert, aber unter Umständen verstehen weder die Gold- und Silberinvestoren noch ihre Kritiker den den wahren Grund dafür vollständig. In letzter Zeit wurden zu diesem Thema viele Artikel geschrieben. Obwohl darin teilweise auch interessante Einsichten und Daten präsentiert wurden, werden in dieser Diskussion von beiden Seiten auch viele Falschinformationen verbreitet und Beschimpfungen ausgetauscht.

Ja, es ist wahr. Die Edelmetallmärkte werden manipuliert, aber unter Umständen verstehen weder die Gold- und Silberinvestoren noch ihre Kritiker den den wahren Grund dafür vollständig. In letzter Zeit wurden zu diesem Thema viele Artikel geschrieben. Obwohl darin teilweise auch interessante Einsichten und Daten präsentiert wurden, werden in dieser Diskussion von beiden Seiten auch viele Falschinformationen verbreitet und Beschimpfungen ausgetauscht.Auch ich verwende manchmal den Begriff "armer Schlucker", zum Beispiel um zu beschreiben, wie einige Top-Banker vielleicht eine typische Person aus der Mittelklasse sehen. Die persönlichen Angriffe auf beiden Seiten des Grabens führen jedoch nur zu einer Vertiefung der Feindseligkeit. Daher versuche ich, mich auf Daten und Fakten zu konzentrieren und es jedem Einzelnen zu überlassen, sich selbst ein Bild zu machen.

Bevor ich auf den wahren Grund für die Preismanipulationen an den Edelmetallmärkten zu sprechen komme, muss ich kurz darauf eingehen, was mich dazu brachte, diesen Artikel zu schreiben. Beginnen wir mit einem kurzem Silbermarkt-Update.

Der Silbermarkt: Ein kurzes Update

Aus Sorge über die von einem möglichen Grexit ausgehende Ansteckungsgefahr für andere Länder im Juni, den Crash der chinesischen Aktienmärkte im Juli und August und den für September oder Oktober vorhergesagten Einbruch der US-Börsen kauften die Investoren eine Rekordmenge an Silbermünzen und -barren und auch die Investitionen in physisches Gold schossen in die Höhe.

Dieser sprunghafte Anstieg der Silberinvestments führte zur Engpässen bei vielen Einzelhandelsprodukten und zur Erhöhung der Aufgelder. Außerdem betrug die Lieferzeit teilweise mehr als zwei Monate. Ich wies in mehreren Artikeln darauf hin, dass die Knappheit der Silberprodukte sich auf den Großhandelsmarkt ausweiten könnte, sollte es zu einem längeren Aktien-Crash oder einem "Schwarzen Schwan" kommen.

Das war allerdings nicht der Fall. Stattdessen erholten sich die US-amerikanischen Märkte und machten innerhalb von etwas mehr als einem Monat den Großteil ihrer Verluste wieder wett. Es ist schon erstaunlich, welche Kursbewegungen sich mit den digitalen Dollars erzielen lassen, die von der US-Notenbank Fed freundlicherweise zur Verfügung gestellt wurden.

Im Moment fallen de Aufpreise auf Silberprodukte im Einzelhandel wieder, da die Verkäufer und Großhändler die Lieferrückstände aufholen. Einige Analysten und Kommentatoren kritisierten meine Darstellung und gaben zu bedenken, dass erst von einer Silberknappheit die Rede sein kann, wenn sie den Großhandel erreicht. Das kann schon sein...doch sollte das passieren, wäre es das erste Mal in der Geschichte.

Zudem würden Engpässe im Silber-Großhandel höchstwahrscheinlich zum Zusammenbruch der stark fremdfinanzierten Terminmärkte führen. Ich schätze, eine solche Entwicklung würde einen gewaltigen Aufwärtsdruck auf den Silberpreis ausüben und ihn in bisher unvorstellbare Höhen schnellen lassen.

Die kürzlichen Engpässe entstanden trotz der dreifachen Angebotsmenge

Die viermonatige Knappheit an Silberprodukten von Juni bis September dieses Jahres war um einige Größenordnungen stärker als im Jahr 2008. Nach Angaben der U.S. Mint wurden zwischen Juni und September 2015 dreimal so viele Silver-Eagle-Münzen verkauft, wie im gleichen Zeitraum 2008:

Wenn es am Silbermarkt im Einzelhandel zu Engpässen kommt, obwohl das Angebot (die Kapazität) dreimal so hoch ist, wie 2008, sollte das der Bankenelite zu denken geben. Wie ich bereits in einem vorherigen Artikel anmerkte, braucht es gar nicht viel, um den Silber-Großhandel ebenfalls in Schwierigkeiten zu bringen.

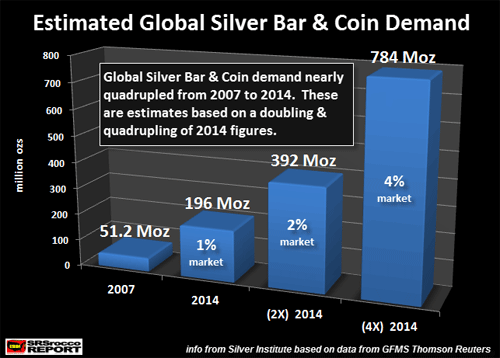

Als ich diesen Chart erstelle, ging ich von der Grundannahme aus, dass im Jahr 2014 1% aller Investoren auf der Welt für die Silberkäufe in Höhe von 196 Mio. Unzen in Form von Münzen und Barren verantwortlich waren. Weitere Untersuchungen lassen jedoch darauf schließen, dass der Anteil der Silberinvestoren an der Gesamtheit aller Anleger nur 0,5% beträgt. Ganz genau, nur ein halbes Prozent. Wenn also nur weitere 0,5% aller Investoren ebenfalls physisches Silber kaufen würden, wäre bereits eine Verdopplung der Nachfrage die Folge. Diese würde dann von 196 Mio. Unzen im Jahr 2014 auf 392 Mio. Unzen anwachsen.