Beste Kaufgelegenheit für den Gold- und Rohstoffsektor seit 1971

02.01.2018 | Dr. Uwe Bergold

Nachdem wir im vergangenen Monat auf die Jahrhundertchance im Edelmetallsektor hingewiesen haben, wurde nun im Dezember ein Interview mit Doug Casey publiziert, welches die Überschrift trug: "Doug Casey on the Best Buying Opportunity since 1971". Die Kernaussage der Publikation war, dass sich der Rohstoffsektor - im Gegensatz zu den drei anderen Anlageklassen (Aktien, Immobilien und Anleihen), welche sich alle in einer Blase befinden ("Alles-Blase") - im frühen Stadium eines massiven Bullenmarktes befindet.

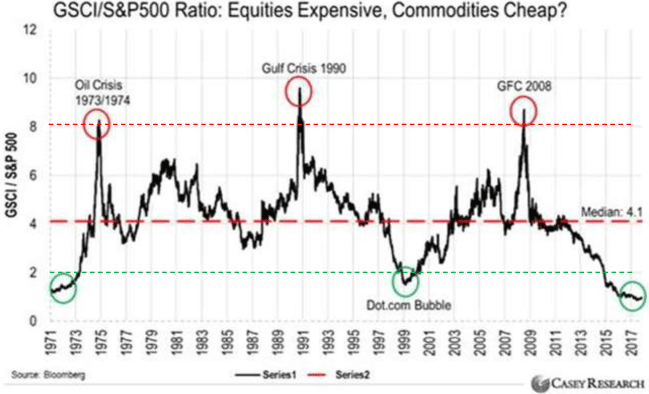

Nachdem wir im vergangenen Monat auf die Jahrhundertchance im Edelmetallsektor hingewiesen haben, wurde nun im Dezember ein Interview mit Doug Casey publiziert, welches die Überschrift trug: "Doug Casey on the Best Buying Opportunity since 1971". Die Kernaussage der Publikation war, dass sich der Rohstoffsektor - im Gegensatz zu den drei anderen Anlageklassen (Aktien, Immobilien und Anleihen), welche sich alle in einer Blase befinden ("Alles-Blase") - im frühen Stadium eines massiven Bullenmarktes befindet. Die Rohstoffe (inkl. natürlich Gold) befinden sich aktuell in der gleichen unterbewerteten Situation (in Bezug zum Aktienmarkt) wie zuletzt 1971 oder zum Jahrtausendwechsel (siehe hierzu die grünen Kreise in Abb. 1). Auch wenn im kompletten vergangenen Jahr 2017 die Edelmetalle (inkl. deren Minen) nur enttäuschend konsolidierten, bestätigt Doug Casey´s Aussage - im Gegensatz zur allgemeinen Stimmung - unsere extrem bullische Prognose, welche wir am letzten zyklischen Tief, zum Jahreswechsel 2015/16, und nochmals zum Trading-Tief 2016/17 getätigt haben: "Goldminensektor-Akkumulation des Smart-Money".

Abb. 1: GSCI - S&P 500 - Ratio (Verhältnis von Rohstoffpreisen zum Aktienindex) von 1971 bis 2017

Quelle: Casey Research

Quelle: Casey Research

Extreme Unterbewertung führt immer zu extremer Überbewertung et vice versa

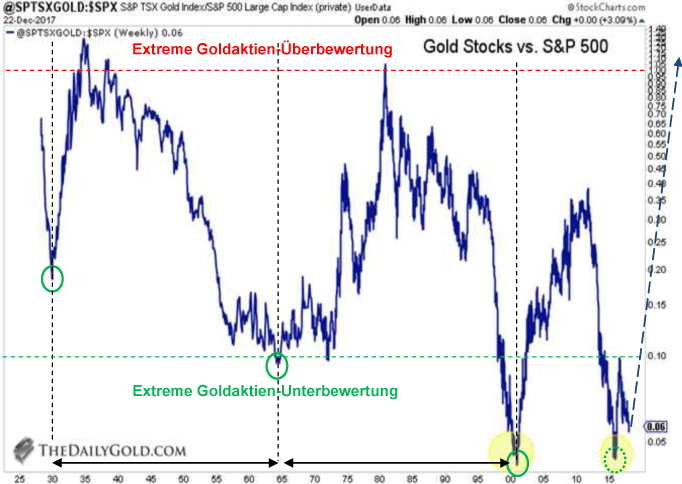

Bei der Betrachtung des Goldminen-Aktien-Ratios (S&P TSX Gold Index versus S&P 500) erkennt man, dass die Goldaktien aktuell noch günstiger bewertet sind (in Bezug zum Aktienmarkt) als 1971. Nur im November 2000 und im Januar 2016 waren sie noch billiger zu haben (siehe hierzu die grünen Kreise in Abb. 2).

Das Goldminen-Standardaktien-Ratio hat aktuell einen Wert von 0,06. Normalerweise oszilliert es zwischen 0,1 und 1 (siehe hierzu die grüne und rote gestrichelte Linie in Abbildung 2). Am Ende der vergangenen beiden säkularen Rohstoff-Haussen (Ende der 1940er und 70er Jahre) lag es jedes Mal sogar über 1(!). Dies impliziert am Ende einer säkularen Rohstoff-Hausse einen Verlust der Standard- gegenüber den Goldaktien von mehr als 90 Prozent.

Aufgrund der derzeitig extremen Untertreibung dieses Ratios gehen wir davon aus, dass es - gemäß dem Prinzip von Actio und Reactio - am Ende dieser Entwicklung, reziprok zu einer extremen Übertreibung kommen wird, wahrscheinlich mit historisch einmaligen Werten.

Abb. 2: S&P Gold - S&P 500 - Ratio (Verhältnis von Gold- zu Standardaktien) von 1924 bis 2017

Quelle: TheDailyGold.com

Quelle: TheDailyGold.com

Vom letzten Tief im November 2000 bis zum Allzeithoch im September 2011 stieg der HUI - Goldaktien-Index um +1.725 (!) Prozent (siehe hierzu Abb. 3). Das Gold-Standardaktien-Ratio erreichte hierbei den Wert von 0,4. Um wieviel Prozent werden die Goldaktien wohl gestiegen sein, wenn dieses Ratio wieder über 1 geklettert ist!