Türkei-Krise - nur die Spitze des Eisbergs

27.08.2018 | Prof. Dr. Thorsten Polleit

Die Türkei-Krise lässt sich als Fortsetzung der Krisenspirale deuten, die seit 2008/2009 die großen Volkswirtschaften der Welt erfasst hat. Auf dem Wege der Fremdwährungsverschuldung scheint sie nun auf die aufstrebenden Volkswirtschaften überzugreifen - und könnte weltweite Kreise ziehen. Es ist daher wahrscheinlich, dass die Zentralbanken beziehungsweise der IWF der Türkei beispringen werden, um "Ansteckungseffekte" auszuschalten. Das eigentliche Problem - der weltweite Schuldenaufbau - wird dadurch jedoch nicht gelöst, sondern vielmehr vergrößert.

Die Türkei-Krise lässt sich als Fortsetzung der Krisenspirale deuten, die seit 2008/2009 die großen Volkswirtschaften der Welt erfasst hat. Auf dem Wege der Fremdwährungsverschuldung scheint sie nun auf die aufstrebenden Volkswirtschaften überzugreifen - und könnte weltweite Kreise ziehen. Es ist daher wahrscheinlich, dass die Zentralbanken beziehungsweise der IWF der Türkei beispringen werden, um "Ansteckungseffekte" auszuschalten. Das eigentliche Problem - der weltweite Schuldenaufbau - wird dadurch jedoch nicht gelöst, sondern vielmehr vergrößert.In der "Türkei-Krise" kommt einiges zusammen. Das Land - Einwohnerzahl knapp 72 Millionen Menschen mit einer Wirtschaftsleistung von umgerechnet rund 850 Mrd. US-Dollar - hat seit Jahren ein chronisches Leistungsbilanzdefizit (in 2017 betrug es 5,5 Prozent der Wirtschaftsleistung): Es importiert mehr Güter als es exportiert. Finanziert wird es bislang durch Kapitalzuflüsse aus dem Ausland. Investoren sind bereit, in der Türkei zu investieren, aber auch dem Staat, Banken und Unternehmen in der Türkei Kredite in Fremdwährung zu gewähren. Auf diese Weise hat die Türkei Auslandsschulden in Höhe von insgesamt 466,7 Mrd. US-Dollar (Stand Ende Q1 2018) angehäuft.

Nach langen Jahren des wirtschaftlichen Erfolgs - die türkische Wirtschaft ist seit Mitte 2009 um durchschnittlich mehr als 6 Prozent pro Jahr gewachsen - sind "Überhitzungserscheinungen" und Fehlentwicklungen - wirtschaftlicher und politischer Art - unübersehbar geworden. Die Staatsdefizite der Türkei sind hoch, die Gesamtverschuldungsquote ist gestiegen, und mittlerweile steigt auch noch die Jahresinflation der Konsumgüterpreise stark in die Höhe: Im Juli 2018 lag sie offiziell bei knapp 16 Prozent, angeheizt von einer starken heimischen Kredit- und Geldmengenausweitung.

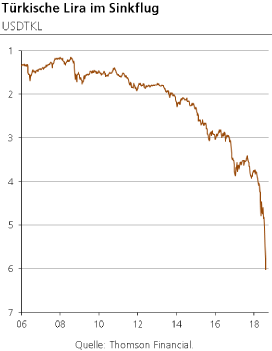

Nun sorgen sich Investoren, dass der türkische "Kreditboom" böse enden könnte. Das erste sichtbare Opfer ist die Türkische Lira. Musste man im Dezember 2016 noch 1,042 Türkische Lira für einen US-Dollar bezahlen, waren es Ende Dezember 2017 schon 1,194. Mittlerweile sind es 6,075 (23. August 2018). Der Verfall des Lira-Außenwertes ist für die türkischen Schuldner, die Kredite in Fremdwährung aufgenommen haben, natürlich extrem problematisch: Zum einen verteuert sich die Rückzahlung der Kredite in Lira gerechnet, zum anderen verschlechtern sich auch die Kreditkonditionen, da die Kreditgeber nun einen höheren Zins fordern.

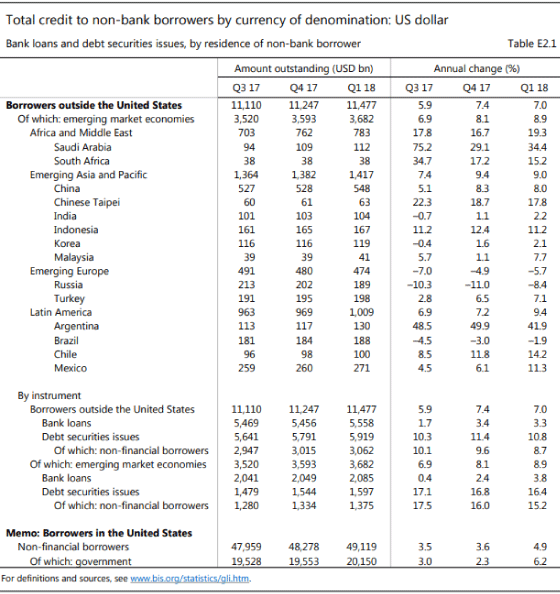

Stark steigende Zinsen werden den Kreditboom in der Türkei sehr wahrscheinlich in sich zusammensacken lassen. Rezession und Arbeitslosigkeit wären die Folge. Für die Weltwirtschaft bedeutsam dürfte vor allem der mögliche "Ansteckungseffekt" sein, sollten die türkischen Schuldner ihre Fremdwährungskredite tatsächlich nicht mehr bedienen können. Dann könnten sich die Investoren auch von anderen Fremdwährungsschuldnern - wie zum Beispiel Mexiko, Argentinien, Indonesien oder Brasilien - abkehren, und diese Länder kämen in eine vergleichbar schwierige Lage bringen wie die Türkei. (1) Aus der türkischen Lira-Krise würde eine Krise der aufstrebenden Volkswirtschaften.

Kreditausfälle ("Credit Events") können die Kreditmärkte nachhaltig erschüttern, können die Kreditkosten für Schuldner weltweit erhöhen - und das würde letztlich natürlich auch die entwickelten Volkswirtschaften in Mitleidenschaft ziehen. Vor diesem Hintergrund ist es daher recht wahrscheinlich, dass die Türkei beziehungsweise ihre Kreditgeber "gerettet" werden. Unterstützung könnten sie vom Internationalen Währungsfonds (IWF) erhalten, der vermutlich bereits Gewehr bei Fuß steht - wenngleich auch die türkische Regierung bislang offiziell noch keine Hilfe angefragt hat.

Der IWF hat der Türkei zuletzt 1999 bis 2002 US-Dollar-Notkredite gewährt, um einen Kreditausfall des Landes in Fremdwährung abzuwenden und weltweite Ansteckungseffekte zu verhindern. Die Türkei könnte heute wieder auf IWF-Kredite zurückgreifen, die der IWF unter Auflagen (das sind in der Regel wirtschaftspolitische Reformprogramme, die vom IWF eingefordert werden) gewährt. Mit derartigen Finanzierungslinien ließen sich fällig werdende Kreditverbindlichkeiten vollumfänglich bedienen und die Anspannung in den Kreditmärkten lindern.