Nullzinspolitik ist ruinöse Geldpolitik

22.06.2019 | Prof. Dr. Thorsten Polleit

- Seite 3 -

Sobald die Anleger erwarten, dass die Wirtschaft an Stärke verliert, werden die gestiegenen Vermögenspreise, die zuvor von einem extrem niedrigen Zinssatz angetrieben wurden, nach unten stürzen. So werden beispielsweise bei Aktien die Gewinnerwartungen zurückgestuft, und die Aktienkurse fallen. Sinkende Vermögenspreise treffen die Bilanzen von Verbrauchern und Unternehmen hart. Das Eigenkapital schwindet, die Bonität verschlechtert sich. Fehlinvestitionen kommen an die Oberfläche, und der Boom verwandelt sich in einen Bust.Die Lektion ist die Folgende: Die Geldpolitik immer niedrigerer Zinsen ist nicht etwa die Lösung für die Probleme, die erst durch eine vorhergehende Niedrigzinspolitik verursacht wurden. Kurzfristig mag solch eine Politik vielversprechend aussehen, aber sie führt in die wirtschaftliche Zerstörung. Je länger der Boom durch die extrem niedrige Zinspolitik der Zentralbanken anhält, desto größer wird auch die daraus resultierende Krise sein - wie es die Ökonomen der Österreichischen Schule schon vor langer Zeit sehr ausführlich dargelegt haben.

Murray N. Rothbard (1996-1995) formulierte es kurz und bündig:

"Erst wenn das Wachstum der Kredite schließlich aufhört oder sich stark verlangsamt, weil die Banken Probleme bekommen, oder weil die Bevölkerung wegen der steigenden Inflation nervös wird, stößt der Aufschwung an seine Grenzen. Sobald das Wachstum der Kredite aufhört, muss die Rechnung bezahlt werden. Die unvermeidlichen Anpassungen werden die ungesunden Überinvestitionen des Aufschwungs liquidieren und die Wirtschaft wieder verstärkt auf die Konsumgüterindustrie ausrichten. Je länger der Aufschwung gedauert hat, desto größer sind die Fehlinvestitionen, die zu liquidieren sind, und desto quälender gestalten sich die Anpassungen, die gemacht werden müssen." (1)

Man sollte also nicht daran zweifeln, dass die Quittung für den aktuellen Boom noch präsentiert wird.

Anhang

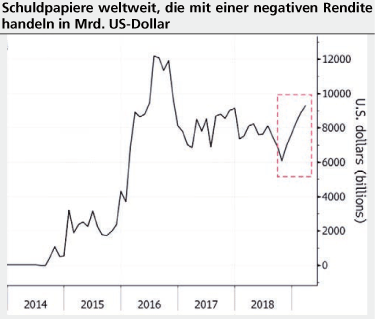

Weltweit handelten im März 2019 Anleihen mit einem Volumen von 9,3 Billionen US-Dollar mit negativen Renditen. Das lag zwar unter dem bisherigen Rekordstand von 12,2 Billionen US-Dollar im Juni 2016. Aber der jüngste Wiederanstieg des Anleihevolumens, das dem "Buy-and-Hold"-Investor Verluste beschert, deutet unmissverständlich an, dass die Politik der Null- und Negativzinsen aus Sicht der Investoren noch (lange) nicht zu Ende ist beziehungsweise sogar noch eine Verschärfung erfahren könnte.

Quelle: Bloomberg.

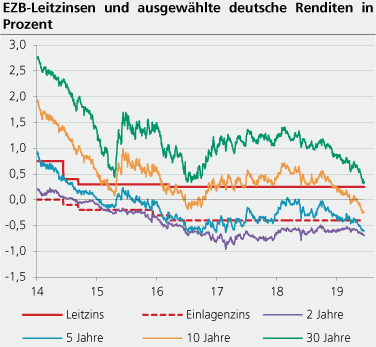

Im Euroraum scheinen die Märkte immer stärker damit zu rechnen, dass die EZB die Leitzinsen bald noch weiter absenkt, das heißt den Einlagenzins noch weiter in den Negativbereich verschiebt. Mittlerweile sind alle deutschen Anleiherenditen bis zu einer Laufzeit von 10 Jahren im Negativbereich. Die 30-jährige Anleihe erzielt derzeit eine Rendite von nur noch 0,34 Prozentpunkten.

Quelle: Thomson Financial; Graphik Degussa.

© Prof. Dr. Thorsten Polleit

Quelle: Auszug aus dem Marktreport der Degussa Goldhandel GmbH

(1) Rothbard, M. N. (1973), For a New Liberty. The Libertarian Manifesto, Ludwig von Mises Institute, Auburn, US Alabama, S. 237; eigene Übersetzung.