In Gold We Trust-Report 2020 - Aufbruch in eine Goldene Dekade

27.05.2020 | Ronald Peter Stöferle

- Seite 3 -

"Auch die Europäische Zentralbank", setzt Mark Valek fort, "hatte bereits im September 2019 beschlossen, das QE-Programm mit November 2019 wieder aufzunehmen. Die Wirtschaftsdaten haben sich im Verlauf von 2019 weltweit deutlich verschlechtert." Das Coronavirus hat wie ein stark verstärkender Brandbeschleuniger gewirkt, doch die Probleme in der Weltwirtschaft, insbesondere in den Industriestaaten sitzen viel tiefer. Auch wenn die Rezession technisch gesehen recht schnell vorüber sein wird, eine rasche Erholung der Wirtschaft zurück zum Vorkrisenniveau ist höchst unwahrscheinlich. Einerseits weil der Konjunkturmotor bereits 2019 deutlich zu stottern begonnen hat und andererseits, weil sich das Verhalten der Bevölkerung im Nachgang der Pandemie dauerhaft verändern wird.

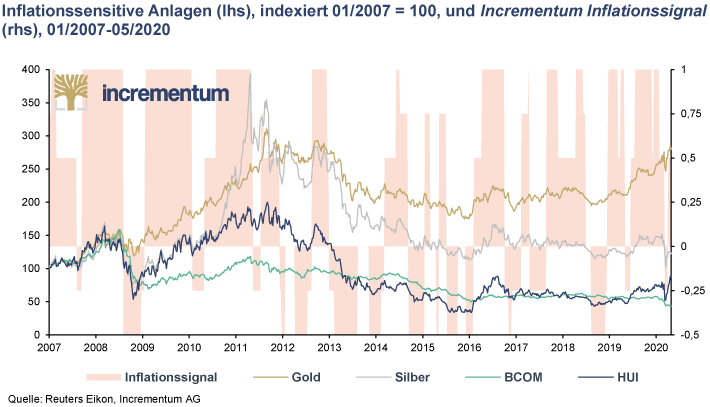

Incrementum Inflationssignal signalisiert steigende Inflation - Stagflation voraus?

Die Vorzeichen für eine Wende des Inflationstrends haben sich grundlegend geändert, unter anderem weil sich Rohstoffe - insbesondere Öl - auf einem deutlich niedrigeren Preisniveau befinden. Das Incrementum Inflationssignal zeigt nach dem deflationären Schock im ersten Quartal bereits leicht steigende Inflationstendenzen an und könnte demnächst seine volle Ausprägung erreichen. Stagflation erscheint als realistisches Szenario. Ansteigende Preisinflation gepaart mit einer dahinsiechenden Post-Corona-Konjunktur wäre für Gold das perfekte Umfeld.

Weitere Schlüsselaussagen des In Gold We Trust-Reports 2020:

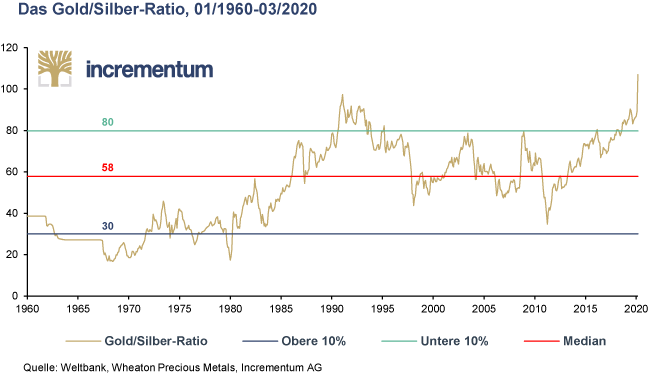

Silber: Einiges spricht dafür, dass Silber stärkere Preiszuwächse wird verbuchen können als Gold, was das Gold/Silber-Ratio (GSR) von seinen historischen Höchstständen deutlich nach unten drücken würde. Die Studie geht ausführlich auf die wichtigsten Entwicklungen der Angebots- und Nachfragesituation bei Silber ein und analysiert die wichtigsten zukünftigen Preistreiber.

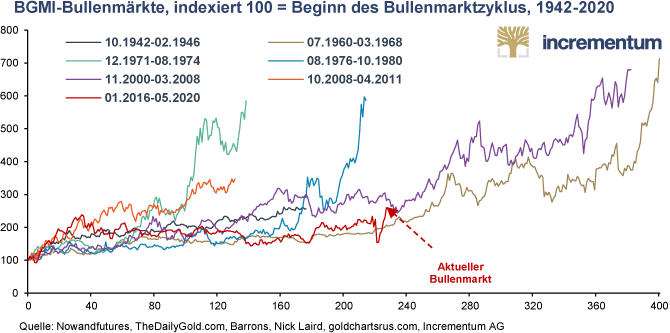

Minenaktien: Der vierjährige Bärenmarkt (2012-2015) hat dazu geführt, dass ein Großteil der Minenunternehmen nun auf einem solideren Fundament steht. Niedrige Energiepreise und ein starker US-Dollar gegenüber schwachen Lokalwährungen sorgen für weiteren Rückenwind. Aus relativer Sicht könnte die Dividendenpolitik zunehmend wichtiger werden. Am US-Aktienmarkt haben 2020 mehr Unternehmen ihre Dividenden ausgesetzt oder gestrichen als in den letzten 10 Jahren zusammen, während z. B. Yamana Gold (+25%), Newmont Mining (+79%) oder B2Gold (+100%) ihre Dividenden zuletzt deutlich erhöhten. Dies ist ein klares Indiz für die zunehmende Ertragskraft der Minenunternehmen.

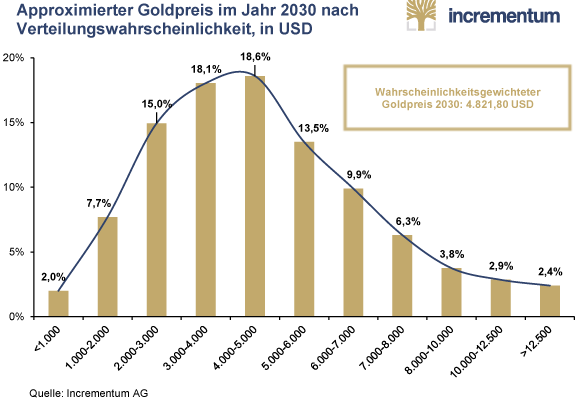

Quo vadis, aurum?

"Gemäß unserem Goldpreismodell, dass sich auf die beiden Parameter Geldmengenentwicklung und impliziten Golddeckungsgrad stützt, ist ein Goldpreis um 4.800 USD am Ende der Dekade wahrscheinlich", erklärt Mark Valek. Insgesamt wurden drei Szenarien der Geldmengenentwicklung bis 2030 mit gewissen Eintrittswahrscheinlichkeiten gewichtet. Die Verteilung des Goldpreises ist eindeutig rechtsschief, weswegen höhere Preise weitaus wahrscheinlicher sind als niedrigere.

"Aufgrund der makroökonomischen Großwetterlage, insbesondere der globalen Verschuldung, werden die 2020er-Jahre eine Dekade des Goldes, eine goldene Dekade sein", so Ronald-Peter Stöferle.

Auch eine technische Analyse der aktuellen Preissituation ist im In Gold We Trust Report 2020 zu finden. Gold und Silber peilen mittel- und langfristig deutlich höhere Preisregionen an, so die beiden Analysten. Kurzfristig dürfte das Potenzial für weitere Kursanstiege aber weitgehend ausgeschöpft sein, sodass eine Fortsetzung der Konsolidierung auf hohem Niveau das wahrscheinlichste Szenario bis zum Hochsommer ist. Typischerweise schütteln die beiden Märkte kurz vor der nächsten großen Anstiegswelle noch rechtzeitig alle schwachen Hände mit einem vorübergehenden, allerdings scharfen Rücksetzer ab.

Kontakt:

Incrementum Liechtenstein AG

Ronald-Peter Stoeferle: rps@incrementum.li

Mark Valek: mjv@incrementum.li