Das betrügerische, das gefährliche Spiel mit der Inflation

11.09.2020 | Prof. Dr. Thorsten Polleit

- Seite 3 -

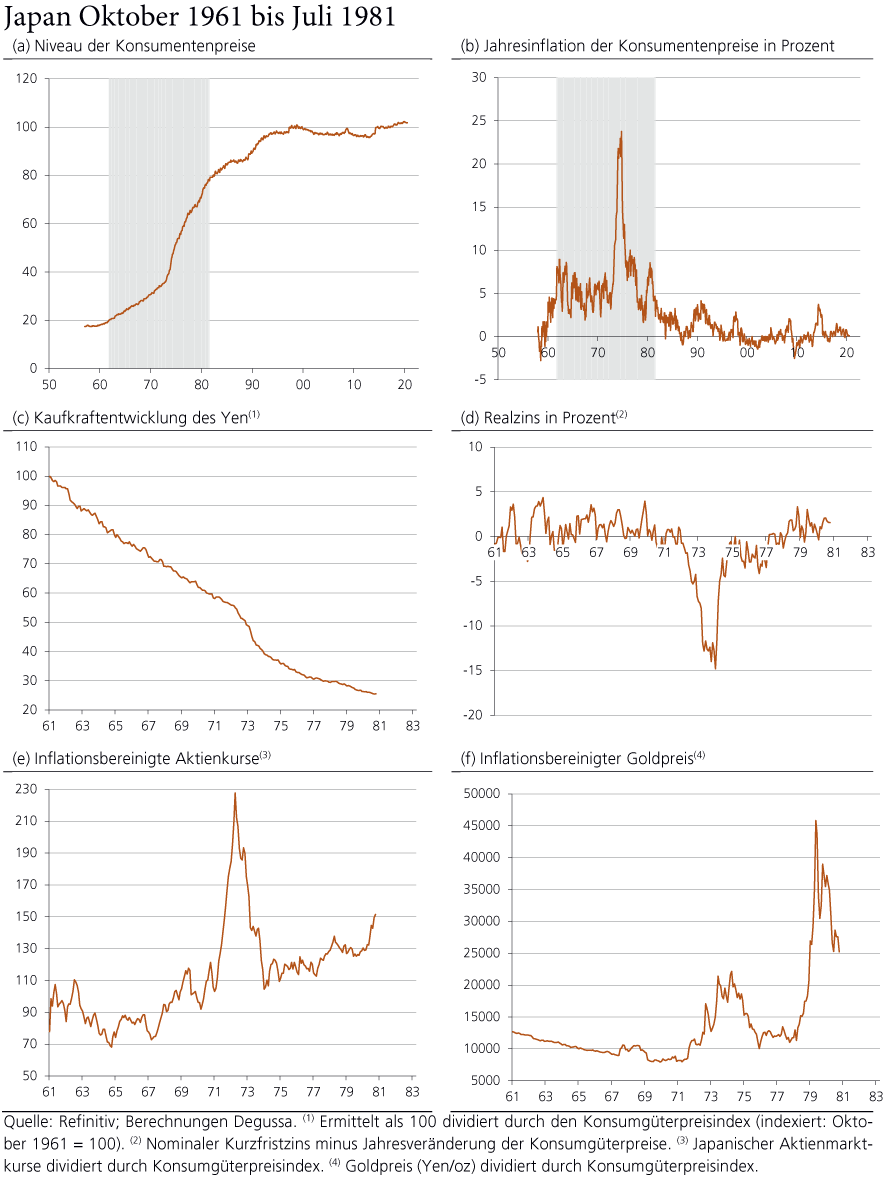

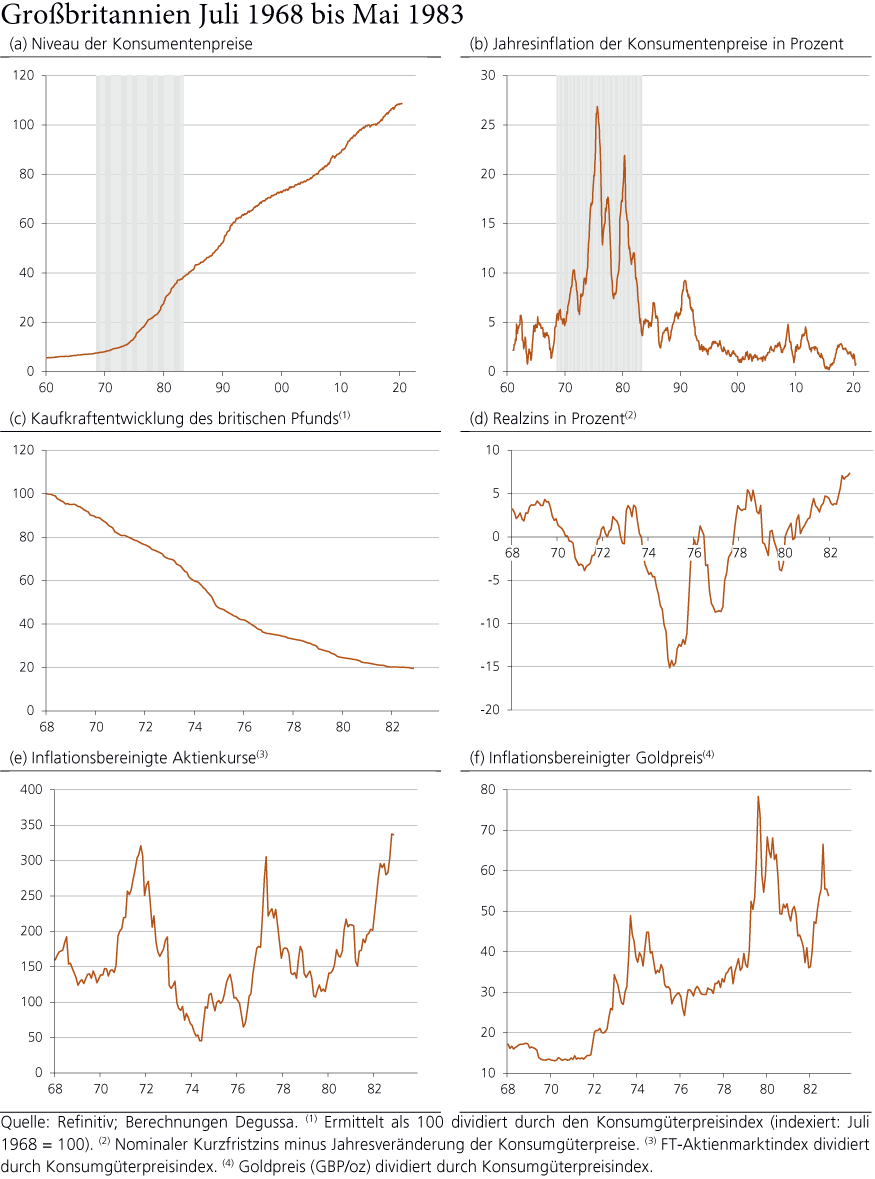

Die wichtigen Lehren aus diesen Episoden sind: (1) Die erhöhte Inflation kann lange Jahre andauern (in den betrachten Fällen zwischen 15 und 20 Jahren), und sie kann dabei auch sehr hohe Raten annehmen, ohne dass die Menschen "aus dem Geld fliehen". Selbst nach den gewaltigen Kaufkraftverlusten vieler Währungen in den 1970er und 1980er Jahren sind sie das allgemein akzeptierte Zahlungsmittel geblieben. (2) In den 1970er und 1980er Jahren vollzog sich die Inflation in "Wellenbewegungen": Phasen von steigender Inflation wurden abgelöst von Phasen weniger hoher Inflation. Den Zentralbanken gelang es, dass die Inflation sich nicht vollends verselbstständigte und das Ende der ungedeckten Währungen einläutete.

Wie haben sich in den Inflationsjahren die realen Aktienkurse entwickelt (das heißt nominale Aktienkurse bereinigt um die Güterpreisinflation)? Höchst unterschiedlich. US-Aktien verloren etwa 50 Prozent ihres realen Wertes. In Japan und Großbritannien hingegen stiegen die realen Aktienkurse um 95 beziehungsweise 117 Prozent.

Damit tritt eine wichtige Einsicht zutage: Inflation ist nicht per se gut für Aktien beziehungsweise für die Unternehmen, die sie repräsentieren. Das hat eine Reihe von Gründen. Beispielsweise lässt die Inflation die Nachfrage nach bestimmten Gütern einbrechen. Auch gelingt es nicht allen Unternehmen, steigende Produktionskosten auf die Absatzpreise überzuwälzen. Anders gesprochen: Aktien sind kein garantierter Inflationsschutz.

Eindeutig hingegen ist der Verlauf des Goldpreises. In allen betrachteten Währungen konnten diejenigen, die Gold hielten, nicht nur dem Kaufkraftverlust der offiziellen Währungen entkommen. Sie verbuchten auch in realer Rechnung einen erheblichen Kaufkraftzuwachs. Der Zuwachs des realen Goldpreises in US-Dollar lag bei 329 Prozent, in der Spitze bei 757 Prozent. In japanischen Yen betrug der Preiszuwachs des Goldes etwa 100 Prozent, in britischen Pfund etwa 244 Prozent. In der Phase der "Grossen Inflation" hat also das Gold seine Besitzer vor der Geldentwertung geschützt und ihnen auch noch einen beträchtlichen Kaufkraftzuwachs beschert.

Nicht auf ungedecktes Geld, auf Gold setzen

Die Währungsepisoden, die in diesem Artikel betrachtet wurden, legen nahe, dass das zentrale Risiko für den Geldhalter nicht notwendigerweise der Zusammenbruch des ungedeckten Geldsystems ist, sondern eine hohe und mitunter sich lange hinziehende Kaufkraftentwertung des Geldes. Dabei ist die Wahrscheinlichkeit für ein Zusammenbruchszenario sicherlich nicht null, aber man kann auch nicht zwingend sagen, dass es das Zukunftsbild mit der größten Wahrscheinlichkeit ist.

Vor allem weil mittlerweile die Korrekturkräfte der Marktwirtschaft in vielen Bereichen lahmgelegt beziehungsweise ausgeschaltet worden sind, ist zu befürchten, dass sich die "Überlebenschancen" des ungedeckten Geldsystems sogar noch verbessert haben.

Gleichzeitig hat damit aber auch der Druck zugenommen, eine noch inflationärere Geldpolitik zuzulassen. Denn nur mit einer fortgesetzten Vermehrung der Geldmenge zur Finanzierung der Staatshaushalte und der Einkommen der breiten Bevölkerung wird man in der Lage sein, die Kreditpyramide vor dem Einsturz zu bewahren. Und das zu verhindern, ist das gemeinsame Interesse von Regierenden und Regierten. Denn ihre Abhängigkeit von der Fortführung des ungedeckten Papiergeldsystems ist gewaltig groß. So groß, dass man befürchten muss, dem Erhalt des ungedeckten Papiergeldsystems und der wirtschaftlichen und gesellschaftlichen Strukturen, die es hervorgebracht hat, werden nahezu alle anderen Ziele untergeordnet.

Ein absehbares Opfer ist wohl die freie Gesellschaft, die freie Marktwirtschaft (beziehungsweise das, was von ihr noch übrig ist). Werden bürgerliche und unternehmerische Freiheitsrechte zusehends zu Gunsten des Staates eingeschränkt, erhalten die politischen Eiferer, die Radikalen Rückenwind. Und damit steigt dann auch die Gefahr, dass die zerstörerische Wirkung der Inflation für politische Zwecke - für den Umsturz der bürgerlichen Gesellschaft - eingesetzt wird. Eine Schlussfolgerung, die es hier abschließend zu unterstreichen gilt: Die Geldentwertung ist die zentrale Herausforderung für den Anleger. Eine Möglichkeit, damit umzugehen, ist physisches Gold zu halten.

© Prof. Dr. Thorsten Polleit

Auszug aus dem Marktreport der Degussa Goldhandel GmbH

(1) Diese Zuschreibung geht auf John Maynard Keynes zurück. Allerdings ist sie nicht unumstritten. Siehe hierzu Fetter, F. W., Lenin, Keynes, And Inflation, 23. August 1968.

(2) Die US-Zentralbank (Fed) hat begonnen, an ihrem Inflationsziel der Zentralbank "herumzudoktorn". Die US-Zentralbank (Fed) hat jüngst verkündet, sie wolle fortan dafür sorgen, dass die Konsumgüterpreisinflation im Durchschnitt der Jahre bei zwei Prozent liegt; dass also Jahre, in denen die Inflation niedriger als zwei Prozent liegt, gefolgt werden von Jahren, in denen die Inflation über zwei Prozent liegt. Diese "Neudefinition" des Inflationsziels mag man verschiedentlich interpretieren. In der Praxis jedoch wird es dazu führen, dass die Inflationierungsmöglichkeiten der Fed wachsen; und dass andere Zentralbanken dem Beispiel der Fed, der effektiven "Weltzentralbank", nacheifern werden.