Deflationsgespräche

04.06.2021 | John Mauldin

Wenn man die Top-Notenbanker der Welt fragen könnte, was ihnen wirklich Angst macht, würde die ehrliche Antwort wohl meist "Deflation" lauten. Das ist ihr größter Albtraum. Sie denken, dass ein wenig Inflation gut ist (daher das 2%+ Ziel), und sie sind zuversichtlich, dass sie sie unterdrücken können, wenn nötig. Deflation ist ein größeres Problem.

Wenn man die Top-Notenbanker der Welt fragen könnte, was ihnen wirklich Angst macht, würde die ehrliche Antwort wohl meist "Deflation" lauten. Das ist ihr größter Albtraum. Sie denken, dass ein wenig Inflation gut ist (daher das 2%+ Ziel), und sie sind zuversichtlich, dass sie sie unterdrücken können, wenn nötig. Deflation ist ein größeres Problem. Wir sollten jedoch beachten, dass es sich nicht um entweder/oder-Bedingungen handelt. Sie haben verschiedene Schweregrade. In der Tat haben wir in den letzten vier Jahrzehnten in vielen Bereichen der Wirtschaft eine Disinflation - eine milde Form der Deflation - erlebt. Im Vergleich dazu sieht selbst eine relativ milde Inflation recht besorgniserregend aus. Und viele kluge Leute sind besorgt, wie ich in der letzten Woche in der Übersicht über die SIC-Inflationsgespräche beschrieben habe.

Heute werden wir die andere Seite des SIC-Inflations-/Deflationsarguments betrachten. Und wenn ich sage "Argument", dann meine ich nicht die harte Art. Eine der schönsten Eigenschaften der SIC ist die Art und Weise, wie Menschen mit sehr unterschiedlichen Standpunkten zivilisiert und nachdenklich miteinander umgehen. Im Gegensatz zu "Debatten", die mehr Hitze als Licht erzeugen, suchen wir aufrichtig nach den besten Antworten - eine erfrischende Seltenheit in dieser entzweienden Zeit.

Es ist alles nur Mathematik

Dr. Lacy Hunt von Hoisington Management ist ein langjähriger SIC-Favorit, und das aus gutem Grund. Seit Jahrzehnten liegt er mit seiner Einschätzung von Inflation (gering oder gar nicht), Zinsen (gleichbleibend oder fallend) und Staatsanleihen (bullisch) immer richtig. Er hat diese Erfolgsbilanz aufgebaut, indem er einfach seinen Standpunkt vertrat. Für Lacy ist das alles nur Mathematik: Die Gleichungen haben bestimmte Antworten und somit auch seine Investitionsentscheidungen. Das mag einfach klingen, aber es erfordert eine Menge Mut.

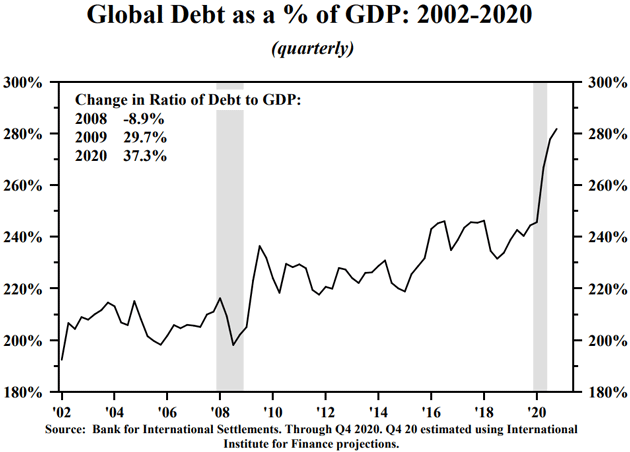

Das Kernproblem der heutigen Zeit ist für Lacy, dass die Überschuldung das Wirtschaftswachstum unterdrückt, ohne das die Nachfrage nicht ausreichend steigen kann, um Inflation zu erzeugen oder die Zinsen mittelfristig nach oben zu treiben. Das ist ein strukturelles Problem, das wir zum jetzigen Zeitpunkt nicht wirklich beheben können.

Wenn man weiter zurückgeht, zeigt Lacy, dass die USA in den letzten zwei Jahrhunderten fünf große Schuldenblasen erlebt haben, die alle nicht zu Inflation, sondern zu Disinflation oder Deflation führten.

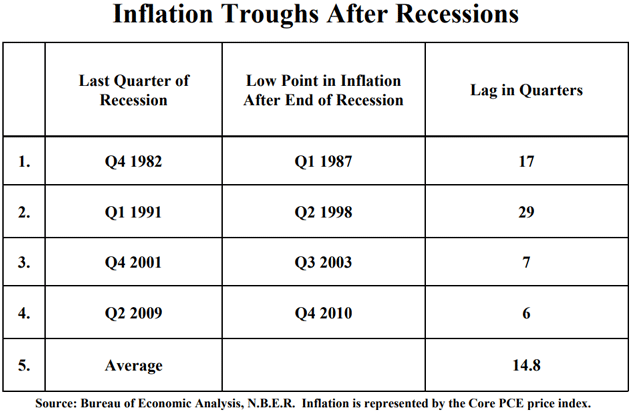

Lacy wies auch darauf hin, dass die Inflation eigentlich ein Spätindikator ist. Sie steigt in der Regel erst in einer Erholungsphase an.

Dies widerspricht dem heute gängigen Narrativ (das letzte Woche diskutiert wurde), das besagt, dass man eine starke Erholung und gleichzeitig eine steigende Inflation erwarten soll. Lacy erklärte, warum das nicht passiert.

"Die typische Verzögerung zwischen dem Beginn einer Rezession und dem Tiefpunkt der Inflation beträgt fast 15 Quartale, und selbst wenn die Verzögerungen kürzer sind, nur sechs bis sieben Quartale, war die Inflationsrate in diesen beiden speziellen Fällen immer noch in der Nähe ihres Tiefpunkts, zwei und drei und vier Jahre später. Und es gibt einen guten Grund, warum die Inflation ein Spätindikator ist.

Wenn man in einen Aufschwung eintritt oder versucht, sich zu erholen, und die Inflationsrate ansteigt, wird der Aufschwung abgeschnitten. Das Handelsdefizit wird größer, die Inflation treibt die Zinsen in die Höhe und das wirkt sich negativ auf den Aufschwung aus. Und da die Preise schneller steigen als die Löhne, sinkt das Realeinkommen. Mit anderen Worten: Eine starke Beschleunigung der Inflation bedeutet, dass die Expansion nicht halten wird."

Lacy erklärte auch, warum er sich keine Sorgen über die erhöhte Geldmenge macht. Er kommt auf seinen Punkt bezüglich der Schulden zurück. Die Menge des Geldes ist weniger wichtig als die Geschwindigkeit, mit der es zirkuliert, oder "Velocity", die auf dem niedrigsten Stand aller Zeiten ist.