Wer zwischen Schein und Sein unterscheiden kann, der will Gold halten

05.07.2021 | Prof. Dr. Thorsten Polleit

- Seite 2 -

Die Worte und die TatenGleichzeitig versprechen die Zentralbankräte allerdings der Öffentlichkeit, sie werden die Preisinflation im Zaume halten, sie "bekämpfen". Erstaunlicherweise scheinen immer noch viele Menschen diesem Versprechen zu glauben. Das ist wirklich erstaunlich. Denn es sind doch die Zentralbanken, die die Preisinflation verursachen: Mal fällt sie höher, mal fällt sie niedriger aus, aber stets sind es die Zentralbanken, die, in enger Kooperation mit den Geschäftsbanken, die Geldmenge per Kreditvergabe "aus dem Nichts" ausweiten und auf eben diese Weise die Güterpreise in die Höhe treiben. Dadurch - und das ist die unabwendbare Folge - setzen sie die Kaufkraft des Geldes herab.

Die Zentralbanken beitreiben eine inflationäre Politik, auch wenn sie diese Wahrheit hinter wolkigen Erklärungen und vernebelnden Wortdefinitionen zu verbergen suchen. Und die ohnehin schon chronische Inflationierung soll nun auch noch verstärkt werden, um die gewaltigen Schuldenlasten, die über die Jahrzehnte aufgelaufen sind, sowie auch die neuen Schulden, die die Politiker noch machen wollen, zu finanzieren. Die Zentralbankräte sind bereit, die Preisinflation anzuheizen.

Sie wissen aber gleichzeitig auch, dass sie den Bogen nicht überspannen dürfen. Denn wenn die Öffentlichkeit den Schwindel bemerkt, dann schwindet das Vertrauen in das Geld, und dann kann es ungemütlich werden.

Angesichts stark steigender Güterpreise erklären daher die Zentralbankräte der Öffentlichkeit eifrig, dass es sich "nur" um einen vorübergehenden Anstieg der Preisinflation handle, dass er sich bald wieder verlangsamen werde. Die Fed will zudem den Eindruck erwecken, dass sie es ernst meine mit der "Inflationsbekämpfung", und dazu stellt sie Zinserhöhungen in Aussicht (wenn auch erst in ferner Zukunft). Dessen ungeachtet weitet sie jedoch die Geldmenge stärker denn je durch Schuldpapierkäufe aus, treibt also die Preisinflation zusätzlich an. Ganz offensichtlich löst dieser Widerspruch zwischen Wort und Tat keine wirkliche Empörung in der Öffentlichkeit aus. Was erklärt sich das?

Entweder herrscht Unwissen vor: Die große Mehrheit der Menschen versteht schlichtweg nicht die inflationären Konsequenzen der Zentralbankpolitik, sie wird systematisch über die Inflationswirkungen getäuscht. Oder es handelt sich um so etwas wie eine stillschweigende Zustimmung: Jeder einzelne erkennt zwar, dass die Inflationspolitik insgesamt eine schlechte Sache ist, meint aber, dass er von ihr letztlich doch profitiert, dass er mit ihr besser gestellt ist als ohne sie - weil beispielsweise die Preisinflation seinen Arbeitsplatz sichert, weil der Staat nur so ihn mit Transferzahlungen versorgen kann, weil die Kurse der Aktien, die er im Depot hat, ansteigen etc.

Welche Erklärung auch immer die richtige ist: Man wird den Verdacht nicht los, dass auf den Finanzmärkten nicht mehr trennscharf zwischen Schein und Sein unterschieden wird. Ansonsten wäre nicht ersichtlich, warum beispielsweise die Menschen sich nach wie vor an ihre zinslos gehaltenen Sicht-, Termin- und Sparguthaben klammern - in Deutschland beispielsweise waren es im April 2021 3,9 Billionen Euro - und diese Vermögenspositionen nicht umschichten (zum Beispiel in Sachwerte). Offensichtlich gelingt den Zentralbanken das scheinbar Unmögliche: Immer mehr Geld in Umlauf zu bringen, die Kaufkraft des Geldes herabsetzen und die Geldhalter bei der Stange zu halten.

Das Gold und die Rendite

Wenn auf den Märkten kaum mehr Kreditausfälle oder sonstige Risiken befürchtet werden, weil erwartet wird, die Zentralbanken werden die elektronische Notenpresse anwerfen, um strauchelnde Schuldner aufzufangen; wenn gleichzeitig die Inflationssorgen gezähmt sind, weil die Menschen meinen, die Zentralbanken werden es mit der Preisinflation nicht zu schlimm treiben, dann wird verständlich (er), warum das Interesse der Investoren an Gold und Silber - den klassischen Geldarten - derzeit relativ gering ausfällt. Wie beständig aber wird aber die "Sorglosmentalität" an den Finanzmärkten sein?

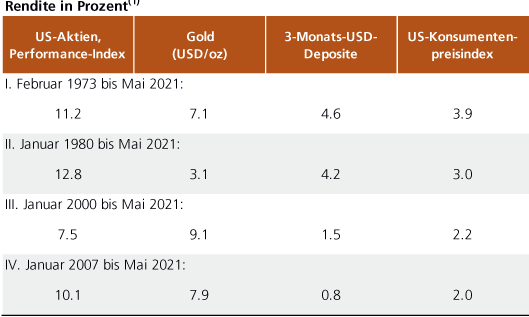

Diese Frage lässt sich nicht mit Gewissheit beantworten. Aber dauerhaft lassen sich bekanntlich die Gesetze des Marktes nicht außer Kraft setzen. Man kann sie negieren, den Folgen entgeht man jedoch nicht. So gesehen dürft es nur eine Frage der Zeit sein, bis das Interesse am Gold wieder erstarkt: als Inflationsschutz und/oder als Versicherung gegen Zahlungsausfälle. Ein Blick in die Vergangenheit mag in diesem Zusammenhang aufschlussreich sein. Wie die nachstehende Tabelle zeigt, hat der Goldpreis seit den frühen 1970er Jahren bis heute um gut 7,1 Prozent im Durchschnitt pro Jahr zugelegt. Das Gold hat verzinsliche US-Dollar-Kurzfristanlagen und auch die Konsumgüterpreisinflation "geschlagen".

Quelle: Refinitiv; eigene Berechnungen.

(1) CAGR (Compounded annualized growth rate).

(1) CAGR (Compounded annualized growth rate).

Allerdings zeigt die Tabelle auch, dass Gold, wenn es "zu teuer" gekauft wird, auch "underperformen" kann - wie es etwa in der Zeit von Januar 1980 bis Mai 2021 der Fall war. Derzeit ist aus unserer Sicht das Gold nicht zu teuer.

Es gibt gute Gründe für die Einschätzung, dass der Goldpreis sich auf einem langfristigen Aufwärtstrend befindet, und dass dieser Aufwärtstrend eher durch einen exponentiellen als einen linearen Pfad beschrieben wird. ¹ Daher auch die Vermutung, dass die jüngste Preiskorrektur für alle, die ihre Goldposition auf- oder ausbauen wollen, eine Kaufgelegenheit darstellt; zumal man damit rechnen darf, dass eine Phase, in der die Marktakteure nicht mehr Schein und Sein trennscharf unterscheiden, früher oder später ihr Ende findet.

© Prof. Dr. Thorsten Polleit

Auszug aus dem Marktreport der Degussa Goldhandel GmbH

¹ Siehe hierzu "Was Sie über den Goldpreistrend wissen sollten", in Degussa Marktreport, 3. Dezember 2020.