Eine merkwürdige Rezession

03.08.2022 | John Mauldin

Professionelle Volkswirtschaftler, die es vielleicht leid sind, gefragt zu werden, haben vor Jahren einen Ausschuss gegründet, um den Beginn und das Ende von Rezessionen offiziell zu markieren. Der Ausschuss des NBER (Nation Bureau of Economic Research) berücksichtigt eine Vielzahl von Daten, aber seine endgültige Entscheidung ist subjektiv. Viele, die darauf achten, bevorzugen eine objektivere Regel, wie z. B. "zwei aufeinander folgende Quartale mit rückläufigem Bruttoinlandsprodukt".

Professionelle Volkswirtschaftler, die es vielleicht leid sind, gefragt zu werden, haben vor Jahren einen Ausschuss gegründet, um den Beginn und das Ende von Rezessionen offiziell zu markieren. Der Ausschuss des NBER (Nation Bureau of Economic Research) berücksichtigt eine Vielzahl von Daten, aber seine endgültige Entscheidung ist subjektiv. Viele, die darauf achten, bevorzugen eine objektivere Regel, wie z. B. "zwei aufeinander folgende Quartale mit rückläufigem Bruttoinlandsprodukt". Diese Regel ist so gut wie jede andere, aber natürlich ist das BIP selbst eine fehlerhafte Statistik. Die erste Schätzung der Woche für das BIP des zweiten Quartals, die auf einen Rückgang von 1,6% im ersten Quartal folgte, ergab einen weiteren Rückgang von 0,9%, jeweils auf Jahresbasis.

Dabei handelte es sich um eine Vorausschätzung, die revidiert werden wird, aber auch Jahre später kann es Revisionen geben. Es ist zwar wahrscheinlich, dass wir uns bereits in einer noch nicht erklärten Rezession befinden, aber wenn dem so ist, dann ist es eine sehr merkwürdige Rezession.

Ich habe schon einige erlebt und kann mich an keine andere Rezession erinnern, die mit einer rekordverdächtig niedrigen Arbeitslosigkeit, einer Fülle von offenen Stellen und überfüllten Flughäfen einherging. Abgesehen davon sind Rezessionen von unterschiedlicher Tiefe und Dauer. Manche Rezessionen sind tief und schwer zu überwinden. Dieser Chart meiner Freunde von der Bain Macro Trends Group zeigt die Tiefe der Rezessionen seit dem Zweiten Weltkrieg.

Beachten Sie, dass die rot markierten Rezessionen diejenigen sind, in denen die Fed die Geldpolitik in oder während einer Rezession verschärft hat. Außerdem zeigt der Chart den Durchschnitt für die gesamte Rezession, nicht das schlimmste einzelne Quartal.

Weiche Landung, RIP

Unabhängig davon, ob sich die Wirtschaft jetzt in einer Rezession befindet oder bald in eine eintritt, handelt es sich nicht um das übliche Boom-Bust-Muster, sondern eher um eine absichtliche Verlangsamung. Die US-Notenbank muss die Inflation in den Griff bekommen, was eine Verringerung der Gesamtnachfrage und damit höhere Zinssätze bedeutet. Aber so weit sind wir noch nicht.

Die Verbraucherpreise steigen deutlich schneller als die Löhne und Gehälter, einschließlich der Preise für lebenswichtige Güter wie Lebensmittel und Energie. Die Löhne steigen, was ironischerweise zur Inflation beiträgt. Die Fed muss "etwas tun", um sie zu senken. Die Zinssätze und die Liquidität der Banken sind ihre einzigen Instrumente. Daher strafft sie beide.

Theoretisch könnten die Fed-Beamten dies tun, ohne eine Rezession auszulösen. In der Praxis glaube ich nicht, dass sie es vermeiden können, was die erhoffte "weiche Landung" unwahrscheinlich macht. Selbst der gute Freund Barry Ritholtz hat schließlich das Handtuch geworfen:

"In der ersten Hälfte dieses Jahres habe ich mich standhaft geweigert, dem Club Recessionista beizutreten. Ich habe nicht geglaubt, dass wir uns bereits in einer Rezession befinden, und ich habe gehofft, dass eine moderate Fed, die die Zinsen allmählich anhebt, um die Inflation zu dämpfen, diese weiche Landung durchführen könnte. Nicht mehr. Wie ich letzte Woche gegenüber Tom Keene erwähnte, hat Nick Timiraos im Wall Street Journal enthüllt, dass die Absicht der Fed, die Zinssätze um 75 Basispunkte anzuheben, meine Hoffnungen auf eine nicht rezessionsbedingte Wachstumsverlangsamung zunichte gemacht hat. Eine weiche Landung ist jetzt offiziell RIP."

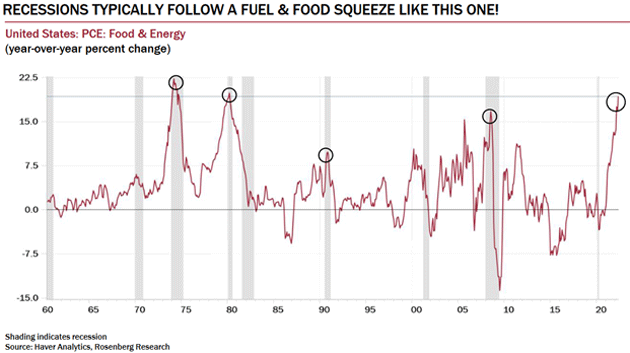

Ich war von Anfang an für eine harte Landung, denn eine Fed, die die Zinsen so weit anhebt, dass sie eine Inflation von 9% bekämpfen kann, ist der Stoff, aus dem harte Landungen gemacht sind. Und es gibt viele Anzeichen dafür, dass dies der Fall ist. Dave Rosenberg hat dies in sein jüngstes Chartbook aufgenommen. Es zeigt, dass Spitzen im Lebensmittel- und Energieanteil des PCE typischerweise mit einer Rezession zusammenfallen. Die aktuelle Spitze ist die höchste seit 1980.

In all diesen Fällen fielen die Preise, weil die steigende Arbeitslosigkeit und die restriktivere Politik der US-Notenbank zu einem Nachfragerückgang führten, der die Preise sinken ließ. Das ist dieses Mal noch nicht der Fall. Warum nicht? Vielleicht, weil die Geldpolitik allein die Nachfrage nicht schnell genug senken kann. Die Fed braucht "Hilfe" in Form von Massenentlassungen, die eine große Zahl von Verbrauchern dazu zwingen, ihre Ausgaben zu kürzen. (Man beachte den starken Sarkasmus.)

Der Arbeitsmarkt schwächt sich leicht ab, aber nur von einem historisch starken Niveau aus. Viele Arbeitgeber wollen immer noch einstellen und finden keine qualifizierten Arbeitskräfte. Möglicherweise erleben wir nicht die Art von zyklischer Arbeitslosigkeit, die in früheren Rezessionen normal war. Das würde darauf hindeuten, dass diese Rezession milder ausfällt als üblich. Hier sind die neuesten Daten zu den Erstanträgen auf Arbeitslosenunterstützung. In den letzten Wochen war ein leichter Anstieg zu verzeichnen, aber die Zahl der Leistungsanträge liegt immer noch ungefähr auf dem Stand von 2019.