Inverse Zinskurve und Rezessionssorgen

19.03.2023 | Prof. Dr. Thorsten Polleit

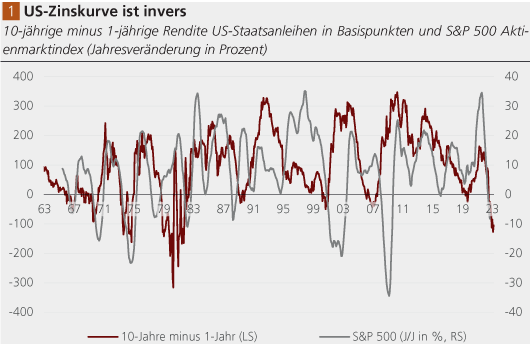

In den Vereinigten Staaten von Amerika ist die Zinskurve seit geraumer Zeit "invers". Das heißt, der Langfristzins liegt unter dem Kurzfristzins. In der Vergangenheit war eine solche Entwicklung am Zinsmarkt häufig mit einer Rezession verbunden. Wie sich das erklärt, und welche Folgen der steigende Zins für den Konjunkturverlauf hat, soll im Folgenden kurz erklärt werden.

In den Vereinigten Staaten von Amerika ist die Zinskurve seit geraumer Zeit "invers". Das heißt, der Langfristzins liegt unter dem Kurzfristzins. In der Vergangenheit war eine solche Entwicklung am Zinsmarkt häufig mit einer Rezession verbunden. Wie sich das erklärt, und welche Folgen der steigende Zins für den Konjunkturverlauf hat, soll im Folgenden kurz erklärt werden.

Quelle: Refinitiv; Berechnungen Degussa. *Basispunkt: 100 Basispunkte entsprechen einem Prozentpunkt.

**Durchschnittliche Jahresveränderung in einem Jahr, zentriert. Erklärung: In den 1970er und 1980er Jahren sorgte die US-Zentralbank das ein oder andere Mal für "Stabilisierungsrezessionen". Um die Inflation in die Knie zu zwingen, war sie bereit, einen Rückgang der Wirtschaftsleistung in Kauf zu nehmen. Die Finanzmärkte erwarteten jedoch, dass die Notenbankzinsen früher oder später wieder gesenkt werden würden. Der Langfristzins reagierte früher als der Notenbankzins, und dadurch rutschte der Langfristzins unter den Kurzfristzins, die Zinskurve wurde "invers". In diesen Phasen gingen beispielsweise auch die Aktienkurse zurück, weil die Zentralbank den Zins hochhielt, die Inversion der Zinskurve andauerte, und die Wirtschaft in der Rezession verblieb. Die US-Geldpolitik hat mit dem Beginn der Amtszeit von Alan Greenspan im Oktober 1987 als Vorsitzender der US-Zentralbank weniger auf Inflation als vielmehr verstärkt auf "Krisenbekämpfung" reagiert. Das galt auch für seine Nachfolger. Deshalb ist die Beziehung zwischen der Zinskurve und Aktienkursänderungen in den letzten Jahrzehnten „lockerer“ geworden. Tendenziell war jedoch auch hier meist ein Abflachen, eine Inversion der Zinskurve verbunden mit Wirtschafts- und/oder Finanzmarktstörungen. So gesehen ist der Blick auf die Zinskurve sinnvoll, wenn man sich ein Bild über künftige Konjunktur- und Aktienmarktentwicklung machen möchte.

**Durchschnittliche Jahresveränderung in einem Jahr, zentriert. Erklärung: In den 1970er und 1980er Jahren sorgte die US-Zentralbank das ein oder andere Mal für "Stabilisierungsrezessionen". Um die Inflation in die Knie zu zwingen, war sie bereit, einen Rückgang der Wirtschaftsleistung in Kauf zu nehmen. Die Finanzmärkte erwarteten jedoch, dass die Notenbankzinsen früher oder später wieder gesenkt werden würden. Der Langfristzins reagierte früher als der Notenbankzins, und dadurch rutschte der Langfristzins unter den Kurzfristzins, die Zinskurve wurde "invers". In diesen Phasen gingen beispielsweise auch die Aktienkurse zurück, weil die Zentralbank den Zins hochhielt, die Inversion der Zinskurve andauerte, und die Wirtschaft in der Rezession verblieb. Die US-Geldpolitik hat mit dem Beginn der Amtszeit von Alan Greenspan im Oktober 1987 als Vorsitzender der US-Zentralbank weniger auf Inflation als vielmehr verstärkt auf "Krisenbekämpfung" reagiert. Das galt auch für seine Nachfolger. Deshalb ist die Beziehung zwischen der Zinskurve und Aktienkursänderungen in den letzten Jahrzehnten „lockerer“ geworden. Tendenziell war jedoch auch hier meist ein Abflachen, eine Inversion der Zinskurve verbunden mit Wirtschafts- und/oder Finanzmarktstörungen. So gesehen ist der Blick auf die Zinskurve sinnvoll, wenn man sich ein Bild über künftige Konjunktur- und Aktienmarktentwicklung machen möchte.

Der Langfristzins ist das Ergebnis der erwarteten künftigen Kurzfristzinsen. Der Grund: Man kann sich entweder eine zehnjährige Anleihe kaufen oder zehn Mal hintereinander einjährige Anleihen erwerben. Beide Strategien sollten (in einem arbitragefreien) Markt zum gleichen Resultat (Anlagerendite) führen.

Den Kurzfristzins bestimmt die Zentralbank. Sie setzt beispielsweise den Tageszins oder einen zweiwöchigen Zins im Interbankenmarkt. Dadurch hat sie die "Zinsführerschaft" im gesamten Kreditmarkt inne. Und wenn die Zentralbankräte die Erwartungen der Investoren mit Blick auf den künftigen Kurzfristzins beeinflussen können, dann haben sie auch sprichwörtlich den Langfristzins im Griff. Wie kommt es vor diesem Hintergrund zu einer Inversion der Zinskurve?

Fällt der Langfristzins relativ gegenüber dem Kurzfristzins, so erwarten die Marktakteure ganz offensichtlich, dass die Zentralbank ihren Leitzins, mit dem sie die Kurzfristzinsen bestimmt, bald wieder absenken wird. Eine Inversion der Zinskurve reflektiert so gesehen die Erwartung der Investoren, dass die Kurzfristzinsen nicht dauerhaft auf dem gegenwärtig zu beobachtenden Niveau gehalten, sondern vielmehr (wieder) abgesenkt werden. Eine solche Interpretation der aktuellen Zinsmarktentwicklung scheint sehr plausibel zu sein, wenn man die US-Dollar- und auch die Euro-Kreditmärkte beobachtet.

Eine Inversion der Zinskurve ist für den Bankenapparat äußerst problematisch. Banken betreiben Fristentransformation. Sie vergeben langfristige Kredite und finanzieren sie mit Einlagen oder Krediten, die eine kürzere Laufzeit haben. Weil die Langfristzinsen im Normalfall höher sind als die Kurzfristzinsen, lässt sich auf diese Weise ein Ertrag erzielen, mit dem die Bank Rücklagen für Kreditrisiken bilden, Betriebskosten decken und auch einen Gewinn erzielen kann. Flacht sich die Zinskurve ab, wird die Kreditvergabe für die Banken weniger ertragreich und nimmt daher tendenziell ab. Bei einer anhaltenden Inversion kann sogar die Neukreditvergabe zum Erliegen kommen – und dann kippt die Konjunktur.

Nach vielen Jahren der Niedrig- beziehungsweise Nullzinspolitik haben die Zinserhöhungen der US-Zentralbank (Fed) geradezu explosive Wirkungen. Die Fed bestimmt schließlich nicht nur die Konditionen in den US-Kreditmärkten, sondern ihre Zinspolitik hat auch Rückwirkungen auf die weltweiten Darlehenskonditionen, ja auf das gesamte internationale Finanzmarkt- und Wirtschaftsgeschehen – schließlich ist der US-Dollar immer noch die de facto Weltleitwährung, die bedeutendste Handels- und Finanztransaktionswährung (auch wenn dieser Status mittlerweile Risse bekommt).

Die seit Anfang des letzten Jahres merklich gestiegenen US-Zinsen beeinflussen nahezu jeden Bereich des Wirtschaftens. Dazu einige Beispiele.