Warten auf Jerome - Eine Prognose für die Edelmetallpreise im Jahr 2024

16.01.2024 | Craig Hemke

Nun, es ist wieder soweit. Es ist an der Zeit, eine Bestandsaufnahme dessen zu machen, was wir zu Beginn des neuen Jahres zu wissen glauben, und dann zu versuchen, alles zu dem zusammenzufassen, was wir unseren "Makrobericht" nennen. Ja, es ist eine Prognose, wohin sich die Edelmetalle meiner Meinung nach im kommenden Jahr bewegen werden, aber es ist auch eine Zusammenfassung der wirtschaftlichen Bedingungen, von denen ich erwarte, dass sie die Preisentwicklung antreiben werden. Das ist eine riskante Angelegenheit und nie leicht zu machen. Aber wir werden es trotzdem wieder tun.

Nun, es ist wieder soweit. Es ist an der Zeit, eine Bestandsaufnahme dessen zu machen, was wir zu Beginn des neuen Jahres zu wissen glauben, und dann zu versuchen, alles zu dem zusammenzufassen, was wir unseren "Makrobericht" nennen. Ja, es ist eine Prognose, wohin sich die Edelmetalle meiner Meinung nach im kommenden Jahr bewegen werden, aber es ist auch eine Zusammenfassung der wirtschaftlichen Bedingungen, von denen ich erwarte, dass sie die Preisentwicklung antreiben werden. Das ist eine riskante Angelegenheit und nie leicht zu machen. Aber wir werden es trotzdem wieder tun.Zu Beginn möchte ich Sie bitten, zu verstehen, warum ich diese Makroprognosen erstelle. Es geht nicht um Klicks und Publicity. Es geht nicht um die Veröffentlichung bei ZeroHedge oder anderswo im Internet. Es ist nicht für Sie, den Leser, und es ist auch nicht für die Mitglieder meiner TF Metals Report Seite. Ich mache das für mich. Alles andere ist zweitrangig.

Was will ich damit sagen? Lassen Sie es mich so formulieren. Dies ist mein 14. Jahr, in dem ich die TF Metals Report Website betreibe, und 13 Jahre, in denen ich die COMEX-Edelmetalle jeden Tag beobachte, haben mich eine wertvolle Lektion gelehrt. Nämlich, dass ich nie aufhören kann zu lernen und zu wachsen. Wie kann man aus seinen Fehlern lernen, wenn man sich nicht an die Überlegungen und Überlegungen erinnert, die zu den Fehlern geführt haben? Wie kann man sich selbst zur Rechenschaft ziehen, wenn es keine Aufzeichnungen gibt, anhand derer man zur Verantwortung gezogen werden kann?

Deshalb schreibe ich jedes Jahr in der ersten Januarwoche einen so genannten "Makrocast". Es ist eine Zusammenfassung dessen, was ich in den kommenden Monaten in Bezug auf Wirtschaft, Politik, Geldpolitik und Geopolitik erwarte. All diese Mutmaßungen fließen in eine Preisprognose für Edelmetalle und Bergbauaktien ein. Manchmal treffe ich sie. Manchmal auch nicht. In jedem Fall versuche ich, aus meinen Fehlern zu lernen, damit ich es beim nächsten Mal besser machen kann.

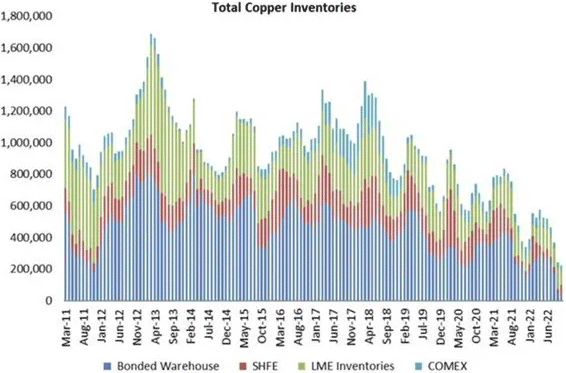

Was waren die Fehler des letzten Jahres? Nun, ich habe ein paar gemacht. Zum Beispiel gab es im Januar 2023 alle möglichen Vorhersagen über eine bevorstehende Verknappung von oberirdischem Kupfer. Die Nachfrage nach Elektrofahrzeugen stieg sprunghaft an, und die Kupfervorräte gingen zur Neige. Selbst Goldman Sachs sagte voraus, dass oberirdisches Kupfer bis zum Spätsommer "ausgestorben" sein könnte. Erinnern Sie sich an diesen Chart?

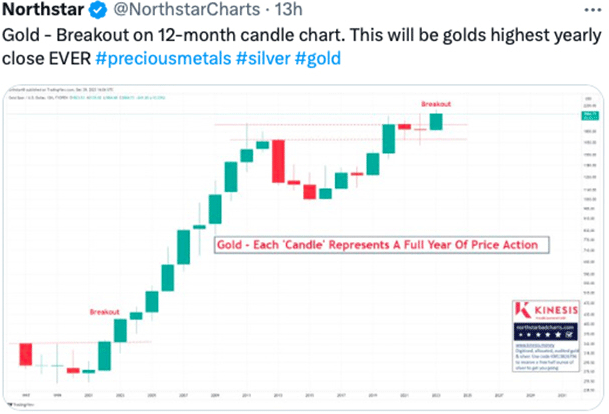

Wenn die Kupferpreise im Jahr 2023 in die Höhe schießen würden, dann würden die Silberpreise sicherlich mitziehen. Das Problem ist, dass die Kupferpreise nie in die Höhe geschnellt sind und dass es anscheinend noch reichlich Kupfer gibt. So begann der Spot-Kupferpreis das Jahr bei 3,80 Dollar und beendete es bei 3,85 Dollar. Wie hat sich Silber entwickelt? Es beendete das Jahr 2023 ebenfalls unverändert. Das ist ein gutes Beispiel dafür, wie in einem System mit mehreren Variablen eine einzige falsche Variable die gesamte Prognose durcheinander bringen kann. Ein anderes Beispiel: Ich dachte, der Goldpreis würde stärker steigen als er es tat. Hier ist ein Screenshot, der direkt aus der Makroprognose für 2023 stammt:

Ich hatte erwartet, dass der Goldpreis aus seiner Handelsspanne von 2020 bis 2022 ausbrechen und dann bis in die Nähe der 2.300-Dollar-Marke steigen würde, bevor er das Jahr in der Nähe der 2.200-Dollar-Marke abschließen würde. Tatsächlich brach der Goldpreis Ende des Jahres aus und erreichte am Abend des 3. Dezember einen Höchststand von 212 Dollar. Danach fiel es zurück, erholte sich aber bis zum Jahresende wieder und schloss bei 2.063 Dollar mit einem Plus von 13,1%. Hatte ich Recht? Mehr oder weniger. Ich lag nahe dran, und wie Sie wissen sollten, zählt "nahe dran" nur beim Hufeisenwerfen, bei Handgranaten und bei Goldpreisprognosen.

Der größte Fehler, den ich im Jahr 2023 gemacht habe - und dieser Fehler wirkte sich auf alle anderen Prognosen aus - war die allgemeine Marktliquidität. Ich muss verstehen, warum und wie ich mich bei diesem wichtigen Faktor geirrt habe, und wenn ich das tue, haben wir den Ausgangspunkt für Macrocast 2024.

Als das Jahr 2022 zu Ende ging, dachte ich wirklich, dass wir einige wichtige Lehren aus der jüngsten Marktgeschichte ziehen könnten. Ende 2018 beispielsweise war die allgemeine Marktliquidität zusammengebrochen und der Aktienmarkt stand am Rande eines starken Rückgangs. Die Fed reagierte im Dezember 2018 mit einer Pause bei ihren Zinserhöhungsplänen, und im Juni 2019 begann sie, den Leitzins zu senken. Was war das Signal für die Anspannung? Für mich war es die Rendite der 10-jährigen US-Staatsanleihe, die Ende 2018 3,25% erreicht hatte.

Vor einem Jahr dachte ich, dass die US-Wirtschaft und die Märkte eine 10-jährige Rendite von 3+% im Jahr 2018 nicht verkraften könnten, wie könnten sie dann 3+% im Jahr 2023 verkraften? Aber die Märkte haben die höheren Zinsen im Jahr 2023 gut verkraftet. Tatsächlich lag die Rendite der 10-jährigen Anleihe im Oktober für einige Tage über 5%! Doch die Fed und die Märkte segelten einfach weiter, scheinbar unbeeindruckt. Und warum? Was hatte sich geändert?

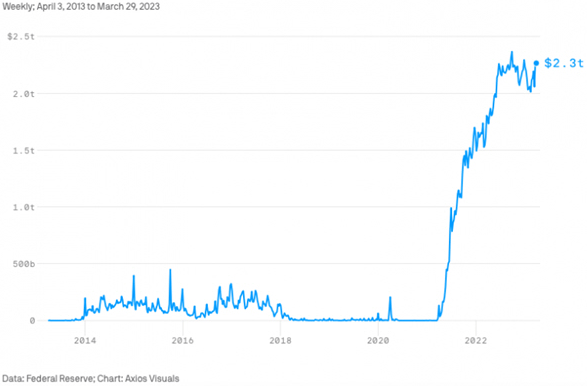

Nachdem ich in den letzten Wochen ausgiebig darüber nachgedacht habe, denke ich, dass ich es herausgefunden habe. Das Jahr 2018 war die Zeit vor dem COVID, und daher war die Liquidität nach fünf Jahren des Blödsinns der Fed, wie der sogenannten "Operation Twist", insgesamt schon ziemlich knapp. Als jedoch das Jahr 2023 begann, war das Bargeld überall! Die Fed hatte als Reaktion auf die COVID-Krise über 5 Billionen Dollar geschaffen, und obwohl ein Großteil dieses Bargelds in der gesamten US-Wirtschaft eingesetzt wurde (was zu einer rasch steigenden Inflation führte), saßen die Banken auf über 2 Billionen Dollar an Bargeld, das sie als "Überschussreserven" beim Overnight-Reverse-Repo-Fenster der Fed geparkt hatten.