Mehr goldene (und schwarz-goldene) Indizien: Der Dollar ist reif für die Tonne

18.01.2024 | Matt Piepenburg

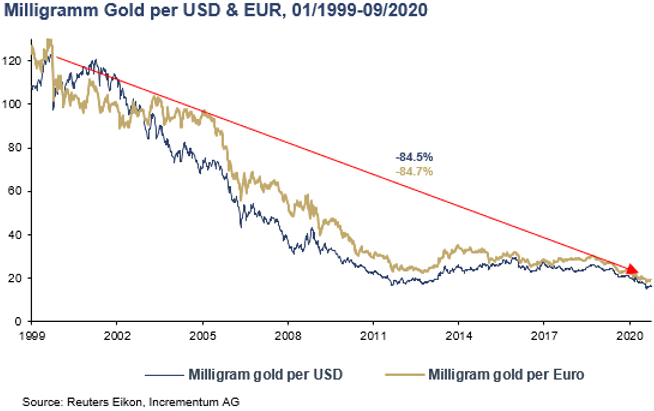

Seit dem ersten Tag der absehbar desaströsen, politisch kurzsichtigen und insgesamt irrsinnigen Entscheidung, die Weltreservewährung als Waffe gegen große Mächte wie Russland in Stellung zu bringen, warnen wir davor, dass der USD damit einen historischen Wendepunkt erreichte, der seinen langsamen Niedergang und eine zunehmende Entdollarisierung markiert.

Seit dem ersten Tag der absehbar desaströsen, politisch kurzsichtigen und insgesamt irrsinnigen Entscheidung, die Weltreservewährung als Waffe gegen große Mächte wie Russland in Stellung zu bringen, warnen wir davor, dass der USD damit einen historischen Wendepunkt erreichte, der seinen langsamen Niedergang und eine zunehmende Entdollarisierung markiert.Wir hatten zudem warnend angemerkt, dass es sich hierbei um einen schrittweisen Prozess handeln wird und nicht um eine Blitzmeldung – eher vergleichbar mit dem langsamen Absterben der Kaufkraft des US-Dollars im Nachgang der Goldstandardaussetzung durch Nixon 1971.

Doch wie wir im Verlauf des Artikels feststellen werden, findet dieser wechselhafte Prozess noch schneller statt, als wir es uns hätten vorstellen können. All das verheißt viel Gutes für’s physische Gold und nicht so viel Gutes für den USD.

Schlechte Akteure, schlechte Entscheidungen & vorhersagbare Muster

Egal, was die medial verirrte Welt von Putin denken mag, die Waffenfähigmachung des USD war ein vorhersehbares Desaster, dessen Tragweite von den schlimmsten und beschränktesten politischen Akteuren Washingtons selbstredend nie ganz begriffen wurde. Grund dafür ist, dass die sichtbarer werdenden Fäden der staatsführenden Biden-Marionette von protzigen, aber mathematikunkundigen Neocons gezogen wurden, die für das Pentagon Politik machen.

Kurzum: Der dunkle Staat (dark state), vor dem Mike Lofgren warnte, ist nicht nur dunkel, sondern auch gefährlich dümmlich. Diese politischen Opportunisten haben vergessen, dass militärische Macht nicht so schlau ist wie Finanzstärke. Und aus diesem Grund führen bankrotte (aber auch zunehmend zentralisierte) Staatsapparate ihre Länder unweigerlich in den permanenten Ruin, dem Kriegszyklen und währungszerstörende Inflation vorausgehen.

Kommt Ihnen das bekannt vor?

Ganz ohne ökonomische Ausbildung erkannte Ernest Hemingway, der zwei Weltkriege miterlebte, dieses Muster sehr deutlich:

"Das erste Allheilmittel schlecht verwalteter Nationen ist Währungsinflation. Das zweite ist Krieg. Beide bringen vorläufig Wohlstand; beide bringen dauerhaft Ruin. Aber beide sind Zufluchtsort für politische wie ökonomische Opportunisten." - Ernest Hemmingway

Auch "Bidens" Sanktionen hatten für uns etwas ganz besonders Komisches, denn schon 2015 hatte sein ehemaliger Boss noch ganz klar verstanden, welche Gefahren für den US-Dollar von einer solchen Politik ausgehen:

"Wir können nicht jeder großen Macht der Welt die eigene Außen-, Wirtschafts- und Energiepolitik diktieren. Allein der Versuch würde dazu führen, dass wir beispielsweise einige der größten Banken der Welt sanktionieren müssten. Wir würden dann Länder wie China vom amerikanischen Finanzsystem abschneiden müssen. Da diese Länder auch noch wichtige Käufer unserer Schulden sind, würden solche Schritte schwere Störungen unserer eigenen Wirtschaft erzeugen und im Übrigen auch internationale Fragen zur Funktion des Dollars als Weltreservewährung aufwerfen." - US-Präsident Obama, 2015

Die kurzsichtigen (d.h. manifest dummen) Sanktionen gegen Putin haben Russland und China ganz einfach (und absehbar) näher zusammengebracht, während die erweiterten BRICS-Staaten anfingen, Gold gegen Öl zu "arbitragieren". Oder schroffer formuliert: Washingtons Plan, den Rubel zu schwächen, half nur dabei, den USD einer historischen Gefahr auszusetzen.

Ist der Petrodollar-Strohhalm geknickt?

In den Jahren 2022 und 2023 hatte wir immer wieder vor dem schwindenden Respekt Saudi-Arabiens gegenüber den USA unter "Führung" Bidens gewarnt und insbesondere vor der wachsenden Unbeliebtheit von US-Staatsanleihen sowie der Waffenfähigmachung des USD.

Auch vor einem langsamen, schrittweise verlaufenden und dennoch – unausweichlichen – Niedergang des ach-so bedeutenden Petrodollars hatten wir natürlich explizit gewarnt. Er ist ein ganz entscheidender "Strohhalm", der es erlaubt, im Rahmen der Milchshake-Theorie weiterhin zuversichtlich auf die globale USD-Nachfrage zu blicken. Doch wie die Fakten immer deutlicher nahelegen, saugt dieser "Strohhalm" nicht mehr richtig US-Dollars an, welche in vielen Teilen der Welt heute schon als… Scheiß-Dollars ... gelten.

Drei Tage nach Weihnachten gestand das Wall Street Journal dann ein, was der Chef von JP Morgans globaler Rohstoffstrategieabteilung schon seit 2015 auf dem Schirm hat – nämlich, dass ca. 20% des im Jahr 2023 gekauften und verkauften Öls in USD-fremden Währungen abgewickelt wurden. Autsch. Dieser Dollar-Strohhalm scheint wohl seine Saugkraft zu verlieren, oder?

Aktuell liegt der Grund dafür bei zwei Nationen, die sich nur zu gut mit amerikanischen Sanktionen auskennen – Iran und Russland. Zufällig verfügen beide Staaten gerade über viel Öl und bedienen kaufwillige Staaten wie China und Indien verstärkt mit Ölverkäufen in Alternativwährungen.

Übrigens: All das ist SEHR gut für Gold

Man kann zum Beispiel Folgendes machen: Man verkauft in London Öl für Gold, anschließend transferiert man dieses Gold zu einem Yuan-Handelsknotenpunkt, wo es in CNY konvertiert wird; dann benutzt man diese CNY, um damit Öl in einer USD-fremden Währung zu kaufen.

Oder einfacher formuliert: Gold wird nach und nach zum Delta im Ölhandel der erweiterten BRICS-Staaten, welcher einst völlig vom USD beherrscht wurde. Und das heißt nichts anderes, als dass der bislang in New York und London kontrollierte Goldpreis bald zu seinen fundamentalen Kursfaktoren zurückfinden wird, anstatt dem außerbörslichem Preisfixing (OTC price fixing) zu unterliegen.

Da der Goldhandel an der Shanghaier Börse immer höhere Dynamik (und Aufpreise) entwickelt, wird der 200-Tage-Durchschnitt des Goldpreises in USD wohl auch schritthalten müssen mit dem 200-Tage-Durchschnitt in CNY... Auch hier gilt: All das war absehbar, doch erst jetzt machen diese Zahlen Schlagzeilen.