Die Vision vom 13. Juni 2011 (2011.45)

17.05.2011 | Rolf Nef

In meinem letzten Newsletter (Nr. 38) beschrieb ich wie der 8,6 Jahres-Zyklus dieses Jahr auf den 13./14. Juni fällt. Weil auch mit dem 8. Teil, also 1,075 gearbeitet wird, fällt er jedes Jahr an. Aber es gibt nicht jedes Jahr dramatische Marktereignisse, so wild ist das Leben an den Märkten doch nicht. Aus Erfahrung weiss man aber, dass bei Eintreffen von Ereignissen diese Präzise sind.

In meinem letzten Newsletter (Nr. 38) beschrieb ich wie der 8,6 Jahres-Zyklus dieses Jahr auf den 13./14. Juni fällt. Weil auch mit dem 8. Teil, also 1,075 gearbeitet wird, fällt er jedes Jahr an. Aber es gibt nicht jedes Jahr dramatische Marktereignisse, so wild ist das Leben an den Märkten doch nicht. Aus Erfahrung weiss man aber, dass bei Eintreffen von Ereignissen diese Präzise sind. Aber zuerst nochmals zu diesem Zyklus, um keine Geheimnistuerei darum zu machen. Entdeckt hat ihn "Martin Armstrong" und wer mehr wissen will über die Entdeckung, benütze google. 8,6 Jahre sind ganau 3141 oder 1000 mal Phi Tage. Addiert man diese Zeitdauer aber auch 1/2, 1/4 und 1/8 zu 1929.75 (dem crash Tag 1929), so erhält man potentielle Drehzeitpunkte, aber eben nur potentielle. Ab 1987.8 (crash 1987) werden sie genau. Hier einige wichtige Drehpunkte:

- 1987.8: crash US Aktienmartk.

- 1989.95: All time Top Nikkei.

- 1994.25: Boden S&P500 (kein typischer).

- 1998.55: Top Aktienmärkte und Beginn Russlandkrise (Armstrong prognostiziert den Zusammenbruch Russlands was ihn ins Gefängnis brachte).

- 2002.85: Boden S&P 500.

- 2008.225: Top Rohstoffe, Boden US$, Top Aktien, Beginn Krise.

Aber: keine Anzeige der Aktientops 2000, 2007.

Soll jetzt 2011.45 ein signifikanter Punkt sein oder nicht? Es bleibt einem nichts anderes übrig, als das anhand der Märkte zu untersuchen.

Als potenzielle Spitzen erscheinen die Aktien- und Bondmärkte am eindeutigsten, die um den 13. Juni in einen gefährlichen Abwärtstrend fortsetzen und die Finanzkrise erneut beleben könnten.

Gold und Silber und der fallende US Dollar befinden sich in laufenden Trends, die immer wieder unterbrochen werden von Korrekturen, aber nicht an langfristigen, strategischen Drehpunkten sind.

Rohwaren sind am schwierigsten zu beurteilen. Fallen sie mit der Krise oder steigen sie mit dem schwachen Dollar?

1. Aktienmärkte

In den Aktienmärkten - speziell USA und Europa - scheinen sich mir eindeutige und signifikante Spitzen gebildet zu haben.

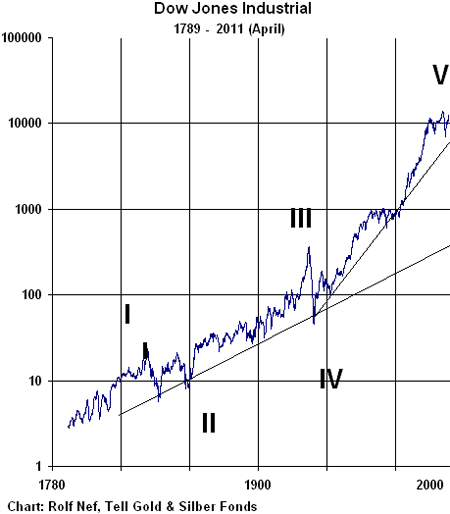

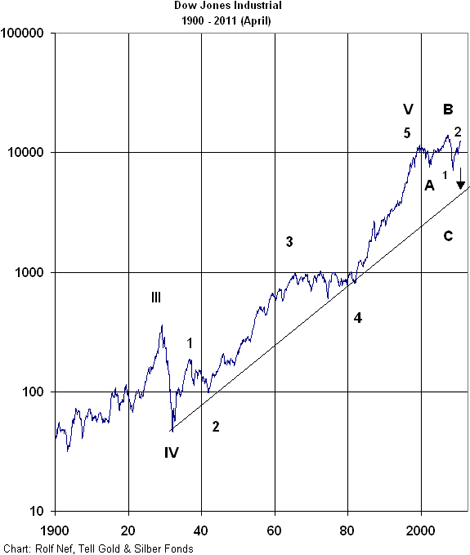

Ich zeige hier nur die US Aktienmärkte, denn es ist selbstredend, dass ein Absturz der US Märkte den Rest der Welt mitzieht. Der US Aktienmarkt ist nicht in einem Bullmarkt, sondern in einer Erholung seit Frühjahr 2009. Die Erholung macht 77% des Absturzes aus gerechnet in der Papierwährung US$. In der physischen Währung Gold gerechnet hat der Markt 80% verloren! In Silber gerechnet sind es 89%! (Grafiken 5 und 6). Die Erholung wurde gekauft mit Gelddrucken, doch dazu später.

Grafiken 1 und 2 zeigen die historische Trendwende des US Aktienmarktes, die auch eine Trendwende der USA selber sind. Grafiken 3 und 4 zeigen wie messbar die Erholung ist. Weil 13 in eine5-Wellen Strukturen zerlegbar ist, braucht es noch die Wellen 10, 11, 12 und 13 und dann ist Bingo/hohle Gasse. Dass das per 13. Juni erreicht ist, ist hoch wahrscheinlich, aber nicht notwendig und der nächste deflationäre Absturz beginnt. Dieser wird aber anders sein wie 2008, als die US-Treasuries den Fluchtort bildeten.

Negative Aktienmärkte sind auch für Minenaktien sehr negativ. Grafik 7 zeigt den HUI Goldminenindex in US$. Er läuft wie der S&P500 in einen Keil hinein. Das Momentum bestätigt seit 2003 die neuen Hochs nicht. Ein Absturz auf das tief von 2008 ist problemlos möglich und wäre immer noch eine bullische Korrektur. Das ist der Unterschied zum Aktienmarkt: der HUI ist und bleibt in einem Bullmarkt, der Aktienmarkt in einem Bearmarkt.

Grafik 1

Grafik 2