Der "Trump-Effekt" auf Zinsen und Gold

28.11.2016 | Prof. Dr. Thorsten Polleit

- Seite 4 -

Mit dem Platzen des "New Economy"-Booms 2000/2001 schwenkte die Fed auf eine noch lockere Geldpolitik ein, die die Kapitalmarktzinsen absenkte. Gleichzeitig stieg die Gewinnrendite der Aktien an (weil die Aktienkurse relativ zu den Gewinnen nachgaben). Diese Entwicklung hielt bis ungefähr Herbst 2011 an. Danach fiel die Gewinnrendite wieder (weil die Kurse relativ zu den Gewinnen zulegten). Wie erklärt sich der beobachtbare Gleichlauf zwischen Goldpreis und der Differenz zwischen der Gewinnrendite und dem 10-Jahreszins der US-Staatsanleihe in den letzten 16 Jahren?Zum Einen könnte sich dahinter eine Zufälligkeit verbergen: Das Platzen des Aktienmarktbooms führt zu einer extrem lockeren Geldpolitik, die ab Beginn des 21. Jahrhunderts einen Rohstoffpreis-Boom auslöste. Zum Anderen nahmen gleichzeitig auch die Sorgen vieler Investoren zu angesichts der fallenden Bewertungen der Aktienmärkte und der sinkenden Zinsen. Gold wurde als Versicherung für das Portfolio quasi wiederentdeckt. Die Verbreitung von Gold-Exchange Traded Funds (ab etwa Anfang 2004) erlaubt es nun vor allem auch institutionellen Investoren, sich im Goldmarkt zu positionieren - und das hat sicherlich dazu beigetragen, den Goldpreis in die Höhe zu befördern.

Bei anhaltend niedrigen Zinsen und einer tendenziellen Aufhellung der Konjunkturperspektiven stehen die Zeichen nicht auf Aktienmarkt-Crash. Im Gegenteil: Ein "Trump-Boom" könnte die Gewinnerwartungen verbessern und damit auch die Aktienkurse weiter steigen lassen. Tendenziell spricht das dafür, dass die Gewinnrenditen oberhalb der Anleiherenditen bleiben. So gesehen erscheint es für Anleger ratsam zu sein, sich mit der Frage zu beschäftigen: WIE soll ich in Aktien investieren? Diejenigen, die meinen, daß man den Aktienmarkt nicht schlagen ("outperformen") kann, können in einen breiten Aktienmarktindex (ETF) investieren. Das hat allerdings den Nachteil, dass man nur die Marktrendite (also die Performance des Aktienmarktindexes) erzielt. Und das kann mitunter zu wenig sein, um das Kapital zu erhalten.

Die andere Art, in Aktien zu investieren ist, sehr wählerisch zu sein und sein Geld nur in ausgewählte Aktien zu stecken. Dafür bietet es sich an, mit guten "Value Investoren" zusammenzuarbeiten. Sie spüren nicht nur langfristig ertragsstarke Unternehmen auf, sondern beschäftigen sich vor allem auch intensiv mit der Frage der Bewertung dieser Unternehmen.

Und das ist letztlich von ganz entscheidender Bedeutung: Ein Aktieninvestment wird nur dann vorteilhaft sein, wenn die Aktie nicht zu teuer gekauft wird. Value Investoren haben somit die besten Voraussetzungen, langfristig positive reale Renditen erzielen zu können - gerade auch in Zeiten, in denen wirtschaftspolitische und monetäre Unsicherheiten und Umwälzungen ins Haus stehen. Ihr Investitionsansatz empfiehlt sich gerade auch mit Blick auf die vielen Unbekannten, die die neue US-Präsidentschaft mit sich bringen wird.

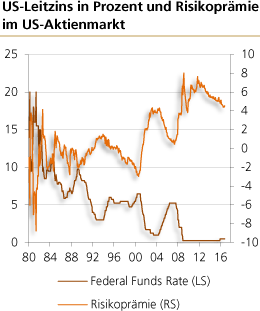

Das Kurs-Gewinn-Verhältnis am Aktienmarkt und die Risikoprämie

Das Kurs-Gewinn-Verhältnis (KGV) lässt sich wie folgt erklären: KGV = P / G, wobei (P) Preis des Aktienmarktes und (G) Gewinne der Unternehmen sind. P / G ist der Kehrwert der Gewinnrendite (r): P / G = 1/r, also r = G / P. Die Gewinnrendite setzt sich, im einfachsten Fall, zusammen aus einem (fast) risikolosen Zins (r*) und einer Risikoprämie (rp): r = r* + rp. Nehmen wir als r* eine Rendite nahe null Prozent an, so können wir bei gegebenem KGV (z. B. 20) die Risikoprämie ausrechnen: Bei einem KGV von 20 ist die Gewinnrendite 5%. Die Risikoprämie ist dann: rp = 5%.

Quelle: Thomson Financial; eigene Berechnungen

Die Risikoprämie im US-Aktienmarkt ist nach wie vor recht hoch (im historischen Vergleich). Das bedeutet, dass die Niedrigzinspolitik der US-Notenbank die Aktienmärkte weniger stark aufgebläht hat, als man denken könnte: Die extrem niedrigen Zinsen haben nicht etwa die Bewertungen der Aktien übermäßig angehoben. Sie haben sich vielmehr in einer erhöhten Risikoprämie niedergeschlagen. Steigen die Zinsen nun (leicht) an, so wird das vermutlich mit einem Rückgang der Risikoprämien einhergehen. Anders gesprochen: Steigende Zinsen müssen nicht notwendigerweise mit einem Rückgang der Aktienkurse (beziehungsweise der KGVs) einhergehen.

Die Goldkomponente

Wenn zu erwarten ist, dass die Inflationierungswirkung der anhaltenden Niedrigzinspolitik weiter auf die Aktienmärkte durchschlägt, so sollte das auch den Goldpreis weiterhin unterstützen. Doch es gibt weitere Gründe, die für Gold im Vermögensportfolio sprechen.

Erstens: Langfristig gesehen ist Gold die "härteste Währung". Die Kaufkraft des Goldes kann nicht wie die des ungedeckten Papiergeldes durch politische Willkür von Staaten und Zentralbanken verringert werden. Gold ist eine Währung, die an Attraktivität gewinnt, wenn die Zinsen - wie im Euroraum - niedrig beziehungsweise negativ sind (in nominaler wie natürlich auch in realer Rechnung, das heißt, nach Abzug der Inflation).

Zweitens: Das Gold lässt sich auch als Versicherung für das Portfolio betrachten. Kommt es beispielsweise zu Zahlungsausfällen im internationalen Finanzsystem auf breiter Front, bietet Gold einen Schutz: Es trägt nämlich, anders als zum Beispiel Giroguthaben und Schuldpapiere, kein Zahlungsausfallrisiko. Im Falle einer Inflationierung des Geldes durch die Zentralbanken bietet das Gold ebenfalls Schutz: Seine Kaufkraft kann durch die Vermehrung der Geldmenge nicht mutwillig herabgesetzt werden.

Und drittens: Betrachtet man Gold als eine Versicherung des Portfolios, so lässt sich der Goldpreis als Versicherungsprämie interpretieren. Steigt die Risikowahrnehmung, so wird auch der Goldpreis ansteigen (und umgekehrt). Ist der Goldpreis in einer Krisenphase beispielsweise stark angestiegen, lässt es sich zum erhöhten Preis (mit Gewinn) verkaufen, und mit dem Erlös lassen sich dann attraktive Vermögensgüter (wie zum Beispiel Unternehmensaktien) zu günstigen Preisen kaufen.

Mit der Versicherungskomponente des Goldes ist eine Bedingung unser aller Handeln angesprochen: die Unsicherheit. Alles menschliche Handeln findet unter Unsicherheit statt. Das machte der ehemalige US-Verteidigungsminister Donald Rumsfeld am 12. Februar 2002 deutlich. Er sagte: "Es gibt bekannte Bekannte, es gibt Dinge, von denen wir wissen, dass wir sie wissen. Wir wissen auch, dass es bekannte Unbekannte gibt, das heißt, wir wissen, es gibt einige Dinge, die wir nicht wissen. Aber es gibt auch unbekannte Unbekannte - es gibt Dinge, von denen wir nicht wissen, dass wir sie nicht wissen.“

Weil jeder Anleger nicht nur mit bekannten Unbekannten, sondern auch mit unbekannten Unbekannten rechnen muss (ob nun ein neuer US-Präsident am Ruder steht oder nicht), bietet es sich an, zumindest einen Teil des liquiden Vermögens in Gold - dem ultimativen Zahlungsmittel - zu halten.

Quelle: Bloomberg

© Prof. Dr. Thorsten Polleit

Quelle: Auszug aus dem Marktreport der Degussa Goldhandel GmbH