Drei Speichen Regel 2017

11.03.2017 | Dr. Jürgen Müller

- Seite 3 -

2. Speiche: AktienAuch die Aktienmärkte erscheinen (aus verschiedenen Blickwinkeln betrachtet) derzeit als sehr hoch bewertet.

Abb. 7: S&P 500 1870 - heute (log. Skala), eigene Ergänzungen. (Quelle [3])

Rein geometrisch betrachtet stiegen die US-Aktien seit 1870 in einem exponentiellen Trendkanal an (eine gerade in logarithmischer Darstellung ist "in Echt" eine e-Funktion). Wir können jedoch klar erkennen, daß der Markt derzeit an seiner oberen Begrenzung bewertet ist. Ähnliche Bewertungen wurden nur in den Jahren 1901, 1929, 1966 und 2000 erreicht. Nur um zum langjährigen Mittel zurückzukehren, müsste der Index um -50% korrigieren (siehe unterer Teil der Abb. 7: Die Abweichung vom Mittel ist derzeit grob gesprochen 100%).

Auch der Buffet-Indikator (Kapitalisierung des Aktienmarktes im Vergleich zur gesamten Wirtschaftsleistung) zeigt eine geschichtliche Überbewertung an, die nur zu besten .com Zeiten übertroffen wurde.

Abb. 8: Martkapitalisierung aller US-Aktien im Vergleich zum US-BIP 1970 - heute (Quelle [4]).

Im Augenblick sind die amerikanischen Aktien (der Wilshire 5000 wird auch als "Total Market Index" bezeichnet, da er alle börsengelisteten Unternehmen in den USA enthält) mit über 120% der gesamten amerikanischen Wirtschaftsleistung bewertet. Das geschichtliche Mittel dieser Kennzahl liegt bei 75%. D.h. auch aus diesem Blickwinkel wäre eine Marktkorrektur um ca. 50% notwendig, um wenigstens wieder zum Mittelwert zurückzukehren.

Weiterhin sehr kritisch ist zu betrachten, dass die Unternehmensgewinne bereits seit einigen Quartalen sinken, die Aktienkurse jedoch immer weiter steigen.

Abb. 9: S&P 500 Aktienindex (grün) vs. 12-monats-Gewinne der Unternehmen (rot) (Quelle: [5])

Auch Larry Fink, Chef des weltgößten Vermögensverwalters BlackRock, schrieb in seinem diesjährigen offenen Brief an die CEOs, daß die Unternehmen des S&P 500 Indexes in den 12 Monaten bis Ende des 3. Quartals 2016 mehr Geld für Dividenden und Aktienrückkäufe ausgegeben haben, als sie operativ verdient hätten. Im englischen Original:

“In fact, for the 12 months ending in the third quarter of 2016, the value of dividends and buybacks by S&P 500 companies exceeded those companies’ operating profit.” (Quelle: [6])

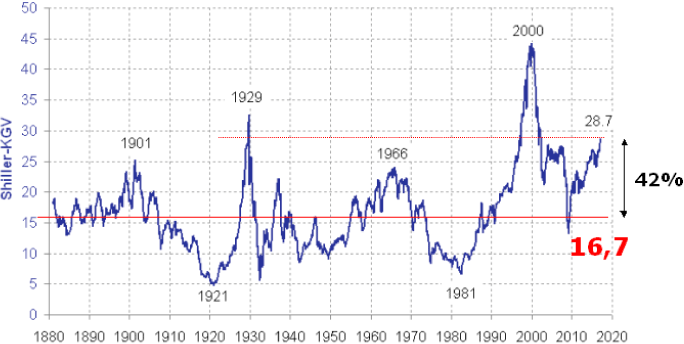

Auch das bekannte Shiller-KGV (das “G” dieser Ratio wird aus den letzten 10 Jahren berechnet und stellt demnach eine verläßlichere Größe dar, als das "normale" KGV) liegt mit knapp 29 auf einem Niveau, welches seit 1880 nur zweimal zuvor erreicht wurde: 1929 und 2000.

Abb. 10: Shiller-KGV 1880 - heute (Quelle: [7])