Markteinschätzung Metalle

06.09.2018 | Markus Mezger

- Seite 4 -

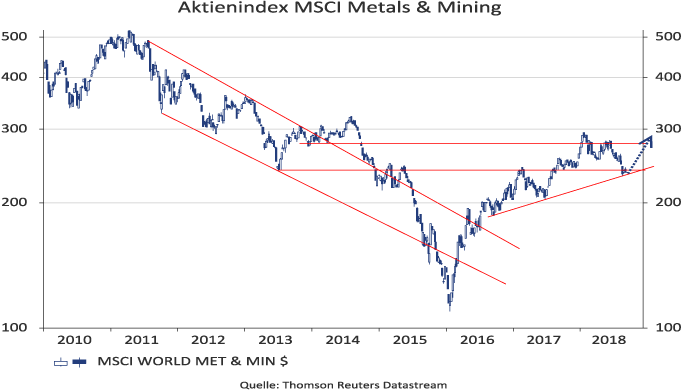

Ähnlich attraktiv wie die Metalle sind auch die Minenaktien aus dem Metallbereich. Viele Produzenten notieren an der Börse immer noch unter ihren Substanzwerten (Net Asset Value). Die Situation ist längst nicht so dramatisch wie 2015, als der MSCi Metals & Mining Aktienindex in der zweiten Jahreshälfte 50% einbüßte. Nach dem V-förmigen Boden im Jahr 2016 hat sich ein flacher Aufwärtstrend etabliert. Durch die in den letzten Wochen aufgelaufenen Kursverluste von knapp 20% ist der Index auf die untere Aufwärtstrendlinie zurückgekommen. Für alle die in diesem Bereich untergewichtet, bzw. nicht voll investiert sind, ist das aus meiner Sicht eine taktisch ausgezeichnete Kaufgelegenheit.

Trade #2: GOLD Long

Langfristige Bodenbildung beim Goldpreis in USD

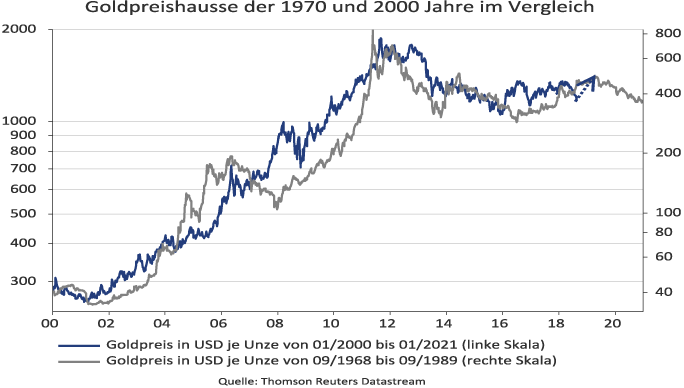

Das Thema Gold hat mich in den letzten 20 Jahren immer wieder intensiv beschäftigt. Vom ersten Short Squeeze im Anschluss an das erste Washington Agreement on Gold 1999, über diverse Studien bei der BW-Bank, deren erste in das Jahr 2000 fiel (1) , bis hin zu der Warnung vor dem unmittelbar bevorstehenden Platzen der Goldblase zum Ende des Jahres 2011 (2). Nachdem die Preisblase bei Gold in den Jahren 2012-2014 geplatzt war, richtete ich mich auf einen relativ langweilige Seitwärtstendenz beim Goldpreis ein.

Die US-Inflationsdaten legen je nach Startpunkt einen Goldpreis zwischen 1.000 und 1.300 USD nahe, die Geldpolitiken rund um den Globus waren zwar noch expansiv, aber eine Straffung der Geldpolitik inklusive einer sukzessiven Erhöhung der Leitzinsen ließen sich zumindest beim US-Dollar bereits absehen. Unmittelbare Krisenherde, die eine der großen Währungen betreffen und damit für eine Massenflucht ins Gold sorgen könnten, waren nach der Isolierung des Falles Griechenlands von den anderen europäischen Krisenkandidaten des Jahres 2012 (PIIGS) nicht zu befürchten.

Und auch aus technischer Sicht war ich der Meinung, dass eine zweite Aufwärtswelle nach dem Vorbild der siebziger Jahre, auf die einige Goldbugs immer noch sehnsüchtig hoffen, in den Jahren 2008-2012 bereits stattgefunden hat. Übrig blieb eine relativ langweilige Bodenbildung mit allenfalls taktischen Long-Opportunitäten, aber kein neuer Aufwärtstrend beim Gold.

Kaufopportunitäten im Herbst 2015 … und 2018

Die erste dieser Opportunitäten kam im Herbst 2015, als an den Märkten auf einen kompletten Kollaps der chinesischen Volkswirtschaft gewettet wurde (s.o.). Die Industriemetalle, aber auch die Edelmetalle verzeichneten herbe Verluste. Noch einschneidender war die Bewegung bei den Minenwerten unabhängig davon welches Metall sie förderten. Viele Minen, darunter besonders Kupfer- und Goldproduzenten, verloren binnen Monaten mehr als 80% ihres Wertes.

Viele Kreditlinien waren an die Einhaltung gewisser bilanzieller Mindestwerte gebunden (Covenants) und für eine große Zahl Minen schien es kein Morgen mehr zu geben, obwohl die Fundamentaldaten und die Wirtschaftspolitik in China im Herbst 2015 schon den nächsten Wirtschafts- und Kursaufschwung andeuteten. Ich sah mich im Herbst 2015 zu einer kleinen Studie mit dem Titel "This is the time to fight back" (3) genötigt, da es für viele der Produzenten nach der Nahtoderfahrung sehr wohl ein Morgen geben würde.

Die Minen, darunter auch viele Gold, Silber und Platinmetall-Produzenten, waren gerade auch in Relation zu ihren Substanzwerten spotbillig. Eine derart günstige Kaufgelegenheit ergibt sich in einem Anlegerleben vielleicht alle 20 Jahre einmal. Wie üblich war ich ein paar Monate zu früh dran, das Tief bei den meisten Minenwerten lag im Januar 2016, aber alle, die im Herbst 2015 die Gelegenheit zum Kauf von Minen und Metallen nutzten müßten heute trotz der jüngsten Verluste immer noch deutlich vorne liegen.

Sie ahnen möglicherweise bereits, warum ich mich mit diesem Text wieder an dem Thema Gold vergehe: Wir haben auch heute wieder das seltene Zusammentreffen von sukzessive verbesserten Fundamentaldaten bei einem gleichzeitigen technischen Sell Off. Eines vorneweg: die Kaufgelegenheit ist längst nicht so stark wie vor drei Jahren, da wir im Jahr 2018 einen milden Abklatsch des Jahres 2015 erleben. Sie ist bei den konjunktursensitiveren Industriemetallen womöglich größer als bei Gold, das vor allem langfristig ein Kauf ist, da die momentan wichtigsten beiden Währungen US-Dollar und Euro Probleme haben, die sich kurzfristig, aber auch erst in ein paar Jahren zeigen können.

Leitzinserhöhungen in den USA sind nicht negativ für Gold

Beginnen wir mit dem Goldpreis in USD. Gold ist nach meinem Verständnis eine Versicherung gegen Kaufkraftverluste, die in einer alternativen festverzinslichen Anlage drohen. Ein Investment in das Edelmetall macht nur dann Sinn, wenn bei festverzinslichen Anleihen die Kaufkraftverluste durch Inflation die Zinseinkommen der Anlage übersteigen. Oder mit anderen Worten, wenn der erwartete Realzins einer festverzinslichen Anlage kleiner Null ist. Gold ist reales Geld, das Kaufkraftverluste durch Inflation durch eine Preisaufwertung gerade ausgleicht, also im langen Bild einen Realzins von Null hat.

Von der Realzinsentwicklung von US-Staatsanleihen ging in den letzten 12 Monaten weder ein negativer noch ein positiver Impuls für den Goldpreis aus. Die Leitzinsschritte der US-Notenbank von 0,25% im Dezember 2015 auf aktuell 2,0% stellen per se kein Problem für den Goldpreis dar, da die Güterpreisinflation in derselben Zeitspanne von 0,7% auf aktuell 2,95% angezogen hat. Der Realzins für kurzlaufende US-Staatsanleihen mäandert um die Nullinie und ist überwiegend im negativen Bereich anzutreffen.

Wenn man eine Wette für die Zukunft abgeben darf, dann die, dass die US-Notenbank der Inflationsrate weiterhin mehr nolens als volens hinterherhinkt. Und die US-Inflationsraten könnten durchaus noch etwas anziehen. Die USA befinden sich nach neun Jahren Aufschwung in einem späten Boom. Der Arbeitsmarkt ist angespannt, die Löhne ziehen, nachdem sie dem Aufschwung jahrelang hinterhergelaufen sind, endlich an.

Kein Wunder also, dass die Taylor-Regel bei der aktuellen Entwicklung der Inflations- und Wachstumsparameter der US-Notenbank noch einen deutlich höheren Leitzins von ca. 4,5% vorschlägt. So weit wird es angesichts zögerlicher US-Notenbanker nicht kommen. Es wäre für mich bereits überraschend, sollten die Leitzinsen in den nächsten 12 Monaten die Marke von 3% erreichen. Die US-Inflationsrate dürfte sich zwischen 2,5% und 3,5% bewegen. Alles andere als ein Schreckensszenario für Gold.