Markteinschätzung Metalle

06.09.2018 | Markus Mezger

- Seite 7 -

Kapitalflucht von Italien nach Deutschland

Nicht europäische Ausländer werden es wohl kaum sein. Vielmehr werden Bundesanleihen durch die Kapitalflucht aus den südeuropäischen Ausland auf immer neue Kurshochs getrieben. Aktuell ist es die Kapitalflucht aus Italien, nachdem dort im Frühjahr eine Koalition aus 5 Sterne Partei und Lega die Amtsgeschäfte in Rom übernommen hat und dabei offen Ressentiments ihrer Wählerschaft gegen das "Zwangsregime" des Euro bedient hat. Die aufgrund der großen Probleme italienischer Banken ohnehin schon latent vorhandene Kapitalflucht von Italien nach Deutschland hat sich seither noch einmal beschleunigt.

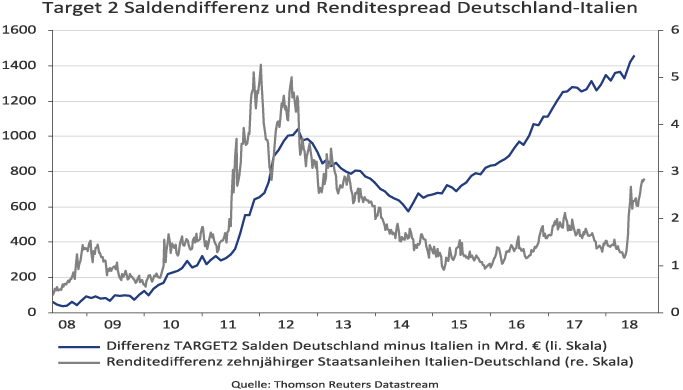

Die Dimension dieser Geldflüsse werden gut durch die TARGET2-Salden von Deutschland und Italien widergegeben. Während die deutsche Bundesbank einen positiven Saldo von knapp 1.000 Mrd. € aufweist, stehen die spanische Notenbank mit rund 400 Mrd. € und die italienische Notenbank 465 Mrd. € in der Kreide. Die Differenz zwischen deutschem und italienischen TARGET2-Saldo beläuft sich demnach auf über 1.450 Mrd. €.

Während die Anleihenmärkte sich dieses Thema lange entspannt angeschaut haben, hat sich das mit dem Antritt der Anti-Euro-Koalition in Italien geändert. Italienische Staatsanleihen verloren seither kontinuierlich an Wert, während deutsche Bundespapiere gegen den Trend der internationalen Bondmärkte zulegen konnten. Die Renditedifferenz 10-jähriger Staatsanleihen zwischen Italien und Deutschland ist dadurch auf über 2,8% gestiegen.

Dies ist noch nicht ganz so viel wie zum Höhepunkt der Eurokrise über den Jahreswechsel 2011/12, aber beschränkt bei einem Schuldenberg von mehr als 130% des BIP schon jetzt die Refinanzierungsfähigkeit Italiens. Auch der momentan ausgeglichene deutsche Bundeshaushalt sähe längst nicht mehr so gut aus, würde man einen um 3% höheren Zins für die Bedienung der Staatsschulden unterstellen.

Italien droht Eurozone zu erpressen

Die neue Regierung in Italien fordert die Eurozone mittlerweile offen heraus. Im Herbst 2018 steht der neue Haushaltsplan für das Jahr 2019 an und die italienische Regierung hat bereits angekündigt, dass sie die Einhaltung des Maastricht-Kriteriums eines maximal dreiprozentigen Haushaltsdefizits in Relation zum BIP nicht garantieren könne. An den Märkten kursiert schon die Schätzung eines Haushaltsdefizits von mehr als 6% des BIP. Würde dieser Fall eintreten, ergäben sich nur zwei logische Fortsetzungsvarianten.

In Variante 1 bleibt Brüssel hart und verweigert Unterstützungen, die italienischen Refinanzierungskosten zu senken. Dies hätte höchstwahrscheinlich einen starken Zinsanstieg italienischer Staatsanleihen und eine Panik an den europäischen Finanzmärkten zur Folge. Der italienische Schuldenberg ist um ein Vielfaches größer als der Griechenlands, der italienische Bankensektor ist im europäischen Finanzsektor weit mehr verwoben als die griechischen Banken. In Griechenland hatte die Eurozone nach dem Abklingen der Eurokrise nach 2012 die freie Wahl, ob Griechenland weiterhin Bestand der Eurozone sein soll.

Eine Pleite Griechenland und eine Wiedereinführung der Drachme hätten an den Finanzmärkten in den Jahren 2014-2017 vermutlich nur ein Achselzucken hervorgerufen. Bei Italien ist das anders. Wenn Italien von einer Refinanzierung an den Finanzmärkten abgeschnitten würde, bliebe nichts anderes als die Wiedereinführung der Lira. Diese würde vermutlich erst einmal stark gegen den Euro abwerten, so dass die in "harten" Euro aufgenommenen Schulden, sei es TARGET2 oder in Euro begebene Anleihen, nicht mehr bedient werden können.

Ein italienischer Default würde aber für das europäische Bankensystem so große Schockwellen auslösen, dass das Überleben der gesamten Eurozone in Frage stünde. Italien hat also im Vergleich zu Griechenland viel mehr Erpressungspotenzial und die italienische Regierung weiß das.

Viel wahrscheinlicher ist daher Variante 2: Die Eurozone toleriert eine nach außen als temporär verkaufte Aufweichung der Defizitregeln mit der Begründung, dass außergewöhnliche Marktgegebenheiten vorlägen und vollzieht mit der Unterstützung Frankreichs, das ebenfalls schon ein Haushaltsdefizit von knapp 3% des BIP in 2017 aufweist, insgesamt einen Schwenk weg von der "von Deutschland oktroyierten Sparpolitik". Da Italien auf Dauer nicht um 3 Prozent höhere Zinsen als Deutschland stemmen kann, werden Kaufprogramme oder Garantien für italienische Staatsanleihen aufgelegt.

De facto entspricht dies dann endgültig der Vergemeinschaftung der Staatsschulden in der Eurozone. Den wenigen Zweiflern, die das noch als unanständig empfinden, wird der Narrativ entgegengehalten, dass eine gemeinsame europäische Fiskalpolitik in einer Währungsunion früher oder später ohnehin zwingend sei und dass man angesichts des Wiederaufkeimens nationalistischer Tendenzen auf dem Weg zu einer starken europäischen Wirtschafts- und Währungsunion jetzt nicht auf halbem Weg stehenbleiben dürfe.

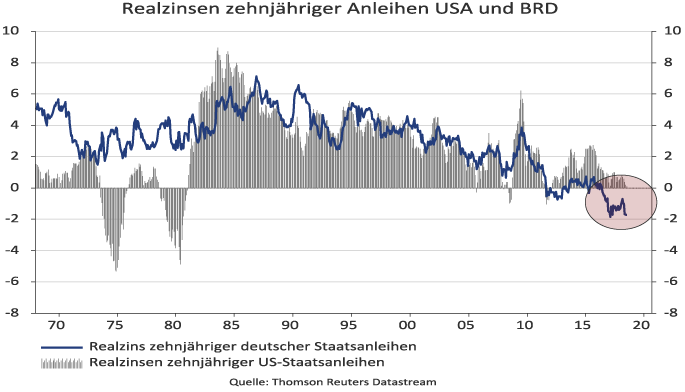

Was hat das alles mit Gold zu tun? In beiden Varianten wird die Illusion, dass deutsche Bundesanleihen eine von den Problemen der Eurozone isolierte Insel der Seligen sein können, wie eine Seifenblase zerplatzen. In Variante 1 würde die Eurozone wahrscheinlich zersprengt mit unabsehbaren Konsequenzen für Finanzinstitutionen und Staatsschulden. In Variante 2 wären deutsche Staatsanleihen nicht mehr wert als die aller anderen Mitglieder der Eurozone.

Rettungsprogramme und Garantien und die damit implizit angehäufte Staatsverschuldung würden die deutschen Staatsfinanzen schnell überfordern, vor allem dann, wenn die Eurozone vom Ausland insgesamt nicht mehr mit Samthandschuhen angefaßt wird. Dass ein Staat, der Teil einer Währungsunion ist, die als Ganzes große Problematiken aufweist, das Privileg genoß, die geringsten Zinsen auf seine Staatsschulden auf dem ganzen Erdball zu zahlen, wird einem in einigen Jahren nicht anders vorkommen, als ein Traum aus vergangenen Zeiten. Deutsche Staatsanleihen und der Euro werden sich nicht dauerhaft als ein sicherer Hafen gegenüber Gold aufspielen können.