Boom. Crash. Jetzt Bust? Oder doch zurück zu Boom?

13.03.2020 | Prof. Dr. Thorsten Polleit

- Seite 4 -

(7) Politik der VermögenspreisinflationDas Fortführen der Vermögenspreisinflation dürfte spätestens jetzt zu einem ganz wichtigen Ziel geworden sein (wenngleich das auch nicht öffentlich gesagt wird). Denn das Inflationieren der Vermögenspreise ist nötig, damit sich das Schuldenkarussell weiter drehen kann. Steigen beispielsweise die Immobilienpreise, verbessert sich das Eigenkapitalpolster in den Bilanzen von Unternehmen und privaten Haushalten; und die Verschuldungsmöglichkeiten steigen, weil die Beleihungswerte ansteigen. Solche "Scheingewinne" ermutigen Unternehmen zu neuen Investitionen, private Haushalte zu steigenden Konsumausgaben.

Und es gibt in der Öffentlichkeit meist nur wenige Klagen, wenn die Vermögenspreise inflationieren. Um eine fortgesetzte Inflation der Vermögenspreise zu erreichen, können die Zentralbanken viele Instrumente einsetzen: Immobilieninvestoren erhalten Kredite zu extrem niedrigen (Vorzugs-)Zinsen; oder die Zentralbank beginnt, Aktien zu kaufen (direkt oder indirekt über den Erwerb von ETFs); oder die Zentralbank gibt "Helikoptergeld" aus: Unternehmen und Private erhalten "Geldgeschenke", die sie zur Finanzierung ihrer Investitionen und Ausgaben verwenden können.

Rein technisch gesehen, sind die Zentralbanken schließlich in der Lage, die Geldmenge beliebig auszuweiten und die Güterpreise in die Höhe zu treiben. Allerdings wird es dafür vermutlich nun sehr drastische Maßnahmen erfordern - wie die Erfahrung in Japan nahelegt (siehe hierzu den nachstehenden Kasten).

Boom-und-Bust in Japan

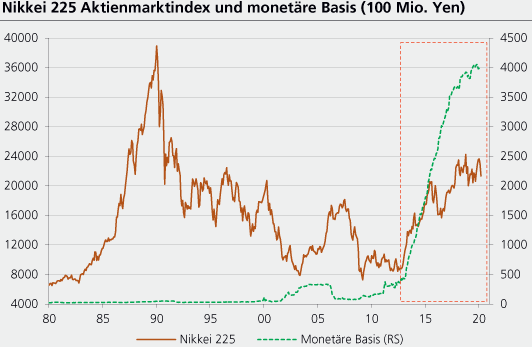

Nachdem der Boom Ende der 1980er Jahre geplatzt war, fielen die Aktienkurse in Japan bis Mitte 2012. Ab diesem Zeitpunkt begann die Bank von Japan Staatsanleihen zu kaufen und die Basisgeldmenge auszuweiten - und die Aktienkurse zogen an. Die "Bekämpfung" der Wirtschaftsschwäche in den 1990er Jahren und in der ersten Dekade des 21. Jahrhundert konnte die Aktienkurse nicht in die Höhe befördern. Das geschah erst, als die Geldschleusen massiv geöffnet wurden. Das heißt aber nicht, dass eine Geldmengenausweitung ein Garant für wirtschaftliche Erholung und steigende Aktienkurse wäre!

Quelle Refinitiv; Graphik Degussa.

Die Politik der Geldmengenausweitung kann auch nach hinten losgehen. Und zwar dann, wenn die Marktakteure das Vertrauen in das Geld verlieren, wenn sie befürchten, die Zentralbank entwertet das Geld; oder wenn im Zuge der Geldmengenausweitung die staatlichen Eingriffe im Wirtschaftsleben zunehmen und die Leistungsfähigkeit der Wirtschaft lahmlegen. Die Geldschwemme der Zentralbank ist daher alles andere als ein Patenrezept, um die Wirtschaft wieder auf Kurs zu bringen.

Aber sie ist politisch höchst attraktiv: Das Geldmengenausweiten erlaubt es, dass der Staat liquide bleibt und immer mächtiger wird; und genau das ist es, was die politische Klasse und die von ihr begünstigten Sonderinteressen durchzusetzen versuchen.

Kühlen Kopf bewahren

"Boom. Crash. Jetzt Bust? Oder zurück zum Boom?" Dass sich das weltweite Kredit- und Geldsystem jetzt unter extremer Spannung befindet, steht außer Zweifel. Aber vermutlich läuten die Wirtschafts- und Finanzmarktturbulenzen das befürchtete "Endspiel" noch nicht zwangsläufig ein. Denn die Zentralbanken haben die Korrekturkräfte, die das System aus den Angeln heben könnten, weitgehend lahmgelegt: Die Zentralbanken kontrollieren mehr denn je die Zinsen auf den Kreditmärkten. Und auf die Zinsbildung in nahezu allen Kreditmarktsegmenten werden sie vermutlich bald noch stärker zugreifen als je zuvor, um den Kreditfluss in Gang zu halten und Schuldner vor Zahlungsausfällen zu bewahren.

Für Anleger ist das jedoch keine Entwarnung: Die Wahrscheinlichkeit, dass es diesmal schief geht, ist sicherlich nicht null!

Unterschiedliche Krisenszenarien empfehlen unterschiedliche Handlungen. Einige ganz grundlegende Gedanken lassen sich an dieser Stelle dennoch formulieren:

(1) Wenn Finanzmärkte in Panik geraten, kommt es meist zu "Übertreibungen“. Besonders umsichtiges Handeln ist hier mehr denn je gefragt: Damit man nicht in der Panik Überteuertes kauft, Unterbewertetes zu Schleuderpreisen verkauft, und es auch noch verpasst, das "Gute“, was zu billig geworden ist, zu kaufen. Die Kernaufgabe ist folglich, einen kühlen Kopf zu bewahren! Es ist die Zeit großer Gewinnchancen und großer Verlustrisiken.

(2) Es gibt eine sehr große Wahrscheinlichkeit, dass die Politik des Geldmengenvermehrens sehr bald noch aggressiver durchgeführt wird als bislang: Denn Zahlungsausfälle, Rezession und Preisdeflation auf breiter Front werden von Regierenden und Regierten mehr gefürchtet als die Politik der Preisinflation. Und weil die Zentralbanken die Geldmengen jederzeit ausweiten und einen Preisverfall abwehren können, bleibt die Kaufkraftentwertung des Geldes sehr wahrscheinlich bis auf weiteres ein zentrales Risiko für den Anleger.

(3) Für den langfristig orientierten Anleger ist und bleibt das Halten von Gold attraktiv. Zum einen kann Gold durch die Geldpolitiken der Zentralbanken nicht entwertet werden, und zum anderen trägt Gold kein Zahlungsausfallrisiko. Auch zu aktuellen Preisen ist Gold aus unserer Sicht immer noch attraktiv. Anleger, die mit einem langfristigen Anstieg des Goldpreises rechnen, sollten überlegen, einen Teil ihrer liquiden Anlagen auch für den Kauf von Silber einzusetzen - zumal das Silber mittlerweile ein erhebliches Preissteigerungspotential hat.

(4) Es lässt sich nicht mit Gewissheit sagen, ob die "finale Krise", das "Endspiel" begonnen hat, oder ob sich das System noch einmal fängt - und sich rückblickend die Börsenpanik des März 2020 als ein zeitlich begrenzter Einbruch erweist, weil sich die Corona-Virus-Epidemie entschärft und die "geldpolitische Betäubungspolitik" wieder einmal Wirkung zeigt hat. Langfristig orientierte Anleger, die dem System eine Überlebenswahrscheinlichkeit zubilligen, haben Grund, zumindest einen Teil ihres Anlagekapitals umsichtig in Unternehmensaktien zu investieren - im einfachsten Falle durch den Erwerb eines breit diversifizierten Weltaktienmarkt-ETFs.

© Prof. Dr. Thorsten Polleit

Quelle: Auszug aus dem Marktreport der Degussa Goldhandel GmbH