Geldflut bringt Geldentwertung

22.05.2020 | Prof. Dr. Thorsten Polleit

Die "Rettungspolitiken" in der "Lockdown-Krise" werden sehr wahrscheinlich die Kaufkraft des Geldes ganz beträchtlich herabsetzen - durch eine Kombination aus Konsumgüter- und Vermögenspreisinflation.

Die "Rettungspolitiken" in der "Lockdown-Krise" werden sehr wahrscheinlich die Kaufkraft des Geldes ganz beträchtlich herabsetzen - durch eine Kombination aus Konsumgüter- und Vermögenspreisinflation.Die Folgen der “Krisenbekämpfung” werden sichtbar: In den USA wächst die Geldmenge M1 (Bargeld und Sichtguthaben bei Banken) mit einer Jahresrate von 31,4 Prozent, die Geldmenge M2 um knapp 22,3 Prozent (siehe hierzu Abb. 1 a und b auf Seite 2); noch nie sind die US-Dollar-Geldmengen so stark gewachsen. Der Grund: Die US-Administration gibt neue Schulden aus, die von der US-Zentralbank (Fed) gekauft werden. So werden neue US-Dollar “aus dem Nichts” geschaffen, und das neue Geld wird auf die Konten der Bürger und Unternehmen überwiesen. Zudem vergeben Banken kräftig Kredite und erhöhen dadurch ebenfalls die Geldmengen.

Es gibt warnende Stimmen, die sagen, dieses Geldmengenausweiten werde zu Preisinflation führen. Andere hingegen beschwichtigen: Es wird keine Preisinflation geben, eher drohe Preisdeflation. Wer hat Recht? Zunächst ist zu klären, was unter Inflation zu verstehen ist. Die meisten Menschen denken heutzutage, die Inflation werde durch Konsumgüterpreis-Indizes abgebildet: Man spricht von Inflation, wenn die Konsumgüterpreise um mehr als zwei Prozent pro Jahr ansteigen. Das aber ist eine verkürzte, eine irreführende Sichtweise. Schließlich ist ja auch ein Anstieg der Güterpreise mit Raten zwischen null und zwei Prozent Preisinflation, die die Kaufkraft des Geldes herabsetzt.

Zudem erfassen die Konsumgüterpreis-Indizes nicht alle Güter. Vor allem die Bestandsgüter wie zum Beispiel Aktien, Häuser und Grundstücke werden nicht angemessen berücksichtigt. Doch steigende Vermögenspreise setzen die Kaufkraft genauso herab wie steigende Konsumgüterpreise. Ob Konsum- oder Vermögenspreisinflation: Am Ende des Tages kann der Geldhalter sich für sein Geld weniger leisten. In den letzten Jahrzehnten ist das passiert: Die Inflation der Konsumgüterpreise blieb relativ gezähmt, die Vermögenspreisinflation hingegen war recht hoch. Wer Aktien, Anleihen, Häuser und Grundstücke besaß, wurde reicher, wer US-Dollar, Euro und Co hielt, wurde ärmer.

Die Sache mit der Umlaufgeschwindigkeit

Diejenigen, die sagen, dass das Ausweiten der Geldmengen nicht auf die Güterpreise durchschlagen werde, verweisen auf den zu erwartenden Rückgang der Umlaufgeschwindigkeit des Geldes. Dieser Gedanke bezieht sich auf die sogenannte “Quantitätsgleichung”, die folgendes Aussehen hat: M * V = Y * P, wobei M = Geldmenge, V = Umlaufgeschwindigkeit des Geldes, Y = Gütermenge und P = Preisniveau darstellen.

Die Umlaufgeschwindigkeit ist die Häufigkeit, mit der eine Geldeinheit eingesetzt wird, um das nominale Transaktionsvolumen (also Y * P) in einer Zeitperiode zu finanzieren (und sie errechnet sich als V = Y * P / M). Wenn die Wirtschaft einbricht (Y fällt) und die Geldmenge steigt (M wächst), dann nimmt V ab - vorausgesetzt, dass P konstant bleibt, fällt oder nicht ausreichend stark ansteigt. Doch kann man schlussfolgern, dass P sich in dieser Weise verhalten muss, wenn Y sinkt und M steigt?

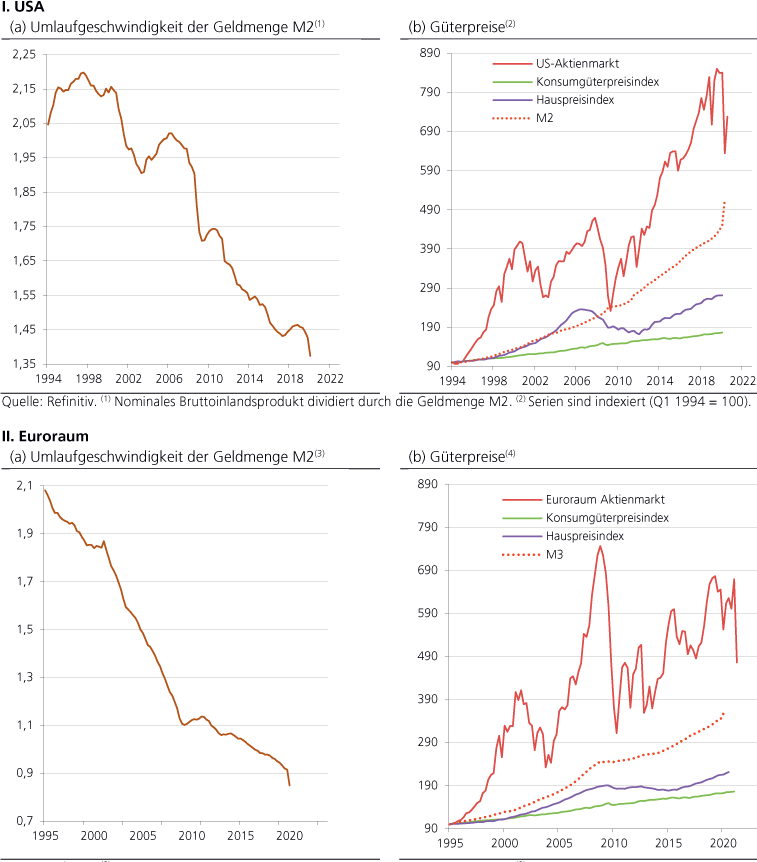

Die nachstehenden Graphiken zeigen, dass eine fallende Umlaufgeschwindigkeit des Geldes ganz offenkundig nicht mit fallenden Güterpreisen einhergehen muss: Die Umlaufgeschwindigkeit des Geldes in den USA sinkt seit Mitte der 1990er Jahre - die Geldmenge ist also schneller gewachsen als die Produktionsleistung zugenommen hat. Aber trotz einer im Trendverlauf sinkenden Umlaufgeschwindigkeit sind die Güterpreise auf breiter Front gestiegen - Konsumgüter- und Hauspreise und auch Aktienkurse. Das gleiche Bild zeigt sich im Euroraum. Auch hier ist die Umlaufgeschwindigkeit seit Jahr und Tag gefallen, und das war ebenfalls begleitet von einem trendmäßigen Preisanstieg aller Güter.

Quelle: Refinitiv. (3) Nominales Bruttoinlandsprodukt dividiert durch die Geldmenge M3. (2) Serien sind indexiert (Q1 1995 = 100).