Die Wahl der Qual: Marktsturz oder fatale Inflation?

24.06.2021 | Matt Piepenburg

Im Folgenden wollen wir einen Blick auf eine düstere, enge Weggabelung werfen. Dorthin hat sich die Federal Reserve manövriert, und mit ihr die gesamte Investorenschaft; der eine Einbahnweg führt in Richtung Marktcrash, der andere zu lähmender Inflation.

Im Folgenden wollen wir einen Blick auf eine düstere, enge Weggabelung werfen. Dorthin hat sich die Federal Reserve manövriert, und mit ihr die gesamte Investorenschaft; der eine Einbahnweg führt in Richtung Marktcrash, der andere zu lähmender Inflation.Herrje, es ist die Wahl der Qual! Und Gegenmittel sind Gold wert.

Mehr Hinweise auf Inflation

Während die Fed wie ein eingekreistes Tier die Inflationsrisiken kleinreden möchte, und mit ihren inflationsstärkenden Instrumenten paradoxerweise eine "Everything Bubble" im Megaformat fördert, wirbeln die Aktienkurse nach wie vor nervös vor sich hin. Für den Monat April kletterte die US-Verbraucherpreisquote, CPI, auf "offizielle" 4,2% - der schnellste Anstieg seit 2008 und doppelt so hoch wie die Zielvorgaben der Fed. Die Fed behauptet, nach den deflationären COVID-Trends von 2020 seien solche relativen inflationären Erhöhungen durchaus "erwartbar", "vorläufig" und in Kürze wieder "eingedämmt". Solche Aussagen hören wir nicht zum ersten Mal …

Unterdessen stiegen die Produzentenpreise in den USA, für den gleichen Monat April, um ganze 6,2%. Das ist der höchste Anstieg seit 2010. Gleichzeitig stieg die Kerninflation, bei der Energie und Lebensmittel herausgerechnet werden, so stark wie seit 1981 nicht mehr. Doch wie wir schon mit Blick auf Energie und Nahrungsmittel eindringlich betont hatten, schießen aktuell alle betreffenden Preise in die Höhe - vom Ethanol, Raps, Mais über Milch, Hähnchenschenkel, Schweine-Magerfleisch bis hin zum Rind und zum Kaffee. Mit Steigerungsraten im hohen zweistelligen Bereich!

Wer also noch davon ausgeht, dass das Thema Inflation weiterhin strittig sei: Die Fakten sprechen einmal mehr dafür, dass sie längst da ist. Und was ist mit der Inflation an den Risikoanlage-Märkten? Die ist inzwischen so offensichtlich und klar wie jedes andere Bubble-Narrativ.

Das Bubble-Narrativ: Zinssätze sind entscheidend

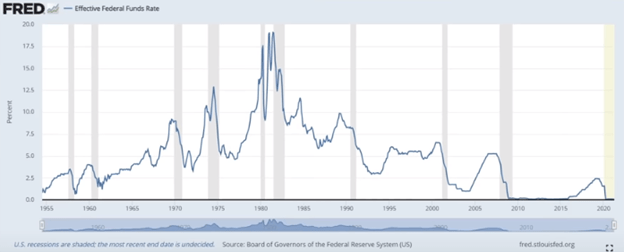

Vermögensanlageblasen sind das Ergebnis eines einfachen Ursache-Wirkung-Prinzips. Wer erfahren möchte, warum die Aktienwerte derart druckvoll aufgebläht sind, dass jeder Bulle oder Bär Nasenbluten davon bekommen würde, der sollte sich das folgende Zinssatzdiagramm anschauen. Geschichte und Mathematik bestätigen: Schulden sind das Triebmittel für Blasen. Ist das Schuldenmachen dann auch noch billig, nehmen Blasen fatale Ausmaße an. Punkt.

Der folgende Zins-Chart, der die Kosten für Schulden verzeichnet, sagt tausend Worte darüber, welche Kraft, aber auch welche Gefahr, in der Möglichkeit billiger Schuldenaufnahme steckt; und genau das fördert die Fed mit ihrer künstlichen Zinsreduktion.

Kurz: Zinsen sind entscheidend. Wie die kräftigen Zinsausschläge der 1980er bestätigen, herrschte in den USA einst ein Zinsniveau von ganzen 19 %, und zwar zu einer Zeit, als die Verschuldungsstände noch niedrig waren. Doch jetzt stellen Sie sich vor, was passieren würde, wenn die heutigen Kreditnehmer im staatlichen, privatwirtschaftlichen und Immobilienbereich ihre Schulden zu solchen Zinssätzen bedienen müssten…

Ist es denkbar, dass sich die heutige Fed in solche Bereiche vorwagen würde (ganz vorsichtig, auf Zehenspitzen), mit dem Vorsatz, die oben geschilderte Inflation zu bekämpfen? Sie kann es nicht, sie könnte es nicht, und sie wird es auch nicht.

Steigende Zinssätze wären die abrupte Partybremse für den Anleihemarkt, und für den Aktienmarkt ebenso. Wer sich also wegen eines vorsätzlichen "Volcker-Moments" bzw. bewusst herbeigeführter Zinssatzerhöhungen Sorgen macht, der möge sich entspannen!

Die Federal Reserve kann sich merkliche Zinssatzerhöhungen ganz einfach nicht leisten! Offengestanden würde schon ein Zinssatz von 5 % reichen, um die globalen Märkte und Wirtschaften in den Insolvenzkeller zu jagen. Punkt.

Der Chart macht noch etwas anderes deutlich. Jeder Rezession (graue vertikale Linien) konnte die Fed bislang mit Zinssatzsenkungen begegnen, in der Absicht, die Märkte neu zu "stimulieren". Das ist übrigens auch das einzige wahre Motiv der Federal Reserve - allen gegenteiligen Fed-Sprech-Artefakten zum Trotz, in welchen die Zentralbank gerne auf ihre angebliche Rolle als Stützerin der "Realwirtschaft" hinweist.

Also: Der Gebieter der Fed ist der Markt, nicht die Wirtschaft.

Und die Fed hat ihr ganz eigenes Muster der Marktstützung (d.h. auch - verzerrung), das ist unstrittig. Es lässt sich wie folgt herunterbrechen:

- 1) Märkte mit Niedrigzins „stimulieren“ bis der Bubble-Punkt erreicht ist;

- 2) Wenn die Stimmung gut wird, leichte Zinserhöhungen probieren.

- 3) Wenn die Marktblasen dann unvermeidlich platzen, mit erneuten Zinssenkungen für die Erholung der betreffende Märkte sorgen oder für das Entstehen neuer Blasenmärkte. Kurz: Sterbende Märkte retten mittels Zinssatzsenkungen.