EZB verlängert Geldflut - Minenaktien historisch günstig - Analyse zu Silber

27.07.2021 | Markus Blaschzok

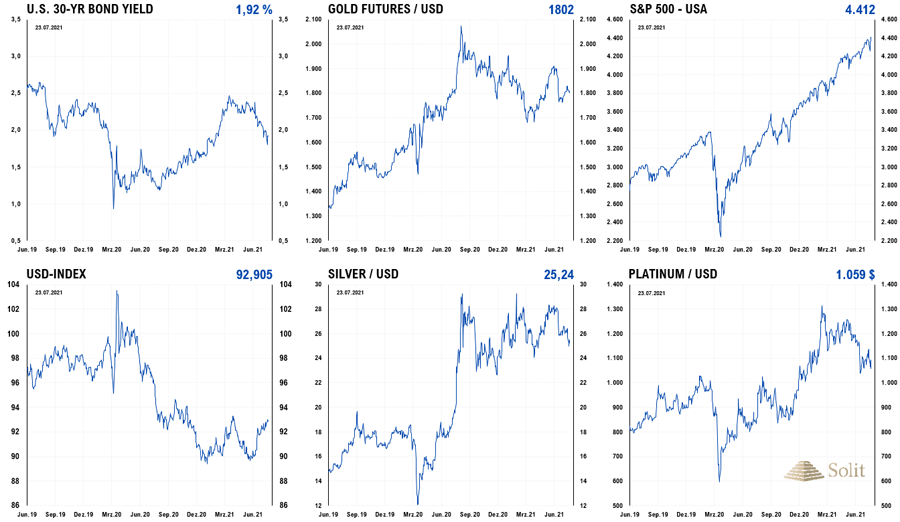

Der US-Dollar zeigte sich in der letzten Handelswoche stark und legte um 0,2% zu, wogegen der Goldpreis um 0,5% auf 1.802 US-Dollar fiel, um wieder einmal die Unterstützung bei 1.800 US-Dollar zu testen. Seit einigen Wochen gibt es zwischen den Bullen und Bären an den Märkten auf diesem Preislevel einen ständigen Schlagabtausch, während die Terminmarktdaten der COMEX ein ausgeglichenes Verhältnis zwischen Angebot und Nachfrage offenbaren.

Der US-Dollar zeigte sich in der letzten Handelswoche stark und legte um 0,2% zu, wogegen der Goldpreis um 0,5% auf 1.802 US-Dollar fiel, um wieder einmal die Unterstützung bei 1.800 US-Dollar zu testen. Seit einigen Wochen gibt es zwischen den Bullen und Bären an den Märkten auf diesem Preislevel einen ständigen Schlagabtausch, während die Terminmarktdaten der COMEX ein ausgeglichenes Verhältnis zwischen Angebot und Nachfrage offenbaren. Die Rendite der zehnjährigen US-Zinsen sank leicht und die US-Aktienmärkte erreichten vergangene Woche ein neues Allzeithoch. Der starke Rücksetzer am Aktienmarkt zu Wochenbeginn, wurde diesmal primär von Kleinspekulanten sofort gekauft, sodass Dow Jones, S&P 500 und die NASDAQ auf einem neuen Allzeithoch die Woche beendeten.

Aktuell ist das Interesse an Gold nicht nur aufgrund der haussierenden Aktienmärkte begrenzt, sondern auch wegen der falschen Annahme, die Inflation wäre nur vorübergehend und die Notenbanken könnten den Kampf gegen steigende Konsumentenpreise gewinnen. Die Notenbank von Neuseeland hatte vor einer Woche angekündigt ihr QE-Programm noch in diesem Monat beenden zu wollen. Darin sehen viele Investoren fälschlicherweise den Kanarienvogel in der Kohlemine und ein Indiz für ein baldiges Tapering, sowie steigende Zinsen in den USA.

Auch der Einbruch des Rohölpreises auf 65 US-Dollar zum Beginn der letzten Woche, nachdem die OPEC sich auf eine Anhebung der Produktion einigte, wird als ein Indiz für den vermeintlich temporären Charakter der Inflation fehlgedeutet.

Der US-Dollar steigt noch, während die Edelmetalle korrigieren

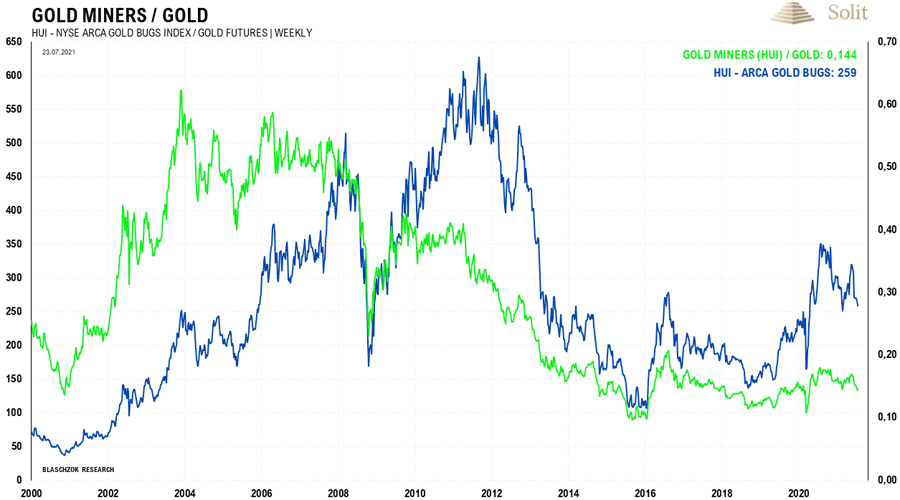

Der Silberpreis verlor in der letzten Woche wieder 1,9%, nachdem er aus seiner mehrwöchigen Handelsspanne nach unten ausgebrochen war. Der HUI-Goldminenindex fiel um 2,5% und damit stärker als Gold und Silber. Der Goldpreis notiert immer noch 120 US-Dollar über seinem Märztief, während der HUI-Goldminenindex dieses Korrekturtief bei 250 Punkten bereits wieder erreicht hat. Damit zeigen sich die Goldminen schwächer als der Goldpreis selbst, was als ein erstes Zeichen von Kapitulation in diesem Markt gedeutet werden könnte.

Andererseits glauben gerade die amerikanischen Investoren das Märchen einer nur vorübergehend hohen Inflation und einer baldigen Drosselung der Anleihenkäufe, was in den kommenden Sommerwochen womöglich noch einmal für Verkaufsdruck am Goldmarkt sorgen und folglich die Minenaktien noch einmal unter das letzte Verlaufstief vom März drücken könnte.

Die Kurse der Minenaktien haben den stark gestiegenen Goldpreis der letzten Jahre noch nicht eskomptiert. Diese sind im Verhältnis zum Goldpreis aktuell so günstig wie zur Jahrtausendwende. Investoren scheinen zu glauben, die Verdoppelung der Notenbankbilanz würde nicht zu einer entsprechend deutlichen Abwertung des Dollars und des Euros führen und somit der Goldpreis und die Minen überbewertet sein.

Dieser Irrtum wird letztlich zu einer Kaufpanik der Minenaktien führen, wenn erst es dem Markt dämmert, dass die hohen Teuerungsraten in den kommenden Jahren bleiben und weiter ansteigen werden. Sobald die Marktzinsen inflationsinduziert auch zu steigen beginnen, werden die Margen der Unternehmen am Standardaktienmarkt unter Druck geraten.

Die Minenaktien werden dann ihre späte Wertschätzung in einer Vervielfachung ihrer Marktbewertung erfahren, was in einigen Jahren letztlich wieder in einer irrationalen Kaufpanik enden dürfte. Diesen Ablauf konnte man bereits während der Stagflation der siebziger Jahre beobachten, als sich die Goldminenaktien verzehnfachten, während der Dow Jones in der gleichen Zeit über 16 Jahre hinweg bei 1.000 Punkten dahindümpelte.

Die Minenaktien sind im Vergleich zum Goldpreis historisch unterbewertet

Die Notenbanken sind dazu verdammt in den nächsten Jahren weiterhin Geld aus dem Nichts zu drucken, um die Zinsen noch eine Weile auf historisch niedrigem Niveau halten zu können. Dies erhöht jedoch sukzessive den Inflationsdruck, weshalb sich diese Geldpolitik in wenigen Jahren in einer Explosion der Zinsen entladen muss, die eine entsprechende Rezession bei gleichzeitig stark steigenden Preisen nach sich ziehen wird.

Während dieser Stagflation werden gerade die kleinen Leute leiden, die keine inflationsgeschützten Vermögen besitzen und bei nahezu gleichen Löhnen mit stark steigenden Preisen konfrontiert werden. Durch die unverantwortliche Fiskalpolitik des Staates, einhergehend mit der wirtschaftsschädigenden Geldpolitik, wird die Schere zwischen Arm und Reich größer und die Armut in Deutschland stark ansteigen.