Gold in Zeiten der Entwertung von US$, Euro & Co

10.09.2021 | Prof. Dr. Thorsten Polleit

Das Halten von physischem Gold und Silber ist für langfristig orientierte Anleger eine Möglichkeit, liquide zu bleiben und dem Kaufkraftverlust der offiziellen Währungen sowie Zahlungsausfallrisiken zu entgehen.

Das Halten von physischem Gold und Silber ist für langfristig orientierte Anleger eine Möglichkeit, liquide zu bleiben und dem Kaufkraftverlust der offiziellen Währungen sowie Zahlungsausfallrisiken zu entgehen. “There is one good thing about Marx: he was not a Keynesian.” - Murray N. Rothbard

Verlockung des "Market Timing"

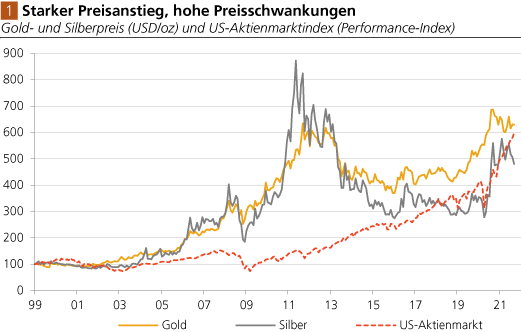

Wer Anfang 1999 Gold gekauft und daran "festgehalten" hat, der konnte bis September 2021 einen Preiszuwachs von 529 Prozent erzielen, mit Silber 381 Prozent und mit US-Aktien 498 Prozent (Abb. 1). Das heißt, dass der Goldpreis im Durchschnitt pro Jahr um 8,4 Prozent angestiegen ist, der Silberpreis um 7,1 Prozent und die US-Aktien (Kurse plus Dividenden) um 8,2 Prozent.

Für Edelmetallanleger, die auf eine langfris-tige "Buy-and-Hold"-Strategie gesetzt haben, ein durchaus beachtliches Ergebnis. Das sollte jedoch nicht überdecken, dass es zwischenzeitlich gewaltige Unterschiede in der Preisentwicklung gab. Beispielsweise fiel in der Zeit von September 2011 bis Januar 2016 der Goldpreis um 43 Prozent, während der US-Aktienmarkt um 82 Prozent zulegte. Oder: Der Silberpreis gab von Mai 2011 bis Januar 2016 um 69 Prozent nach, während der US-Aktienmarkt in dieser Zeit um 63 zulegte.

Quelle: Refinitiv; Graphik Degussa. Januar 1999 = 100.

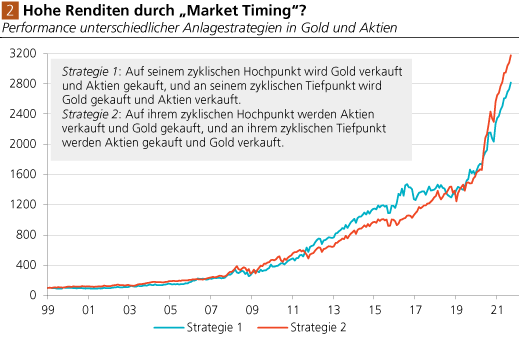

Wie geht man als Anleger mit diesem (historischen) Befund um? Zum einen könnte man auf die Idee kommen zu versuchen, ein "Market Timing" zu verfolgen: also bei einer "Überteuerung" des Goldes in Aktien zu wechseln, und entsprechend aus Aktien, wenn diese überteuert sind, wieder in Gold zu tauschen. Wir haben diese Idee für die "langen Zyklen" durchgerechnet.

Mit "Strategie 1" wurde Gold auf seinen Höchstpreisen verkauft, und Aktien wurden gekauft, und auf seinen Tiefstständen wurde das Gold wieder gekauft, und Aktien wurden verkauft. Mit "Strategie 2" wurden die Aktien auf ihren Höchstkursen verkauft und Gold gekauft, entsprechend wurden die Aktien auf ihren Tiefstständen gekauft und Gold verkauft. Die Ergebnisse zeigt Abb. 2.

Quelle: Refinitiv; Graphik Degussa. Januar 1999 = 100.

Strategie 1 hat einen Wertzuwachs von 2.714 Prozent erzielt, das waren 15,6 Prozent pro Jahr im Durchschnitt. Strategie 2 kam auf 3.076 Prozent beziehungsweise 16,3 Prozent pro Jahr. Interessant ist dabei, dass beide Strategien bis Ende 2019 relativ gleich erfolgreich waren; tendenziell hatte Strategie 1 nur leicht die Nase vorn. Mit Beginn 2020 kehrte sich die Vorteilhaftigkeit um: Strategie 2 übertrumpfte Strategie 1.

Der Grund dafür war, dass der Goldpreis über die Lockdown-Krisenphase hinweg anstieg, bevor die Preiskorrektur einsetzte, während die Aktienkurse gleich zu Beginn der Krise kollabierten und sich dann wieder sehr rasch und fulminant erholten und über das Vorkrisenniveau hinaus stiegen. Strategie 1 und 2 erscheinen in jedem Fall verlockend im Vergleich zu einer „Buy-and-Hold“-Strategie für Edelmetalle und Aktien, oder?

Risiko des "Market Timing"

Um aber Strategie 1 und 2 erfolgreich durchführen zu können, muss man ein sicheres Händchen haben für das "Market Timing". Doch wann genau ist der richtige Zeitpunkt zu kaufen und zu verkaufen? Lässt sich das Market Timing, wenn man es einmal erfolgreich angewendet hat, auch dauerhaft erfolgreich anwenden? Nun, unterschiedliche Personen haben unterschiedliche Fähigkeiten. Es mag durchaus Personen geben, die das Market Timing so gut beherrschen, dass sie stets genau den richtigen Zeitpunkt finden, um zu kaufen und zu verkaufen. Aber die Erfahrung zeigt: Die meisten Menschen verfügen leider nicht über diese benei-denswerte, außergewöhnliche Fähigkeit.